Hoja de ruta para una “recesión” en forma de T: ¿Dónde estamos ahora mismo?

Hoy en día estamos sumidos en el bajón más grande y pronunciado que haya visto la economía global moderna. No obstante, tal como escribí en marzo, la situación actual es muy distinta a la de recesiones previas.

Recapitulando, una recesión tiene tres fases:

Fase 1: entrada en recesión

Un desplome rápido e histórico del crecimiento económico, en este caso debido a la drástica restricción de la vida económica por motivos de sanidad pública.

Fase 2: fin de la recesión

Un salto rápido e histórico del crecimiento económico, al levantarse las restricciones de las autoridades.

Fase 3: tras la recesión

Las autoridades tratan de compensar las nuevas prácticas de negocio y el desplome de la confianza con fuertes medidas de estímulo fiscal y monetario.

¿Dónde estamos ahora mismo?

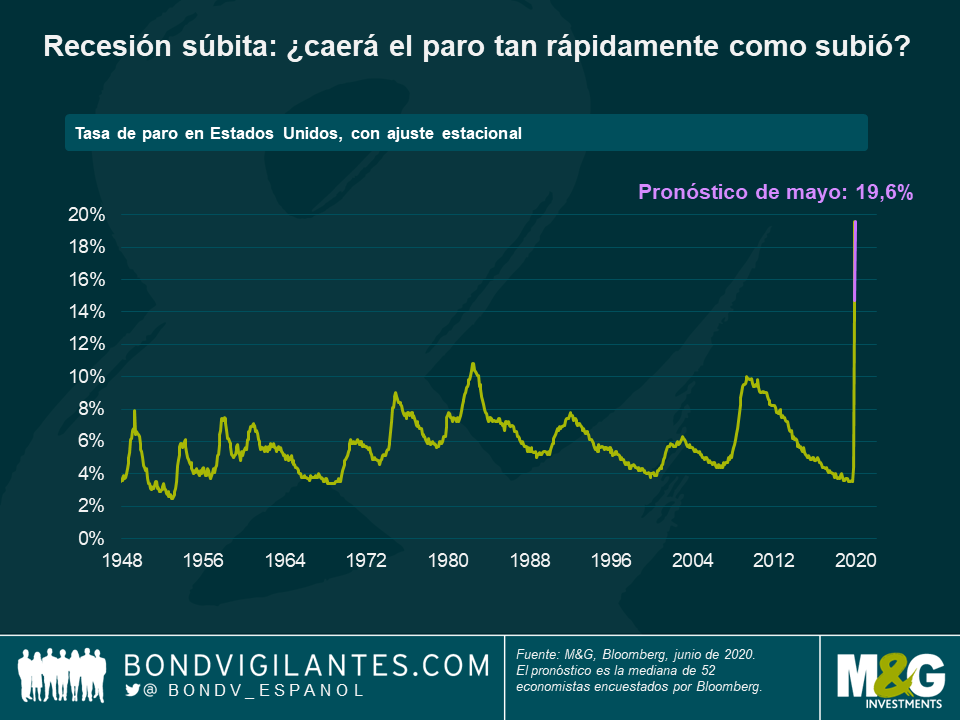

El crecimiento económico se ha hundido, el desempleo se ha disparado, y ahora nos hallamos en un punto de inflexión en el que el crecimiento repuntará hasta acabar estabilizándose en una senda relativamente estable (en el contexto de 2020): como decía en mi entrada de blog reciente, una recesión súbita en forma de T.

A diferencia de recesiones previas, esta vez podemos comprender y explicar el cronograma de las fases 1 y 2, al ser el resultado directo de una simple política gubernamental. Y a diferencia de recesiones previas, las fase 3 se desviará del pensamiento tradicional. De hecho, ¿vamos a tener una recesión «de libro»? Curiosamente, el desplome súbito del crecimiento económico significa que, desde un punto de vista determinado, podría no definirse como una recesión.

La definición de recesión ampliamente aceptada es de dos trimestres sucesivos de contracción del PIB. En base a trimestres naturales cumpliremos fácilmente este criterio en 2020, con niveles de crecimiento negativos en el primer y el segundo trimestres del año. Pero si somos especialmente puntillosos y tomamos periodos trimestrales móviles, la definición de recesión no se habrá satisfecho. Si asumimos que el confinamiento comenzó el 1 de marzo y finalizó el 31 de mayo, tendremos el primer trimestre de contracción que necesitamos en este periodo de tres meses. No obstante, sabemos que en el trimestre siguiente, del 1 de junio al 31 de agosto, veremos un crecimiento económico récord. Por consiguiente, en base a periodos móviles, no habremos tenido una recesión a fin de agosto. En base al rápido desplome y repunte que caracterizarán a este bajón económico, ¿deberíamos definirlo como recesión?

Volviendo a mi entrada de blog original, este es el motivo por el que el colapso y recuperación subsiguiente tienen forma de T. Está claro que la producción económica total será más baja a fin de agosto que a comienzo de año, lo cual tendrá consecuencias enormes. La pregunta para 2020 y más allá es: ¿Hasta dónde llegará el repunte en el que trazar la barra horizontal de la T?

Los gobiernos y autoridades de todo el mundo han implementado un volumen sin precedentes de medidas fiscales y monetarias como respuesta al problema en un plazo de tiempo excepcionalmente corto. Alterando una frase famosa, el trabajo de las autoridades no ha sido retirar el alcohol de la fiesta, sino facilitar una barra libre tremenda. Aunque este remedio de combatir la resaca con vino no la curará del todo, ¿hasta qué punto lo hará? Es aquí donde volvemos a la fase 3.

Comprensiblemente, las autoridades fiscales y monetarias desearan restaurar la economía a su gloria anterior, lo cual augura una continuación de sus medidas de estímulo. Esto entrará en conflicto con cambios relacionados con el virus en las prácticas de negocio, y con la medida en que el comportamiento de las personas (la confianza del consumidor) se vea alterada por la experiencia de este año. Las autoridades seguirán proporcionando estímulo como antídoto para el programa de confinamiento, luchando contra el avance del virus (esperemos que ya se haya frenado) y el daño causado por una conmoción y un bajón económico tan súbitos y pronunciados para las compañías, los consumidores y los gobiernos.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes