Faites valoir vos droits ! Documentation relative à l’érosion des droits des détenteurs d’obligations à haut rendement

L’année 2013 a été marquée par un volume record de nouvelles émissions sur le marché des obligations à haut rendement. Les données publiées par Moody’s révèlent que les entreprises non investment grade ont levé 106 milliards USD sur ce segment. Si ce volume élevé soutient la diversification et la croissance du marché à long terme, il a également des effets négatifs. Compte tenu de la forte demande pour les nouvelles émissions, les entreprises et leurs conseillers ont réussi à s’arroger une partie des droits de leurs créanciers obligataires. Il convient dès lors de s’interroger sur la forme que revêt cette érosion et sur ses effets sur les créanciers obligataires. Ci-après sont répertoriés les changements qui sont intervenus dans la littérature régissant l’univers obligataire au cours des deux dernières années ainsi que des exemples qui illustrent l’incidence économique potentielle de ces changements sur les investisseurs.

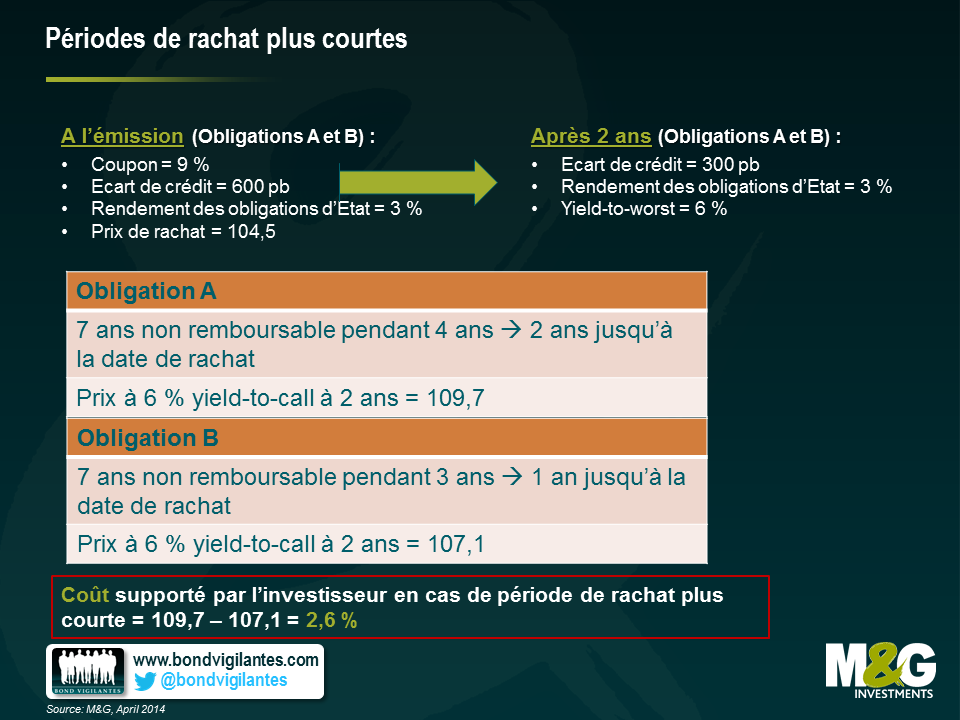

1) Des périodes de rachat plus courtes – Les obligations à haut rendement intègrent souvent des calls (options d’achat) qui permettent à l’émetteur de rembourser l’obligation à un prix et à une date déterminés à l’avance. Par conséquent, l’émetteur peut profiter de la bonne performance de ses activités et de l’amélioration de sa solvabilité pour demander le rachat anticipé de ses obligations et se refinancer à moindre coût. En contrepartie, l’avantage pour l’investisseur est que le prix de rachat est generalement supérieur de plusieurs points de pourcentage à la valeur nominale des obligations. Dès lors,l’investisseur fait aussi une plus-value. . Cependant, la durée qui sépare deux périodes de rachat est également un facteur important. Plus la période est longue, plus le rendement est potentiellement élevé pour tous les détenteurs à mesure que la prime de risque (écart de crédit) diminue. A titre illustratif, toute réduction de la période de souscription pèse à hauteur de 2,6 % sur la plus-value réalisée par l’investisseur.

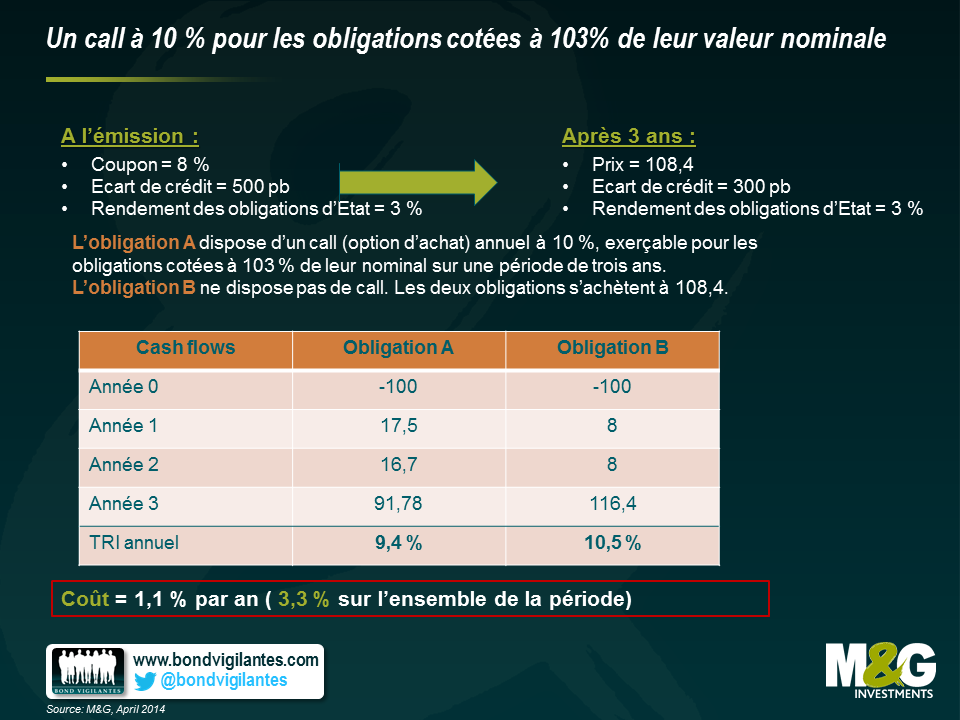

2) Un call annuel de 10 % pour les obligations cotées à 103 % de leur valeur nominale – A l’instar de l’exemple ci-dessus, le rachat anticipé d’une obligation réduit mécaniquement le montant de la plus-value susceptible d’être réalisée par un investisseur. L’introduction d’un call à 10 % du total des émissions annuelles et pouvant être exercé au cours d’une période dite « non call » pour un prix s’élevant à 103% de la valeur nominale de l’obligation profite aux émetteurs. Dans le cas d’une période « non call » de 3 ans, près d’un tiers des obligations de l’émetteur peuvent être rachetées avec une prime de risque relativement limitée par rapport au nominal. Prenons par exemple le scenario évoqué ci-dessous. L’adoption de cette nouvelle disposition, au titre de laquelle l’émetteur se voit offrir une nouvelle occasion de racheter ses obligations, réduit le rendement potentiel des obligations de 3,3 % sur l’ensemble de la période de détention des titres.

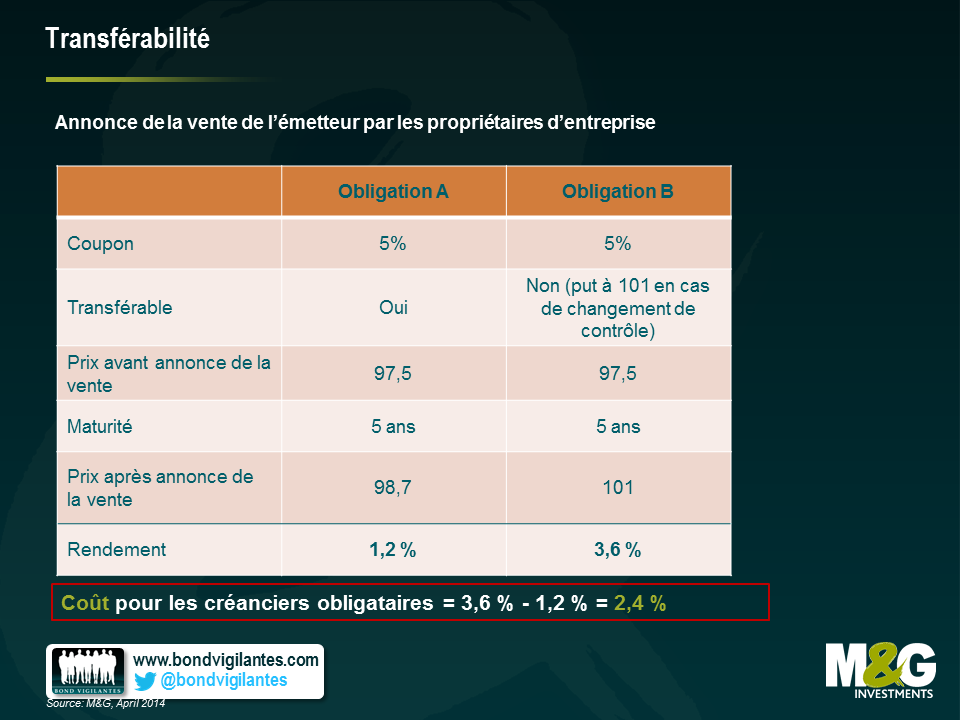

3) Transférabilité – L’une des meilleures protections offertes aux créanciers obligataires réside dans leur droit d’exercer une option de vente en cas de changement de contrôle. Ce mécanisme leur donne le droit, mais non l’obligation, de revendre leurs titres à l’émetteur pour un montant égal à 101 % de la valeur nominale de l’obligation en cas de changement de contrôle d’une entreprise. Fondamentalement, ce mécanisme protège les investisseurs contre une baisse du cours de l’obligation de l’émetteur en cas de rachat par une entreprise plus endettée ou plus risquée. Pour les propriétaires d’entreprise, cette restriction est fâcheuse en ce que la nécessité de refinancer l’ensemble d’une structure capitalistique peut constituer un obstacle à la réalisation d’une opération de fusion-acquisition. Néanmoins, ces derniers temps une clause de transférabilité a été introduite dans la littérature régissant les changements de contrôle. Elle prévoit que sous réserve de satisfaire à un test d’endettement et à des restrictions temporelles, l’option de vente en cas de changement de contrôle peut ne pas s’appliquer. Partant, les obligations émises peuvent être transférées de la société cible vers tout acquéreur se débarrassant de l’obligation de refinancement partiel de la dette de la société cible. Compte tenu du fait que la plupart des obligations se négocient actuellement à un prix supérieur à 101 % de leur valeur nominale, la valeur de l’option de vente en cas de changement de contrôle est quelque peu réduite. Ainsi, certains investisseurs considèrent que cette nouveauté ne constitue pas une réduction flagrante de leurs droits. A l’inverse, les propriétaires de l’émetteur jouissent d’une plus grande flexibilité dès lors qu’il s’agit d’acheter et de vendre des entreprises. Cela a néanmoins un coût pour les détenteurs d’obligations. C’est notamment le cas lorsque les obligations se négocient à un prix inférieur à leur valeur nominale : la valeur de l’option peut dès lors être élevée. L’exemple ci-après montre que l’introduction d’une clause de transférabilité pèse sur les rendements à hauteur de 2,4 %.

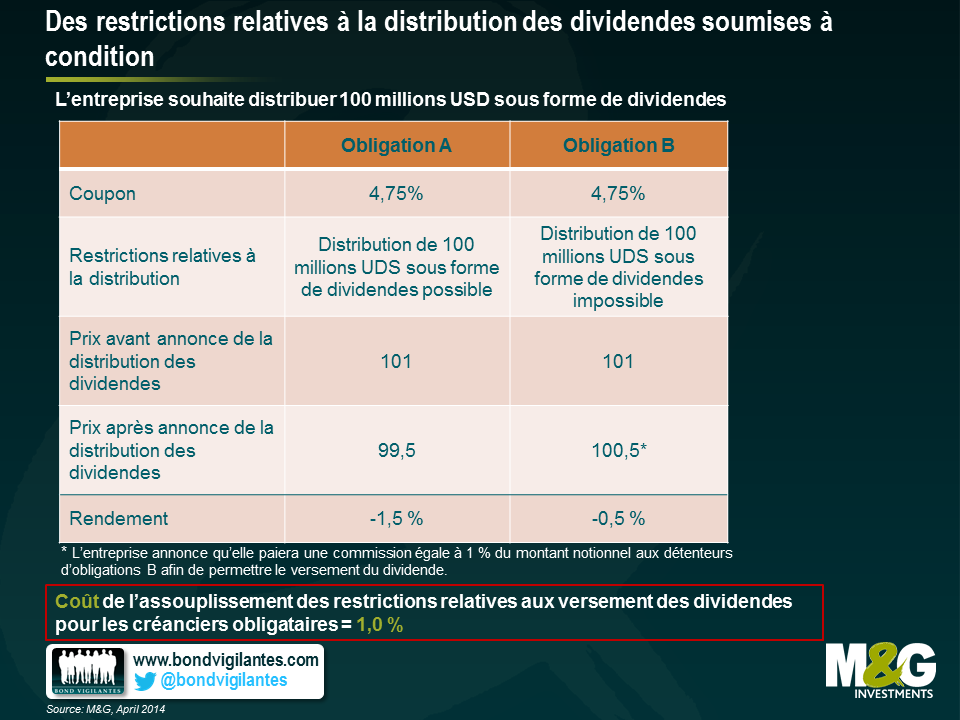

4) Des restrictions relatives à la distribution des dividendes soumises à condition – Les restrictions relatives à la distribution des dividendes constituaient jusqu’alors une protection supplémentaire pour les détenteurs d’obligations à haut rendement. Ces restrictions empêchent les propriétaires d’entreprises de prélever d’importantes sommes de liquidités et de laisser derrière eux des entreprises fortement endettées et des bilans moins solides. Lorsqu’une entreprise dégage un chiffre d’affaires solide et que les propriétaires souhaitent se verser un dividende substantiel, il leur faut normalement refinancer la dette ou trouver un accord avec leurs créanciers obligataires au préalable. Par conséquent, les protections à l’achat s’appliquent et les détenteurs des obligations sont en mesure de partager les dividendes. Cependant, un nouveau mécanisme a été introduit, lequel a permis d’alléger les restrictions sur le versement des dividendes afin de permettre aux propriétaires d’entreprises soumises à des critères d’endettement de ne pas limiter le versement des dividendes. Ce dispositif limite la capacité des propriétaires à inscrire un nombre illimité de dettes au bilan, sans pour autant qu’ils aient à refinancer la dette. Par conséquent, les créanciers obligataires perdent du pouvoir de négociation et sont susceptibles de perdre de l’argent dans certaines situations. Dans l’exemple ci-dessous, l’incidence sur la performance est de 1 %.

Il convient dès lors de s’interroger sur les moyens dont disposent les investisseurs pour faire face à ces changements préjudiciables. La résistance collective serait probablement leur meilleur moyen pour les investisseurs de défendre leurs droits. Mais cette stratégie est difficilement soutenable compte tenu du succès rencontré par les obligations à haut rendement et de la nécessité pour les investisseurs de placer leurs liquidités. En attendant un repli du marché, lequel se traduira par un basculement du pouvoir de négociation en faveur des créanciers obligataires au détriment des émetteurs, la stratégie la plus avisée consiste à analyser les changements au cas par cas et d’en prendre en compte les effets dans leurs exigences de rendement. De cette manière, les investisseurs seront au moins en mesure d’exiger une prime de risque appropriée pour compenser l’effet de ces changements et, dans les cas où ils jugeraient la prime de risque insuffisante, ils peuvent choisir de ne pas faire valoir leurs droits. En attendant, l’adage « que l’acheteur soit vigilant » est plus que jamais de mise…

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes