Honorer votre dette envers les Seniors – Etude de cas du défaut de TXU

Le 29 avril, Energy Future Holdings Corp (le producteur d’énergie anciennement connu sous le nom de TXU) demandait sa mise sous protection du chapitre 11 de la loi américaine sur les faillites. Le groupe affichait alors une dette de 49,7 milliards USD. Cette demande est intervenue quelques mois après la tenue de négociations entre plusieurs créanciers et les propriétaires du groupe. Le dépôt de bilan avait été largement anticipé et la dépréciation des actifs du groupe prise en compte par le marché.

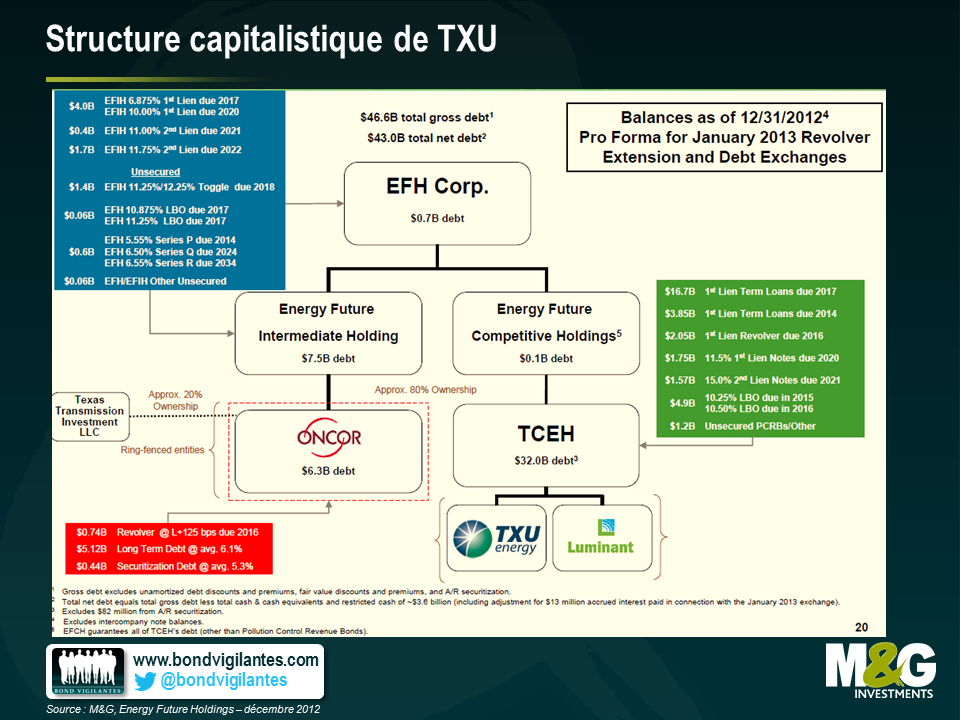

Le large éventail de valeurs de récupération sur les différentes tranches de dette émises par la société constituait en revanche un indice révélateur. Cette multitude de valeurs de recouvrement s’explique en partie par la complexité intrinsèque de la structure capitalistique de l’entreprise. La société avait procédé à quatorze émissions obligataires de grande ampleur, initiées par différentes entités jouissant de droits différents sur les actifs de l’entreprise comme illustré dans le graphique ci-après :

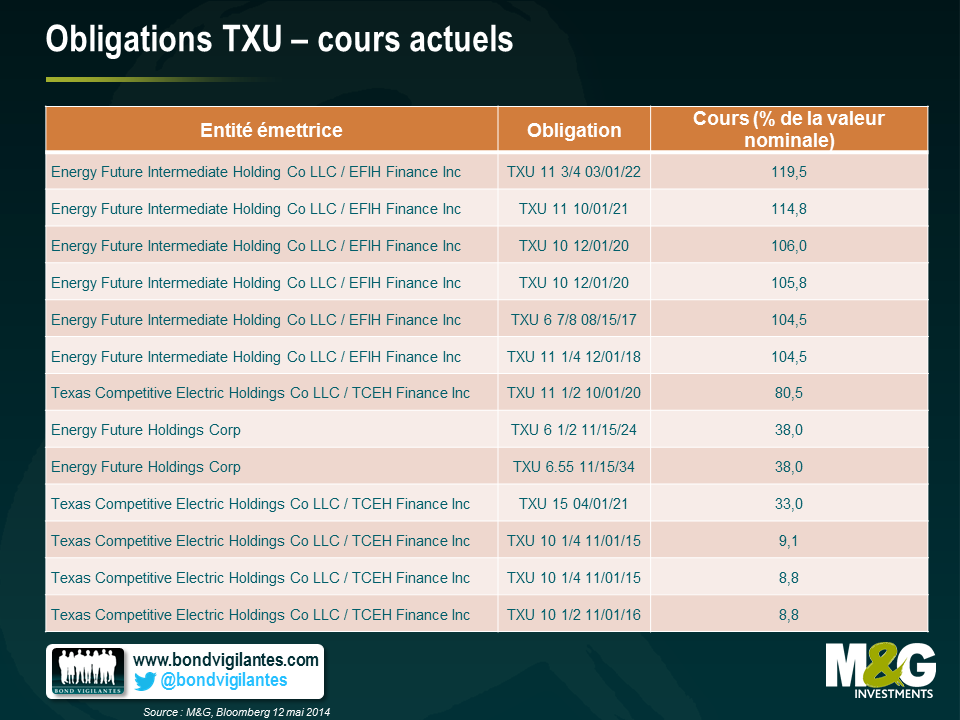

La grande diversité de titres de dette et d’entités juridiques au sein de la structure capitalistique impliquait de facto une différenciation similaire dans le calcul des valeurs résiduelles des obligations. Le graphique ci-dessous répertorie certains des cours des obligations les plus liquides. Alors que les obligations TXU assorties d’un taux d’intérêt de 11,75% à échéance 2022 s’échangent à 119,5% de leur valeur nominale, les obligations TXU assorties d’un taux d’intérêt de 10,5% à échéance 2016, d’un extrême à l’autre, s’échangent quant à elles à 8,8% de leur valeur nominale. La différence de prix s’explique par le rang respectif qu’occupent chacune des obligations dans la structure de capital de la société, celles-ci étant classées en fonction d’un ordre de priorité de remboursement.

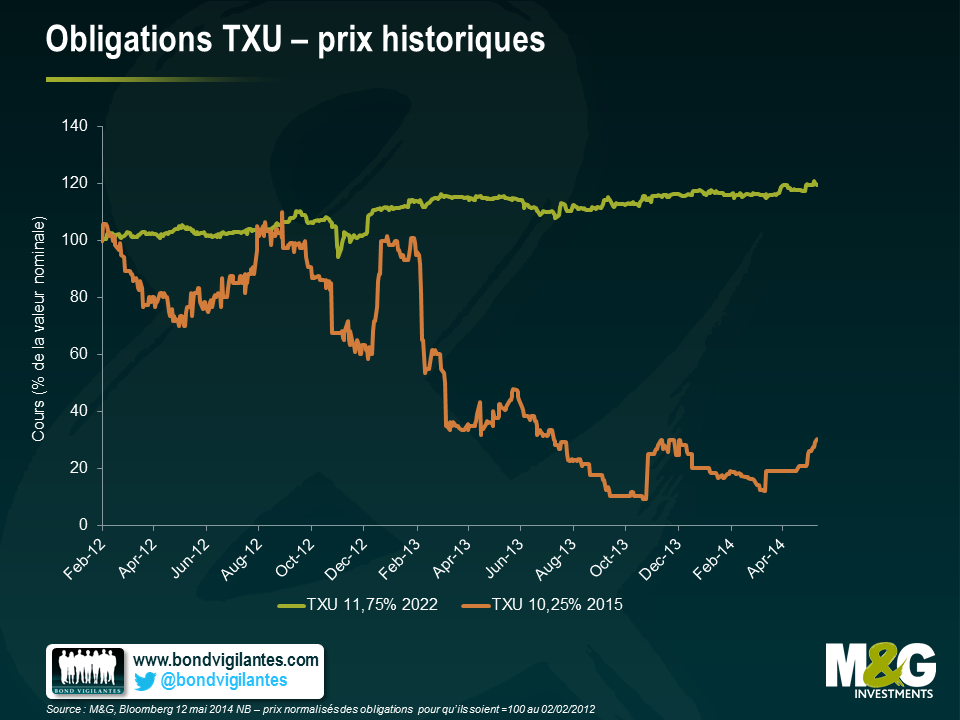

Les écarts de rendement entre ces obligations sont également frappants. Les obligations assorties d’un taux d’intérêt de 11.75% à échéance 2022 ont dégagé un rendement d’environ 20% sur les deux dernières années (en plus du coupon annuel de 11,75%) tandis que les détenteurs d’obligations assorties d’un coupon de 10,25% à échéance 2015 ont enregistré une moins-value autour de 70%.

Il nous semble que ces exemples illustrent parfaitement le fait que le concept de créancier privilégié (titres de dette senior) a une incidence majeure dès lors qu’il s’agit de calculer les risques de perte qu’encourent les détenteurs d’obligations à haut rendement. En effet, en cas de défaut, ce facteur peut avoir une incidence plus importante que la qualité de crédit ou la solvabilité de l’emprunteur sous-jacent. Par ailleurs, et contre toute attente, il en ressort que les créanciers obligataires peuvent toujours réaliser des rendements même lorsque l’entreprise dans laquelle ils ont investi fait faillite.

Si la faillite de TXU illustre bien la frénésie des LBO de 2006-2007, il nous semble que le type de titres de dette que les investisseurs souscrivent dans la structure de capital aura également son importance à l’avenir. En cas de hausse du taux de défaut par rapport aux niveaux faibles actuellement constatés, investir dans des obligations privilégiées dans la structure capitalistique d’une entreprise permettrait aux investisseurs de limiter les pertes qu’ils sont susceptibles d’encourir au sein de leur portefeuille de titres à haut rendement.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes