Une période exceptionnelle

Les taux d’intérêt – tant à court qu’à long terme – se situent à des plus bas records en Europe. La cause de ce phénomène est la conviction que l’emploi et l’inflation resteront déprimés pour une période prolongée. Cette situation inquiète la BCE, et le discours prononcé par Mario Draghi lors du sommet de Jackson Hole laisse penser qu’un nouvel assouplissement monétaire se profile. Il semble que nous vivions une période exceptionnelle.

La manière dont nous en sommes arrivés là est assez simple à comprendre : un effondrement du secteur bancaire international en 2008, suivi localement de dégâts sévères au sein du système bancaire européen du fait de la crise de la dette souveraine en 2011 et 2012.

Le graphique ci-dessous vise à montrer l’évolution des taux d’emprunt réels. L’utilisation d’un indicateur indirect des coûts de financement rapporté à l’Euribor trois mois donne une meilleure idée des conditions monétaires réelles que le simple examen du taux directeur de la BCE. Si la politique monétaire durant la crise européenne a été resserrée dans les pays du cœur de l’Europe, elle l’a été plus encore dans les pays périphériques.

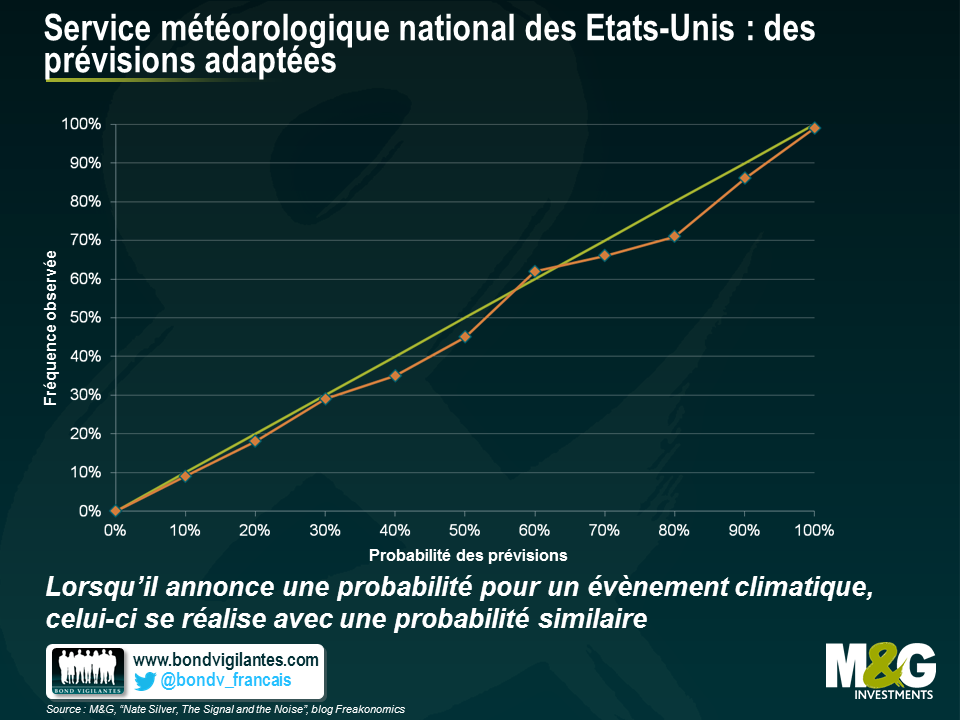

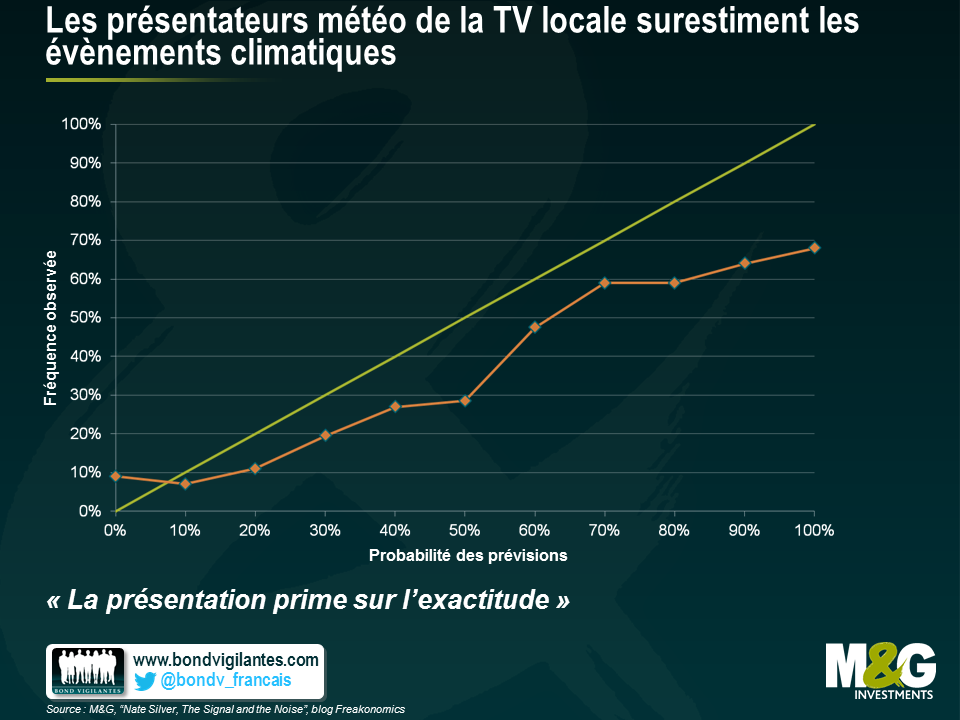

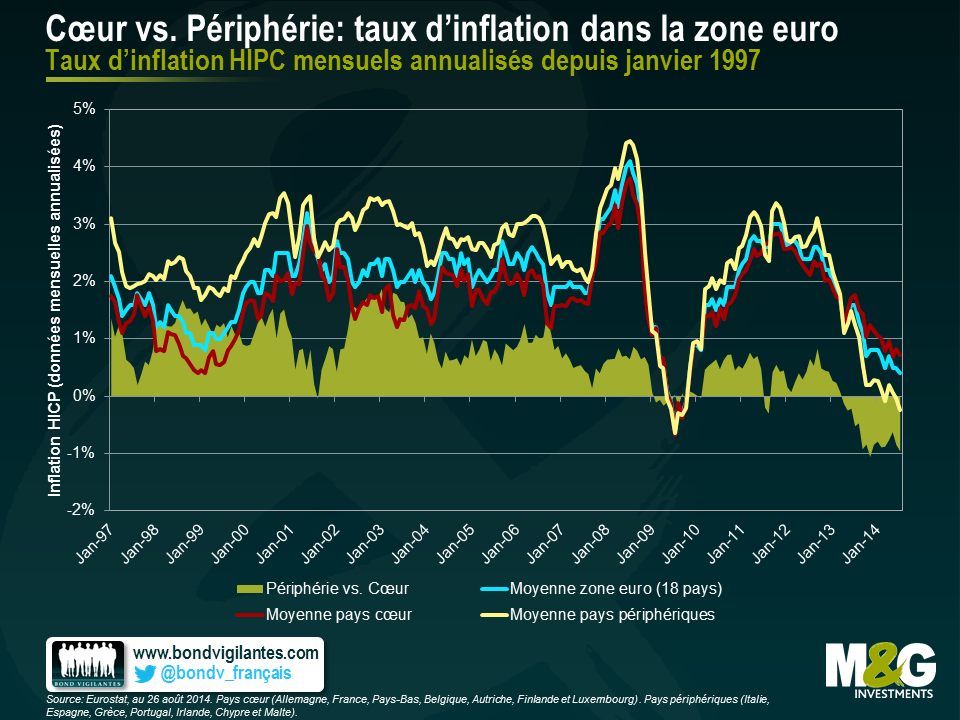

Les graphiques suivants comparent les taux d’inflation et les chiffres de l’emploi des pays du cœur de l’Europe et des pays périphériques. Nous observons que le resserrement de la politique monétaire conduit par la suite à une hausse du chômage et à un recul de l’inflation. La faiblesse de la zone euro et notamment des pays périphériques n’est guère surprenante compte tenu de la sévérité du choc subi durant la crise. Cette constatation laisse penser que la politique monétaire reste efficace.

La politique monétaire réelle a ensuite été considérablement assouplie à partir de l’été 2012 jusqu’à aujourd’hui. Cet assouplissement devrait doper l’économie de la zone euro et plus particulièrement celle des pays périphériques. Il est généralement admis qu’une politique monétaire produit ses effets avec un décalage de 18 mois. Or, il est intéressant de noter que le chômage commence déjà à reculer. Je m’attends à ce que cette tendance se poursuive.

Nous vivons une période exceptionnelle s’agissant des taux d’intérêt, mais du point de vue économique, le chômage a déjà atteint des niveaux aussi élevés entre 1994 et 1997 et l’inflation s’est montrée inférieure à 1% en 1999 et en 2009.

Lorsque l’économie et les marchés s’opposent, toute la question est de savoir quel indicateur est fiable. Selon moi, la politique monétaire est fiable et l’assouplissement massif orchestré à partir de 2012 entraînera une baisse du chômage et permettra d’éviter une déflation majeure. Le niveau exceptionnellement bas des taux d’intérêt en Europe ne semble pas être en adéquation avec les données économiques actuelles et leur évolution potentielle.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes