De l’importance de la réglementation : le programme de rachat d’ABS de la BCE

La BCE rejoint finalement le camp des partisans de l’Assouplissement Quantitatif (QE). Les rachats d’actifs non stérilisés ont constitué un outil essentiel de politique monétaire dans la plupart des pays développés ces dernières années. Paradoxalement (alors que la Fed met fin à ses mesures de soutien, soit dit en passant) la BCE va s’aventurer pour la première fois sur le terrain du QE le mois prochain en lançant dans un programme de rachat de titres adossés à des actifs (ABS).

Par le biais de ce programme, qui privilégie les titres adossés à des actifs « simples, transparents et réels », la BCE espère relancer les opérations de prêts à l’économie réelle et contribuer ainsi à éloigner le spectre de la déflation. Un marché des ABS assaini devrait offrir aux banques une alternative à long terme au financement peu coûteux de la banque centrale, dans la mesure où ces instruments sont adossés à des prêts aussi divers que les crédits automobiles, les crédits hypothécaires et les règlements au titre des cartes de crédit.

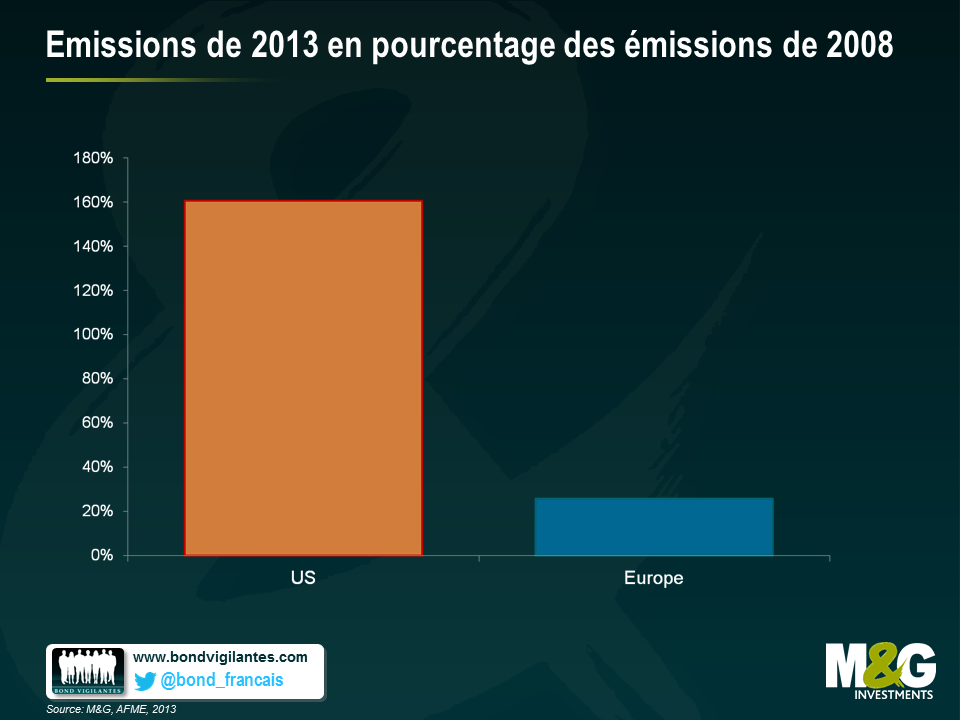

Il est évident que le marché européen, quasi atone depuis la crise financière, nécessite un coup de fouet. L’émission d’ABS en Europe en 2013 a atteint seulement 183 milliards d’euros (selon les données de l’Association for Financial Markets in Europe), contre 711 milliards d’euros en 2008. Le marché américain est en revanche en bien meilleure santé, avec une valeur totale des émissions de 1 500 milliards d’euros, laquelle dépasse largement les 934 milliards d’euros réalisés en 2008.

Mais – car il y a un « mais » –un obstacle réglementaire majeur se dresse sur le chemin de la BCE : le traitement de la titrisation dans la dernière version du projet Solvabilité II. Dans le cadre de Solvabilité II, dans sa version actuelle, les compagnies d’assurance (vaste clientèle d’investisseurs avant la crise) ont l’obligation de détenir deux fois plus de fonds propres en vue d’investir dans un RMBS néerlandais à cinq ans noté AAA que pour une obligation garantie de notation et d’échéance identiques, adossée à des actifs similaires. Pour les émetteurs des pays périphériques de la zone euro, les conditions sont encore plus sévères : l’exigence de fonds propres sur un RMBS espagnol à cinq ans noté A+ s’élève environ à 20%, contre 7% pour une obligation sécurisée similaire. Même si ce principe ne s’applique pas à des gestionnaires d’actifs comme nous, il représente un véritable facteur de dissuasion pour les assureurs, conscients qu’ils peuvent réaliser des plus-values plus importantes en investissant dans d’autres produits.

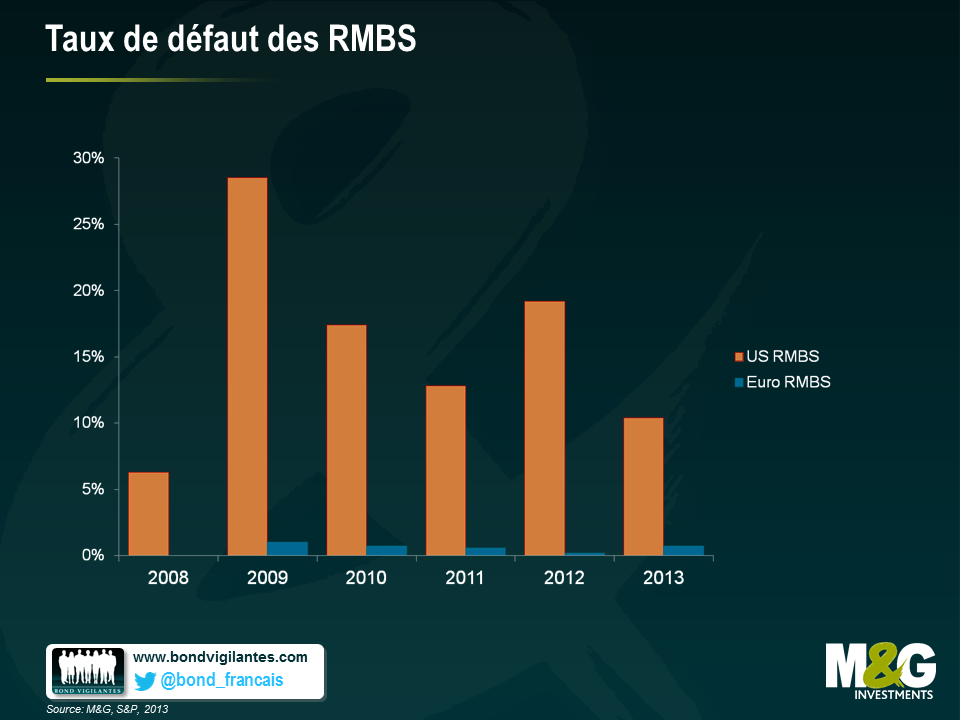

L’idée ayant présidé à l’adoption de charges de capital élevées est sûrement de protéger les bilans contre la probabilité d’un défaut. Toutefois, il est particulièrement intéressant de jeter un bref coup d’œil rapide aux statistiques relatives aux événements de défaut. Selon une étude sur les cas de défaut réalisée par Standard & Poor’s, les taux de défaut sur les RMBS européens ont atteint un point haut de 1% seulement au cours des six dernières années. Cependant, aux États-Unis, où les charges de capital sur les RMBS sont davantage en adéquation avec celles imposées pour les obligations d’entreprise, les taux de défaut sur les RMBS sont nettement plus élevés, jusqu’à 28,5% en 2009, et toujours légèrement supérieurs à 10% en 2013. Alors qu’il existe une certaine différenciation entre les classifications réglementaires des titres ABS, en général, les charges de capital aux États-Unis sont sensiblement moindres qu’en Europe, tous instruments confondus.

Il s’agit d’une question particulièrement urgente à double titre : non seulement la BCE espère lancer son programme d’achat d’ABS en octobre, mais le projet de législation Solvabilité II doit être voté fin septembre. À moins que la Commission européenne ne réagisse rapidement pour adapter le projet de réglementation existant, toute tentative de la part de la BCE visant à stimuler le marché est vraisemblablement vouée à l’échec. Au minimum, il faudrait que la BCE harmonise les charges de capital pour les instruments tels que les RMBS avec celles des autres produits adossés à des actifs comme les obligations sécurisées.

Après tout, sans une demande émanant d’une clientèle plus étendue que la seule BCE, les émetteurs seront peu enclins à fournir ces instruments. Dans ce cas, le marché restera atone, et il serait dommage de laisser passer une bonne occasion d’encourager les prêts à l’économie réelle.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes