The Signal and the Noise – pourquoi les prévisionnistes météo locaux ont tort, et les conséquences pour les prévisions des tendances du marché

J’ai enfin lu The Signal and the Noise de Nate Silver. Il s’agit d’une brillante analyse des raisons pour lesquelles les prévisions sont souvent si mauvaises, par celui qui a réalisé des pronostics corrects pour chaque Etat dans le cadre de l’élection présidentielle américaine de 2012. En bref, les prévisions sont souvent erronées du fait de leur précision extrême (elles affirment un résultat absolu plutôt que d’attribuer des probabilités aux résultats). Il existe souvent une tendance à accorder une importance excessive à l’information qualitative, à l’intuition et aux anecdotes par rapport aux données (il ne faut pas les négliger, mais elles ne doivent pas se substituer aux statistiques). En outre, on note également une tendance à ignorer les données des échantillons (il suggère que les agences de notation ont mal noté les CDO fondés sur des MBS, car elles supposaient l’absence de corrélation entre les défauts de remboursement des crédits immobiliers, ce qui était en effet le cas durant les quelque 25 années de statistiques américaines utilisées dans les modèles. Les statistiques sur la crise de l’immobilier au Japon auraient révélé que lors d’une récession, le degré de corrélation des défauts de remboursement devient extrêmement élevé). J’aimerais toutefois proposer un marché : nous, les Britanniques, acceptons de ne jamais utiliser les statistiques du cricket dans une quelconque étude universitaire tant que les Américains ne parlent pas de baseball. Que diable signifie frapper 0,300 ? Combien de points cela représente-t-il ?

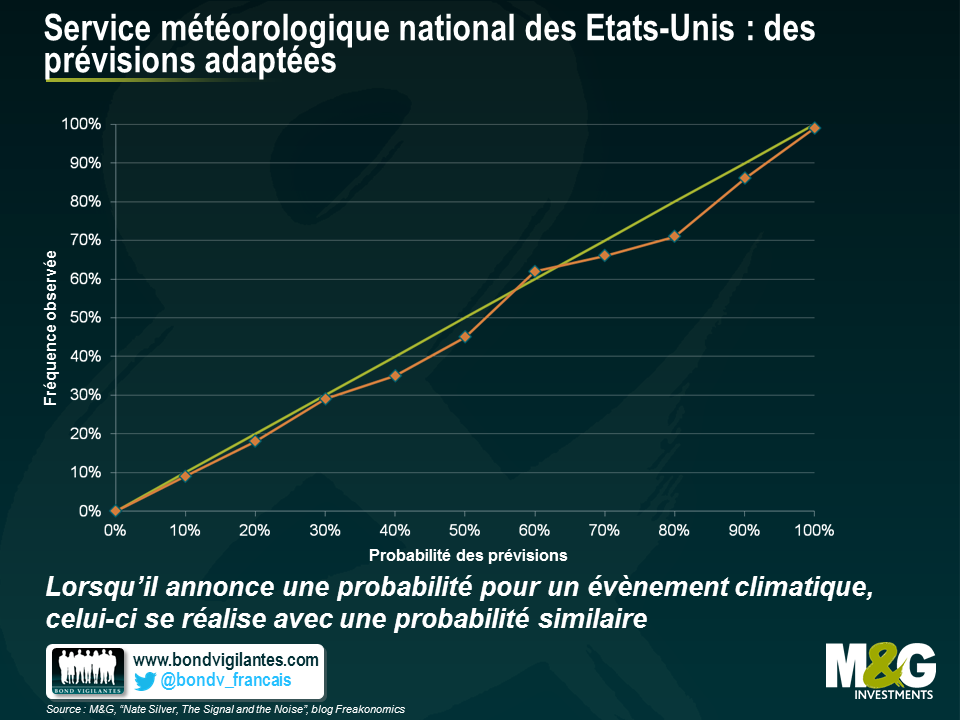

J’ai apprécié ces graphiques. Le premier témoigne de l’exactitude des prévisions météo actuelles. Elles ne tombent pas toujours juste, mais nous pouvons désormais prévoir la probabilité de l’exactitude d’un évènement climatique avec la même probabilité de sa survenance. Par exemple, quand le Service météorologique national des Etats-Unis annonce qu’il y a 70 % de risques de pluie, il pleut dans 70 % des cas. Il neige dans 20 % des cas lorsqu’il prévoit un risque de neige de 20 %.

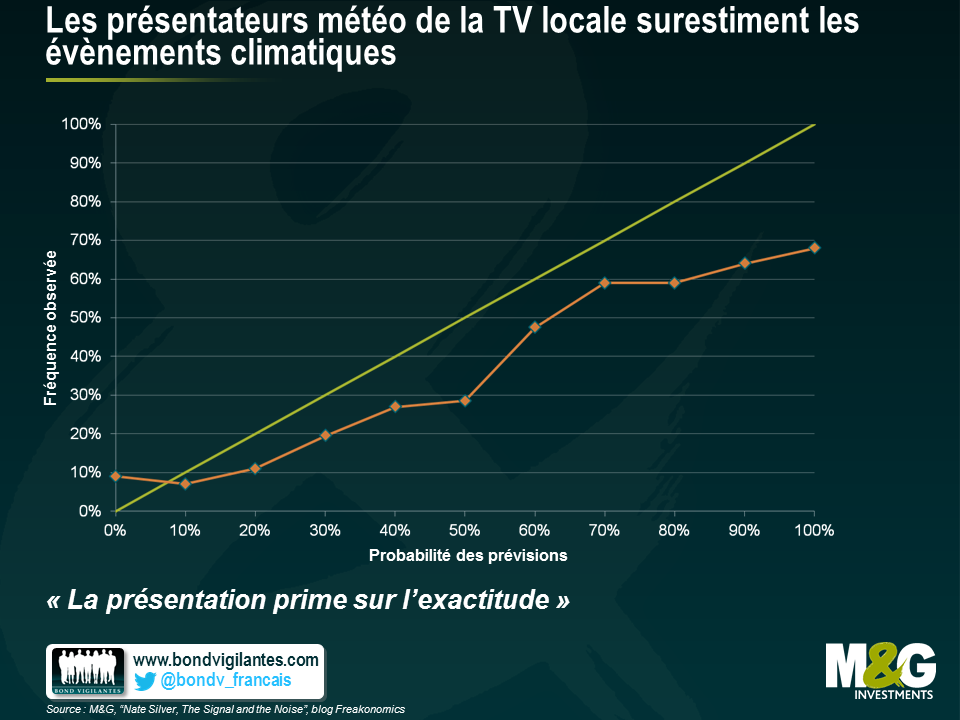

Cependant, lorsque votre présentateur météo à la télévision locale obtient cette même information, il la déforme, de sorte que les résultats sont bien pires que les prévisions du Service météorologique national. Le graphique ci-dessous montre que les présentateurs TV ont régulièrement surestimé les évènements climatiques. Par exemple, s’ils annoncent un risque de pluie de 100 %, il ne pleut que dans 67 % des cas, alors que si le Service météorologique national affirme qu’il existe un risque de pluie de 100 %, il pleut systématiquement.

Pourquoi ? « La présentation prime sur l’exactitude ». Autrement dit, les présentateurs de l’actualité et de la météo à la télévision locale se considèrent comme des animateurs tout autant que des vecteurs d’information. Une prédiction ferme annonçant un déluge biblique est plus palpitante qu’une série de résultats probables, et l’annonce d’une journée torride à la plage est plus enthousiasmante que l’attribution d’une probabilité de 75 % de passages ensoleillés. Selon d’autres études, les analystes politiques invités à des débats publics ont obtenu de très mauvais résultats, et leurs prévisions divergeaient systématiquement du sondage statistique. Le seul fait de passer à la télévision réduit la capacité de prévision. Selon moi, c’est probablement aussi le cas pour les prévisions économiques et les tendances du marché, et c’est pourquoi les chaînes de télévision du marché foisonnent de présentateurs annonçant une nouvelle envolée du Dow Jones de 200 %, ou l’effondrement apocalyptique de l’économie mondiale sur fond d’Ebola. Lorsque des journalistes téléphonent pour recueillir nos commentaires, le risque est que nous ressentions le besoin de nous éloigner du consensus, au sujet de la masse salariale, du rendement des obligations du Trésor à 10 ans en fin d’année, des risques d’éclatement de la zone euro ; je suis certain d’avoir également cédé à cette tentation dans le passé. Par ailleurs, je suis sûr que ceux qui annoncent des évènements extrêmes finissent par se sentir coincés lorsqu’ils se rendent compte qu’ils doivent mettre en œuvre ces opinions au sein des portefeuilles, et se retrouvent avec des portefeuilles uniquement orientés dans le sens des évènements extrêmes, incapables de réaliser des performances dans des conditions économiques normales. A mon avis, il s’agit d’un ouvrage incontournable pour les économistes et les gestionnaires de fonds, pour nous aider à comprendre comment sont établies les prévisions fiables, et que les prévisions les plus « retentissantes » obtiennent un temps d’antenne disproportionné et sont souvent inexactes. Ce coup-ci, Nate Silver a frappé en plein dans le mille.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes