Alors que les économistes prédisent une hausse des taux de la Fed, y a-t-il des enseignements à tirer du « Fed Fake » de 2013 ?

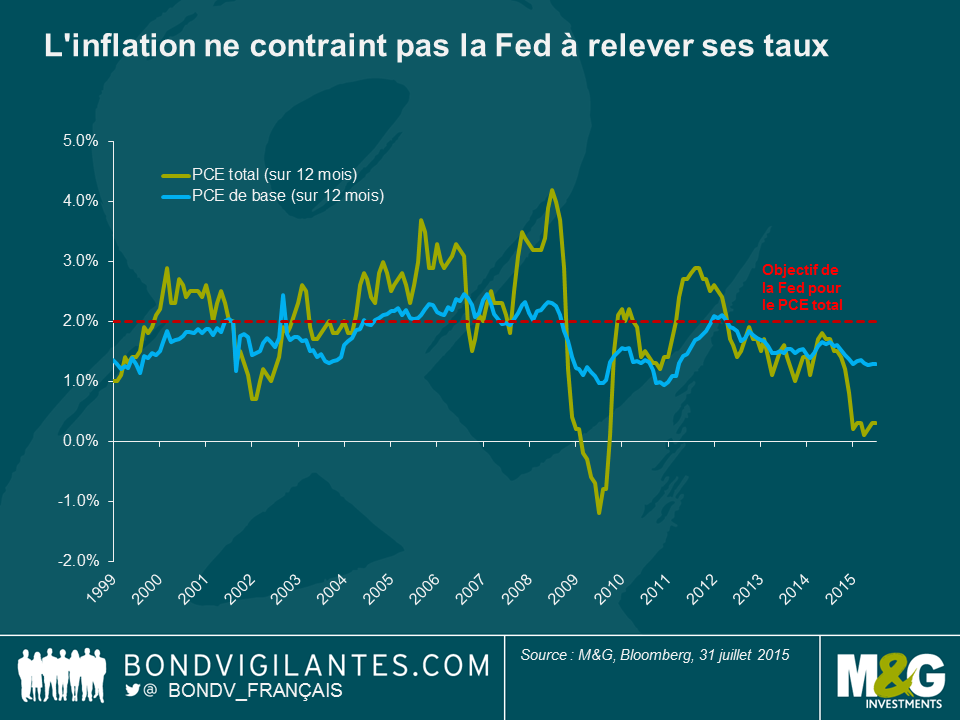

Trente-cinq des quarante-et-un économistes interrogés par Bloomberg s’attendent actuellement à ce que le FOMC relève le taux des fonds fédéraux le 17 septembre prochain, engageant ainsi une période de normalisation de la politique de la Fed. La plupart d’entre eux s’appuient sur le communiqué de juillet du FOMC qui signale une amélioration des données en juin et indique certains progrès dans les conditions nécessaires à un relèvement. Ces économistes qui prévoient une hausse des taux vous diront que l’économie américaine se reprend après le ralentissement observé cet hiver, que le marché de l’emploi continue de s’améliorer et que l’inflation de base fait preuve d’une relative inertie (l’indice PCE de base s’établit à 1,3 % en glissement annuel), permettant ainsi au FOMC d’engager le long processus d’inversion de sa politique monétaire ultra accommodante.

Les marchés, de leur côté, tablent à 50 % sur la possibilité d’une hausse des taux. Rien n’est encore joué en ce qui concerne le mois de septembre, notamment après la publication vendredi dernier du rapport concernant l’indice du coût de la main-d’œuvre (ECI). La hausse de 0,2 % de l’indice ECI en juin a mis fin à un mouvement d’accélération des salaires engagé il y a un an. Pour un FOMC qui surveille de près les conditions du marché de l’emploi, la faiblesse des données de l’ECI jette un doute sur les prévisions des économistes.

Il y a deux ans à peine, de nombreux économistes se mordaient les doigts d’avoir prédit que la Fed réduirait le programme d’achat d’actifs mis en place dans le cadre de sa politique d’assouplissement quantitatif. À l’époque, l’immense majorité d’entre eux estimait que Ben Bernanke avait signalé cette réduction dès mai 2013 et beaucoup avaient intégré ce facteur dans leurs prévisions. Au final, la Fed décida de ne pas intervenir, les milieux économiques et financiers se livrèrent à un examen de conscience et on inventa une expression accrocheuse (« Fed Fake ») pour tenter de tourner à la légère le fait que la plupart des économistes s’étaient trompés.

La Fed n’a eu de cesse de répéter que la politique monétaire dépendait des données et qu’elle n’était pas déterminée à l’avance. Le rapport sur l’emploi publié vendredi sera extrêmement important dans la décision de la Fed de relever ou non ses taux – tout semble se jouer sur ce point. Mais n’y a-t-il pas des enseignements à tirer du comportement de la Fed en septembre 2013, qui a surpris les marchés en décidant de poursuivre sa politique d’assouplissement quantitatif ?

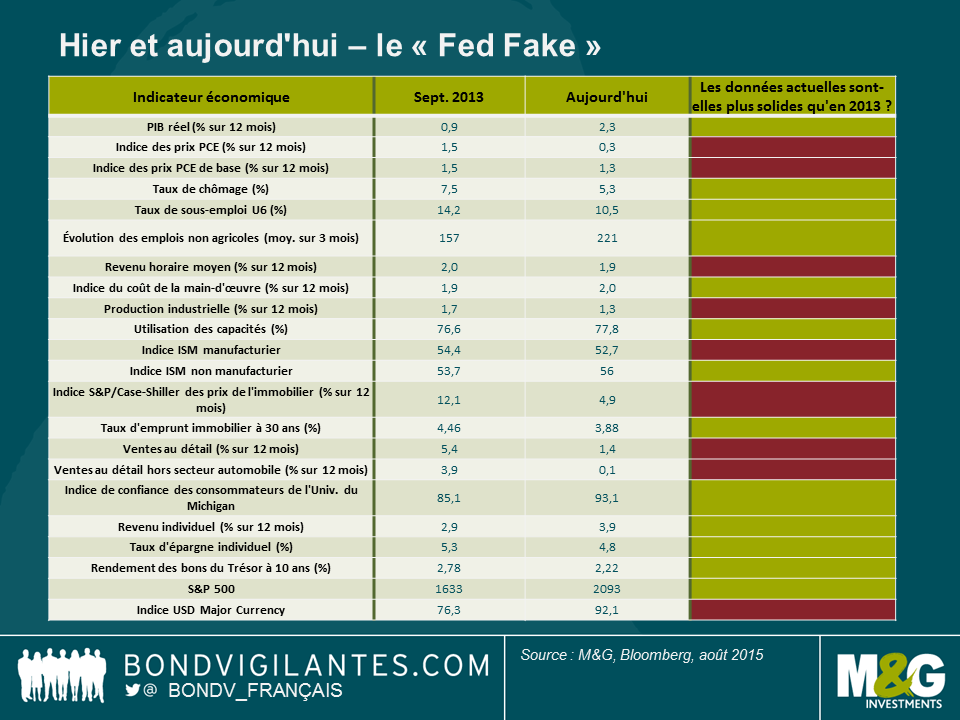

À la lueur d’un certain nombre de données économiques intérieures, il semble que l’économie américaine bénéficie d’une meilleure assise qu’en septembre 2013. La croissance est solide, le taux de chômage est faible, la confiance des consommateurs est plus élevée et l’ISM signale que l’expansion de l’économie devrait se poursuivre. Malheureusement pour ceux qui appellent à un relèvement des taux, l’inflation est beaucoup plus faible, les ventes au détail sont stables et les vents contraires liés au dollar US devraient continuer de souffler sur les entreprises américaines pendant encore un certain temps. Par ailleurs, le contexte économique mondial est moins porteur qu’en 2013 compte tenu des préoccupations concernant la croissance économique chinoise et l’affaiblissement des marchés émergents qui en découle, des risques de retombées en Europe liés à l’incertitude entourant la Grèce et de la possibilité qu’un référendum sur l’Europe soit organisé au Royaume-Uni en 2016.

Cette analyse suggère que le relèvement des taux de la Fed en septembre est loin d’être acquis. Les économistes interrogés par Bloomberg préfèrent vraisemblablement se fondre dans la foule et suivre le mouvement. Personnellement, je pense que le fait de savoir si la Fed relèvera ou non ses taux est moins important que celui de déterminer où se trouve le taux final des fonds fédéraux dans un cycle potentiel de hausse des taux. Il est probable que le resserrement de la Fed dans ce cycle sera anormalement lent, prudent et bien communiqué aux marchés. Si c’est le cas, la réaction des marchés obligataires sera vraisemblablement limitée par rapport aux hausses de taux précédentes. Pour que les rendements obligataires augmentent de façon marquée, il faudrait une réévaluation des attentes en matière d’inflation. Selon nous, un tel mouvement est peu probable à court terme, compte tenu de l’appréciation du dollar US, de la croissance modérée des salaires, du niveau d’endettement élevé des consommateurs et de la chute des prix des matières premières. En conséquence, la réaction du marché à une éventuelle hausse des taux en septembre sera probablement timide par rapport à ce que nous avons pu connaître par le passé.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes