Les différentiels de spreads investment grade, ou le prix de la qualité

Cette année, nous avons régulièrement évoqué les spreads de crédit investment grade (IG). Je poursuis aujourd’hui mon exploration de l’univers IG en m’intéressant aux spreads de qualité, c’est-à-dire à la prime de risque supplémentaire que les investisseurs peuvent engranger en délaissant une catégorie de notes de crédit au profit de la catégorie inférieure.

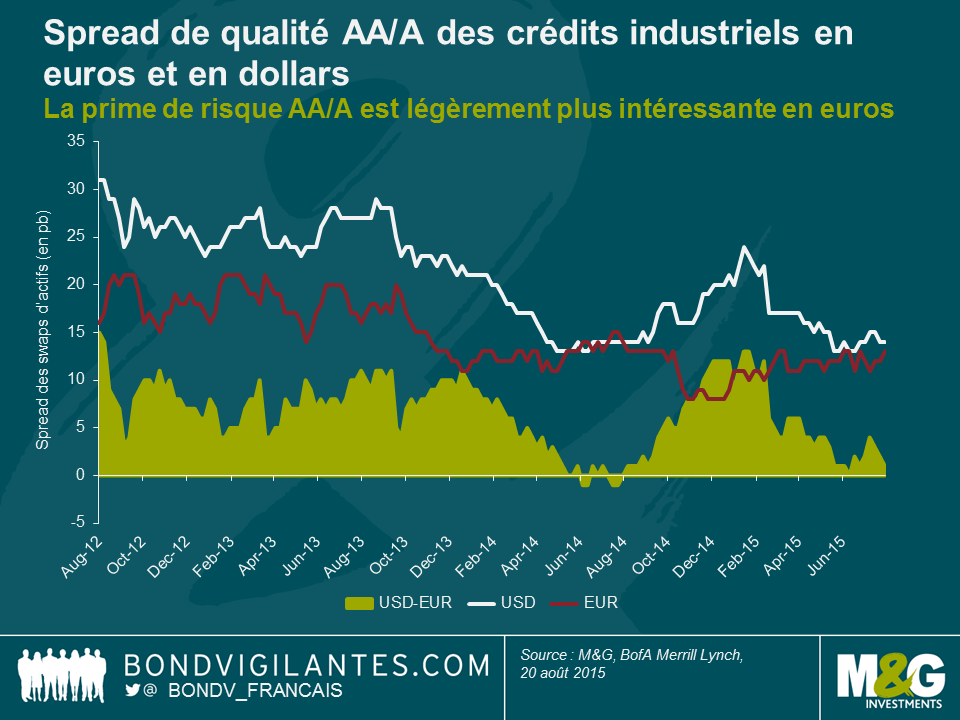

Le graphique ci-dessous illustre l’évolution du différentiel de spreads de swaps d’actifs entre crédits industriels notés AA et A, en dollars et en euros, au cours des trois dernières années. Il présente également le différentiel de spreads de qualité entre AA et A en dollars et en euros.

Voici nos trois grandes conclusions :

- Les crédits industriels notés A en dollars semblent onéreux par rapport à leurs homologues notés AA. Sur les trois dernières années, la prime de risque AA/A a reculé. À l’heure actuelle, les investisseurs engrangent un différentiel de spreads de seulement 14 points de base s’ils passent d’une obligation AA à une obligation A en dollars, soit moitié moins qu’il y a trois ans (31 points de base).

- En euros, les crédits industriels A et AA semblent afficher une valorisation relative plus juste. La prime de risque AA/A a elle aussi diminué, mais de manière plus limitée. Jusqu’à fin 2013, le différentiel oscillait entre 15 et 20 points de base ; il varie depuis lors entre 10 et 15 points de base.

- Exception faite d’une poignée de semaines à la mi‑2014, le spread de qualité AA/A en dollars a été supérieur au spread en euros, avec un écart maximum de 15 points de base et une différence médiane de 7 points de base. À l’heure actuelle, le différentiel dollars/euros sur le spread de qualité AA/A a quasiment disparu (un point de base). Conséquence : du point de vue de la valeur relative, il est aujourd’hui plus intéressant de s’exposer à la prime de risque de qualité AA/A en euros qu’en dollars.

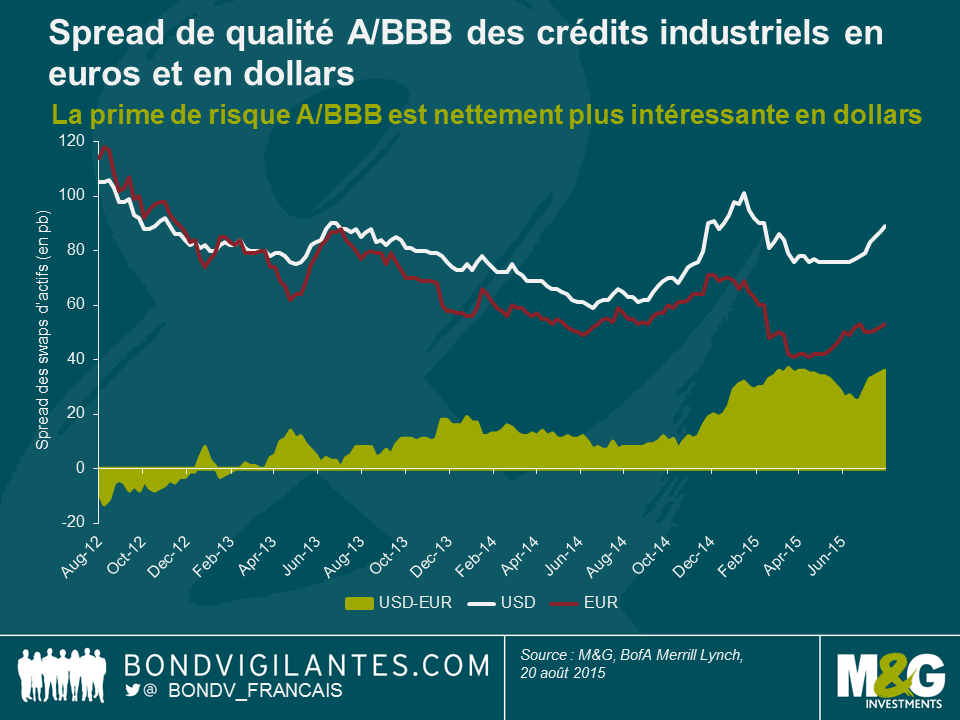

Le graphique ci-dessous propose une analyse très similaire au graphique précédent, mais en mettant cette fois-ci l’accent sur les spreads de qualité A/BBB en dollars et en euros.

Voici nos trois grandes conclusions :

- Les crédits industriels notés BBB en dollars présentent une valeur attrayante par rapport à leurs homologues notés A. Après avoir reculé jusqu’à un plus‑bas à 59 points de base à la mi‑2014, le spread de qualité A/BBB s’est nettement redressé. À l’heure actuelle, les investisseurs qui passent des crédits industriels en dollars notés A à leurs équivalents notés BBB peuvent engranger un spread de swaps d’actifs de 89 points de base.

- Les choses sont moins évidentes sur les titres en euros. Malgré un léger rebond depuis avril 2015, le différentiel actuel (53 points de base) reste très inférieur aux plus de 100 points de base connus en 2012 ou près de 70 points de base enregistrés fin 2014.

- Le différentiel de spreads de qualité A/BBB entre dollars et euros a beaucoup évolué. Alors que les investisseurs pouvaient profiter d’un spread légèrement plus important sur les crédits en euros que sur les titres en dollars il y a trois ans, ce rapport s’est désormais inversé. Le spread de qualité A/BBB en dollars dépasse aujourd’hui son équivalent en euros de 36 points de base (un tout petit point d’écart par rapport au record sur trois ans), ce qui signifie qu’il est actuellement plus intéressant de se positionner sur la prime de risque de qualité A/BBB en dollars qu’en euros.

Pourtant, il ne faut pas prendre cette analyse au pied de la lettre. Tout d’abord, nous ne nous sommes intéressés qu’à des catégories de notes, ce qui ne tient pas compte des profondes disparités d’exposition au risque au sein de ces catégories, notamment entre les crédits BBB+ solides et les titres BBB- plus faibles. Deuxièmement, il existe des disparités en matière de duration entre les indices en euros utilisés pour calculer les spreads de qualité. Par exemple, en termes de duration effective, la duration de l’indice AA est plus longue (de 0,9 an) que celle l’indice A, qui est elle-même plus longue (de 0,4 an) que celle de l’indice BBB. Les spreads de qualité AA/A et A/BBB en euros sont donc légèrement sous-évalués, les différences de primes à terme n’étant pas intégrées. En revanche, les indices industriels en dollars possèdent des niveaux de duration relativement similaires.

Exception faite des avertissements d’ordre général tels que ceux que je viens de formuler, quelle sera l’évolution des spreads de qualité à l’avenir ? Examinons deux facteurs essentiels.

- La composition des secteurs : la pondération des secteurs varie fortement en fonction des notes, ce qui a bien évidemment des répercussions sur les spreads de qualité. Par exemple, l’univers des titres industriels A en euros est beaucoup plus exposé au secteur automobile que les univers industriels AA et BBB (17,1 %, contre respectivement 3,1 % et 7,8 %). Ainsi, toutes choses égales par ailleurs, si l’économie chinoise continue de se dégrader et que les ventes des constructeurs automobiles européens chutent, le spread de qualité AA/A en euros s’élargira tandis que le spread A/BBB se contractera (et inversement). De même, il faut être conscient de l’importance de l’exposition des crédits industriels A en dollars au secteur des soins de santé (17,3 %) et de celle des titres industriels AA et BBB au secteur de l’énergie (33,6 % et 22,1 %) lorsque l’on étudie la tendance future des spreads de qualité en dollars.

- La dynamique cœur/périphérie : concernant les titres industriels en euros, l’indice AA ne comporte pas d’émetteurs d’Europe périphérique, qui représentent en revanche 5,4 % des crédits A (uniquement des titres italiens) et 13,8 % des crédits BBB (8,0 % en titres espagnols, 1,3 % en titres irlandais, 4,2 % en titres italiens et 0,3 % en titres portugais). Conséquence : les spreads de qualité en euros reflètent en partie l’opinion des investisseurs vis-à-vis de l’état de la zone euro. Toutes choses égales par ailleurs, si la périphérie est à nouveau sous pression à l’avenir, les spreads de qualité AA/A et A/BBB devraient s’élargir (et en inversement).

En conclusion, nous pensons que les spreads de crédit IG sont porteurs de valeur à l’heure actuelle. En termes de notes de crédit, même s’il s’agit bien sûr d’une décision au cas par cas, nous pensons que la prime de risque de qualité AA/A est légèrement plus intéressante en euros, tandis qu’elle est nettement plus attrayante en dollars pour la prime A/BBB.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes