Pourquoi l’effondrement des prix du pétrole pèse-t-il sur les marchés émergents ?

Les fluctuations des prix du pétrole et leurs impacts sur les marchés émergents devraient rester d’actualité en 2016. Il est indéniable que la baisse des cours a confronté les économies massivement tributaires des exportations de pétrole et des recettes fiscales associées, comme l’Arabie saoudite, la Russie ou le Venezuela, à un environnement macroéconomique extrêmement difficile. Toutefois, parmi les pays émergents, les importateurs nets sont plus nombreux que les exportateurs nets de pétrole. En outre, les obligations d’entreprises du secteur pétrolier et gazier représentent un pourcentage relativement faible de l’ensemble des obligations d’entreprises des marchés émergents, selon différents indices obligataires en devises fortes. Alors, pourquoi le recul des cours du pétrole pèse-t-il régulièrement sur les prix des actifs des marchés émergents ?

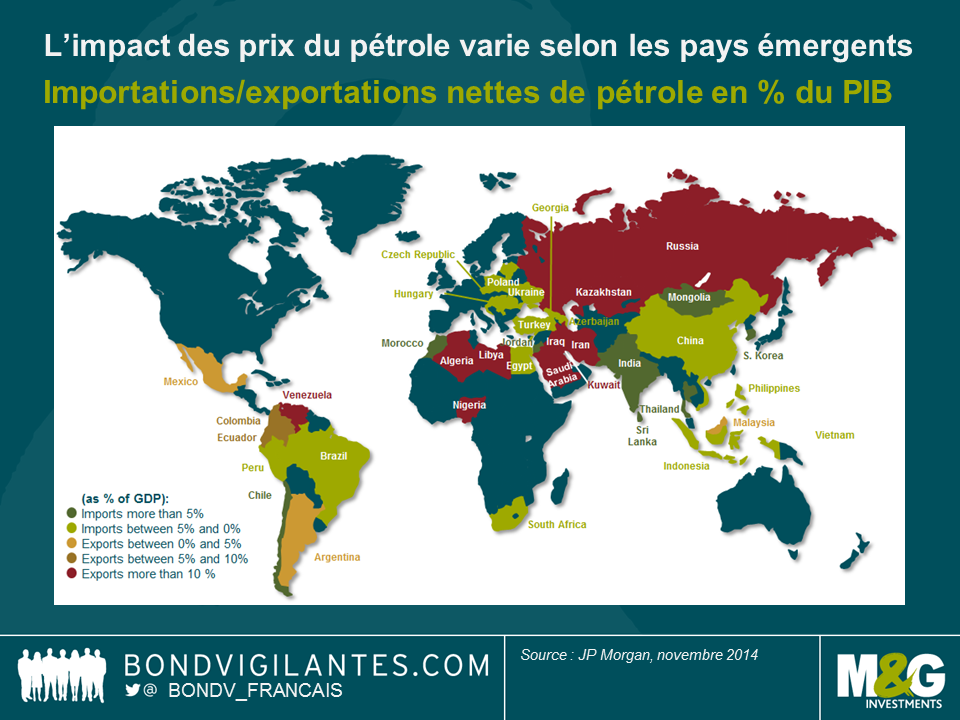

Les pays en développement sont nombreux à profiter directement du recul des prix du pétrole.

L’Asie est le principal bénéficiaire de cette évolution de l’environnement tarifaire, à l’exception de la Malaisie qui est exportateur net de pétrole, comme le confirme le graphique ci-dessus. Dans la région, l’Inde, la Chine, la Thaïlande et la Corée du Sud devraient profiter le plus de cette baisse des cours, notamment via des importations de pétrole moins cher, une réduction des coûts de production, une diminution des subventions des carburants et/ou une augmentation des dépenses de consommation. En dehors d’Asie, certains autres grands pays en développement sont importateurs nets de pétrole, comme la Turquie, l’Afrique du Sud et le Brésil. Les pays d’Europe orientale, en particulier la Hongrie, la Pologne et la République tchèque, profitent également de la baisse des prix du pétrole (et du gaz). Enfin, les Caraïbes et l’Amérique centrale bénéficient sans doute indirectement du soutien que le recul des cours du pétrole apporte à la consommation américaine.

Les émissions des entreprises énergétiques représentent au maximum 25 % des indices des obligations d’entreprises des marchés émergents.

Il est plutôt surprenant, bien que très conforme aux fondamentaux des économies en développement, que le secteur pétrolier et gazier représente au maximum 25 % des indices des obligations d’entreprises des marchés émergents (13,6 % de l’indice CEMBI BD de JPM et 23 % de l’indice EMCB de BAML). Toutefois, il convient de tenir compte du facteur macroéconomique car au Moyen-Orient, par exemple, les financières sont susceptibles de souffrir de la baisse des prix du pétrole. Par conséquent, lorsqu’ils analysent leur exposition au secteur pétrolier, les investisseurs doivent intégrer un filtre supplémentaire à leur processus d’investissement et identifier les obligations d’entreprises qui sont exposées à des pays eux-mêmes exposés au pétrole. Selon nos calculs, les obligations d’entreprises des marchés émergents des pays exportateurs nets de pétrole représentent 30,3 % de l’indice (CEMBI BD). Ainsi, deux tiers de l’indice sont – en théorie tout du moins – à l’abri de la volatilité des cours du pétrole.

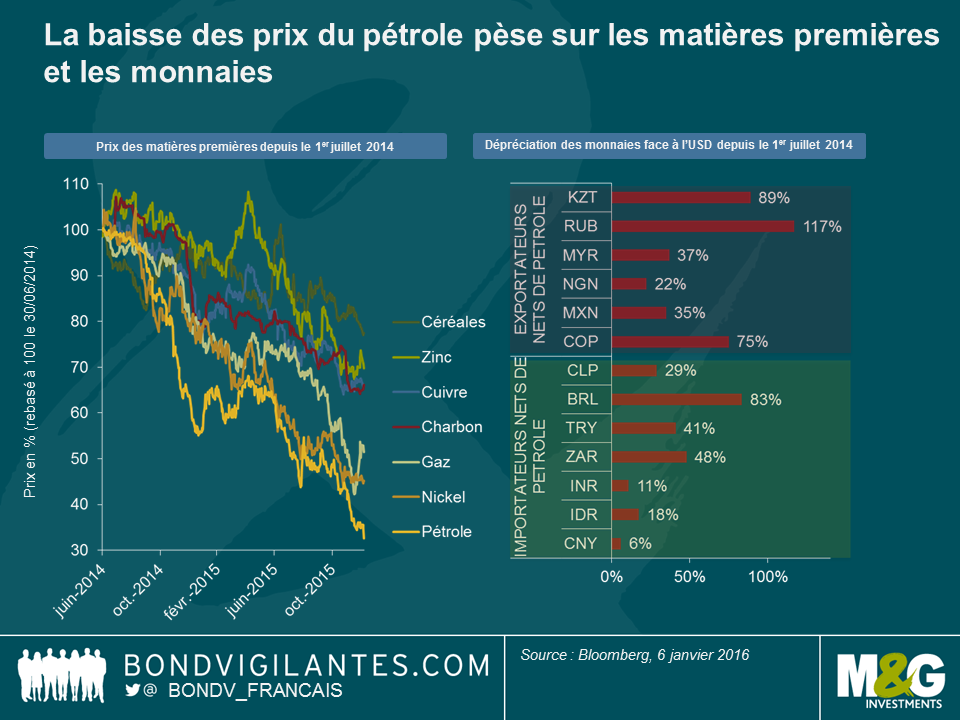

Les matières premières et les monnaies sont les principales voies de contagion.

Bien que les importateurs nets de pétrole soient plus nombreux que les exportateurs nets parmi les pays en développement, la baisse des cours du pétrole continue de peser sur les prix des actifs des marchés émergents, les matières premières non pétrolières et les monnaies agissant comme des circuits de contagion.

Lorsque les prix du pétrole ont commencé à s’effondrer, les pays massivement tributaires des recettes pétrolières ont observé une dépréciation brutale de leur monnaie, parfois sous forme de dévaluations (p. ex., le Kazakhstan). Le premier effet était (et continue d’être) technique, avec une répercussion de la défiance à l’égard de l’ensemble des monnaies des marchés émergents, ainsi que des matières premières. Le deuxième effet, plus fondamental, était double :

(i) le pétrole, dont le coût en tant que facteur de production est important, influence le seuil de rentabilité de la production de métaux et de denrées alimentaires ; dans un environnement marqué par un ralentissement de la croissance et des surcapacités de production de matières premières, une baisse des cours du pétrole pèse par conséquent sur les prix des autres matières.

(ii) la dépréciation de la monnaie a eu pour effet secondaire une amélioration de la compétitivité des exportations d’autres matières premières des pays exportateurs de pétrole, comme par exemple la Russie avec les engrais. Cette situation a entraîné un accroissement des pressions sur les monnaies des pays non exportateurs de pétrole, leurs métaux ou leurs matières premières agricoles étant devenus moins compétitifs.

Le pétrole est partout, mais l’influence des situations particulières prédomine.

Dans ce contexte, il convient d’admettre qu’un portefeuille d’obligations des marchés émergents a peu de chances d’être pleinement à l’abri des fluctuations du pétrole. S’agissant de 2016, il s’agit d’une bonne nouvelle si vous anticipez une remontée des prix du pétrole : dans la plupart des cas, toute appréciation significative des cours entraînera une forte hausse des prix des actifs des marchés émergents. À l’inverse, si vous tablez sur une baisse des prix du pétrole, il demeure toutefois possible d’identifier des opportunités d’investissement attractives : le secteur pétrolier et gazier a connu une baisse de 3 % en 2015 dans les pays émergents, mais la dispersion des performances des obligations d’entreprises a été considérable et pas nécessairement corrélée aux prix du pétrole. Par exemple, la baisse des obligations Petrobras a plutôt résulté du scandale actuel de corruption au Brésil et du niveau d’endettement du groupe que du recul effectif des prix du pétrole. À l’inverse, et malgré l’exposition de leur pays au pétrole, les obligations PDVSA (société pétrolière d’État vénézuélienne) ou LUKOIL (producteur de pétrole russe) ont progressé de plus de 10 % en 2015. L’enseignement que l’on peut en tirer pour 2016 est que, dans les pays émergents, les situations particulières – au plan macroéconomique et du crédit – importent souvent plus que l’évolution des prix du pétrole.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes