Comment vont réagir le marché obligataire et le marché des changes au résultat des élections américaines ?

Nous sommes désormais à moins d’une semaine de l’élection présidentielle américaine, et les derniers sondages indiquent que les deux candidats au poste de 45ème président des États-Unis sont au coude à coude. Les gérants d’obligations et de devises à travers le monde tentent actuellement d’évaluer l’impact d’une victoire de l’un ou l’autre candidat sur leurs portefeuilles. Voici mon pronostic quant à ce qui pourrait se produire.

Une victoire de Clinton

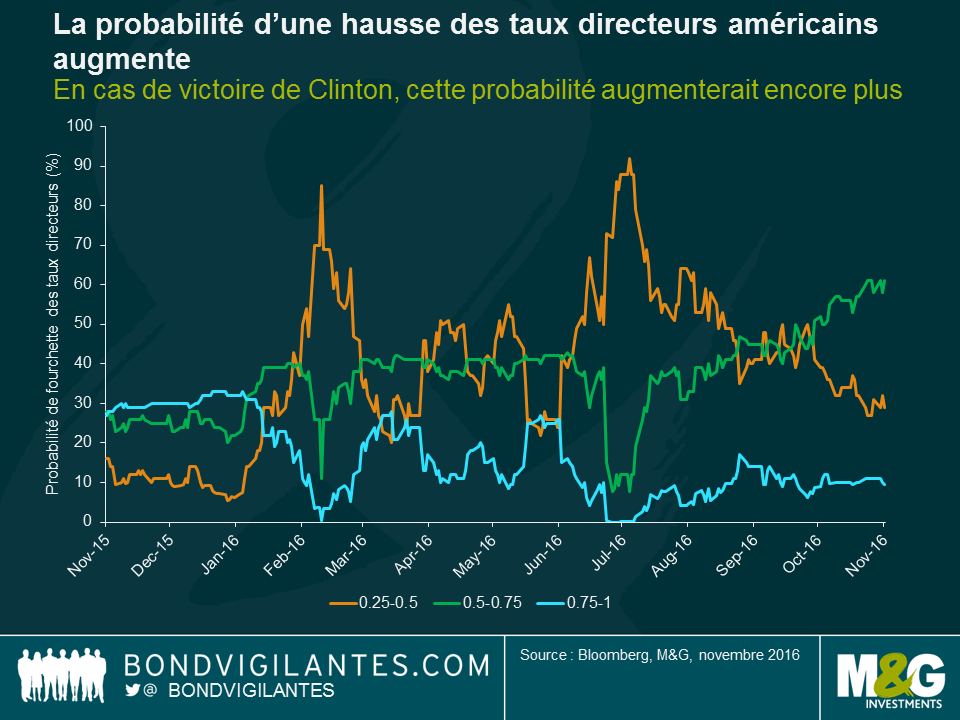

Une victoire de Clinton serait considérée par les marchés comme une poursuite de la politique américaine actuelle, en particulier si les Républicains conservent le contrôle de la Chambre des Représentants. Ce serait le scénario le moins défavorable pour les marchés d’obligations et de devises en termes de volatilité des cours. En cas de victoire de Clinton, le marché obligataire intégrerait une plus forte probabilité de remontée des taux d’intérêt, la levée de l’incertitude politique ouvrant la voie à un resserrement monétaire de la Fed dès le mois de décembre. A court terme, le dollar devrait être le principal bénéficiaire de cette évolution de marché, même si les gains devraient rester modestes.

En cas de victoire de Clinton, les cours des obligations d’Etat américaines sur l’ensemble de la courbe pourraient rester sous pression dans les semaines suivant le résultat, et ce compte tenu de la forte probabilité d’un relèvement des taux directeurs, de tensions inflationnistes croissantes, et d’un possible assouplissement de la politique budgétaire par l’administration Clinton. Une victoire de Clinton n’est pas de nature à remettre en cause radicalement les vues des investisseurs obligataires et des économistes sur les perspectives de l’économie américaine. Si Hillary Clinton parvient à mettre en œuvre un assouplissement de la politique aux États-Unis sur un horizon de moyen terme, la croissance et l’inflation américaines devraient progresser, ce qui entraînerait une augmentation des primes de terme et une pentification de la courbe des taux.

Une victoire de Trump

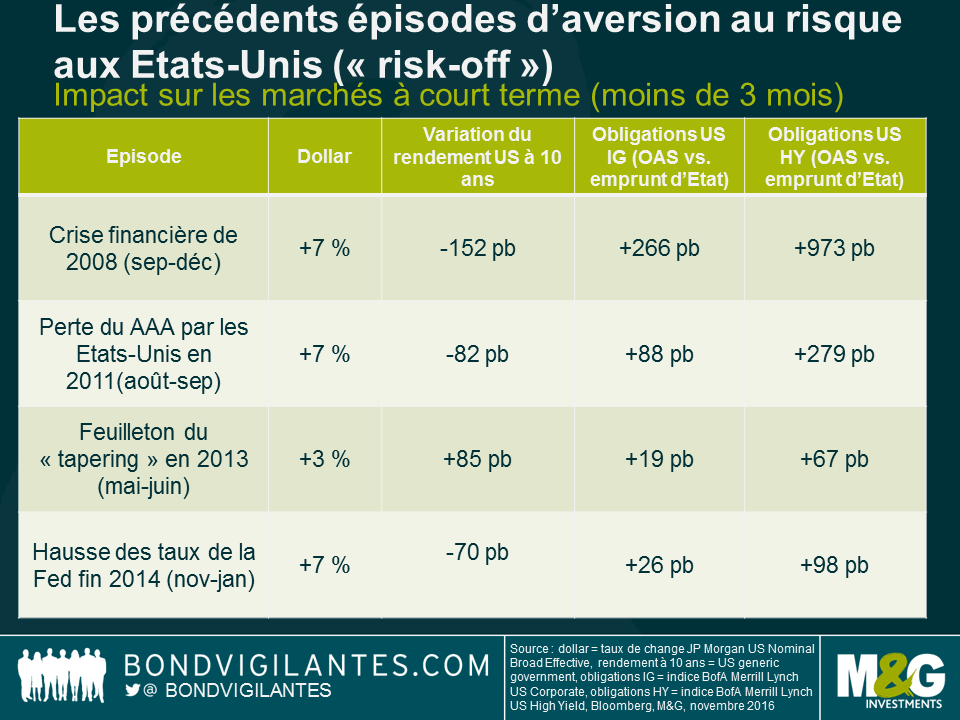

Une victoire de Trump aurait pour conséquence une augmentation de la volatilité dans nombre de marchés compte tenu de l’incertitude qui pèserait alors sur l’économie américaine. L’aversion au risque devrait croitre dans le sillage du résultat, ce qui pourrait être synonyme de hausse du dollar, de baisse des rendements obligataires, et d’une correction du marché américain des obligations d’entreprises à haut rendement. S’agissant des produits de taux, les obligations et les devises des marchés émergents risquent d’être les actifs les plus fortement pénalisés par la position rigide de Donald Trump vis-à-vis de la Chine et du Mexique. Cette réaction de marché pourrait s’apparenter aux précédents épisodes de regain d’aversion au risque observés aux Etats-Unis, tels que la crise financière de 2008, la perte du triple A par l’Etat américain en 2011, ou le feuilleton du « tapering » de 2013. La réaction du marché à une victoire de Donald Trump pourrait inciter la Fed à ne pas relever ses taux en décembre. Par ailleurs, si la Fed persistait à vouloir relever ses taux dans un contexte politique et de marché aussi incertain, une réaction négative des marchés, similaire à celle observée lors de la hausse des taux de 2014, n’est pas à exclure.

S’agissant des marchés de crédit, la proposition de Trump d’exonérer fiscalement les rapatriements de capitaux pourrait à la marge s’avérer favorable aux obligations d’entreprises « investment grade » américaines. Elle pourrait aussi se traduire par une réduction des émissions d’obligations d’entreprises. On estime que les sociétés américaines détiennent l’équivalent d’environ 1 000 milliards de dollars d’actifs à l’étranger, dont près de 60 % sont libellés en dollars. La grande question est de savoir comment les entreprises utiliseraient cette trésorerie : vont-elles verser des dividendes spéciaux à leurs actionnaires ? Vont-elles plutôt augmenter leurs dépenses d’investissement et développer leurs activités ? Les sociétés du segment à haut rendement seraient les moins affectées, la plupart d’entre elles disposant de sources de revenus domestiques.

A moyen terme, les propositions de Trump d’importantes baisses d’impôts pour tous équivalent à une injection massive de liquidités dans l’économie, qui est mesure d’inspiration keynésienne. Si cela devrait profiter à la croissance économique, une hausse de l’inflation est également à craindre. La mise en place de barrières douanières aurait également des effets inflationnistes, les prix à l’importation augmentant par rapport à leurs niveaux actuels. La réforme de la politique en matière d’immigration signifie que le marché du travail américain, déjà tendu, serait encore davantage mis sous pression, entraînant une hausse des salaires. La Fed devrait alors mener une politique visant à combattre cette remontée de l’inflation, ce qui se traduirait par une hausse significative des taux et par une correction des marchés obligataires. Le marché des emprunts d’Etat américains reviendrait à des niveaux de rendements largement supérieurs, et la courbe des taux se pentifierait. Dans ce contexte, le dollar devrait probablement s’apprécier compte tenu d’une politique monétaire allant à l’encontre des autres économies développées. Une victoire de Trump serait une bonne chose pour les emprunts d’État à court terme, mais serait préjudiciable pour les obligations à long terme.

Conclusion

Une victoire de Clinton se traduirait probablement par une moindre volatilité à court terme comparée à une accession au pouvoir de Trump. Au lendemain de la victoire de Clinton, un léger regain de prise de risque pourrait voir le jour chez les investisseurs, mais à moyen terme, beaucoup dépendra de la composition du Congrès américain. Les marchés du crédit devraient se montrer relativement résilients, car les taux de défaut ont de bonnes chances de rester faibles et la Fed restera prudente dans son processus de réduction d’assouplissement, limitant ainsi le risque d’erreur politique. Une victoire de Trump se traduirait à court terme par un regain de l’aversion au risque, conduisant à une baisse des rendements des emprunts d’Etat, à une hausse du dollar, et à une détérioration du sentiment vis-à-vis des actifs risqués des marchés émergents. Comme les deux candidats sont partisans d’un assouplissement de la politique budgétaire, les cours des emprunts d’État devraient dans les deux scénarios être mis à rude épreuve en 2017. A long terme, la politique que Donald Trump ou Hillary Clinton sera en mesure de mettre en œuvre compte tenu de la composition du Congrès aura un impact déterminant sur les perspectives de l’économie et, partant, sur les marchés des obligations et des changes.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes