Voyage de recherche au Japon : comment la Banque centrale du Japon va-t-elle sortir de son contrôle de la courbe des taux ?

Contributeur invité – Jean-Paul Jaegers (CFA, CQF, Senior Investment Strategist, Prudential Portfolio Management Group)

Jim Leaviss et moi-même nous sommes récemment rendus à Tokyo pour discuter des évolutions économiques locales et de la politique de la Banque du Japon (BoJ) avec des économistes et des analystes basés dans la capitale nippone.

Il y est généralement admis que la trajectoire potentielle des rendements des emprunts d’État japonais (JGB) est asymétrique. L’éventualité de nouvelles baisses des taux directeurs est considérée comme limitée compte tenu de l’objectif de la BoJ de pentifier la courbe des taux. En outre, une telle baisse ne serait pas tenable pour l’institution monétaire si les rendements à long terme venaient eux-aussi à baisser trop fortement. Par ailleurs, le passage en territoire négatif des taux directeurs est généralement perçu assez négativement par le grand public, car cela affecte la confiance des consommateurs.

Les observateurs du marché ont cru déceler chez la BoJ une préférence pour des achats à un rythme annuel inférieur à 80 000 milliards de yens. Dans ce cadre, un changement de la politique monétaire, jusque-là quantitative, en faveur d’une approche visant à fixer des objectifs d’inflation, pourrait être interprétée comme un moyen de réduire le montant de ses achats d’obligations. Toutefois, un certain nombre de risques pèse sur le rythme des achats d’emprunts d’État par la BoJ. Tout d’abord, si les rendements des obligations internationales continuent de se tendre, la BoJ pourrait être amenée à augmenter ses achats au-delà de son niveau de confort pour un certain temps. Deuxièmement, dans sa tentative de trouver un équilibre entre les objectifs de sa politique de contrôle de la courbe des taux d’une part, et la perspective de relâchement des pressions inflationnistes d’autre part, la BoJ risque d’intervenir à contretemps.

Les options pour contrebalancer ce risque seraient soit de fixer de temps à autre de nouvelles cibles pour la courbe des taux, soit de commencer à utiliser un graphique de type « nuage de points » pour orienter les anticipations de ces cibles tout en évitant d’éventuelles perturbations. Cependant, cela pourrait s’avérer difficile dans la pratique, car les marchés obligataires pourraient considérer cette communication comme un signal négatif, et les conduire à vendre des JGB. L’expérience de la Réserve fédérale américaine en 1942-1951, qui à l’époque avait directement plafonné ses taux directeurs, montre en particulier que la stratégie de sortie est difficile à mener.

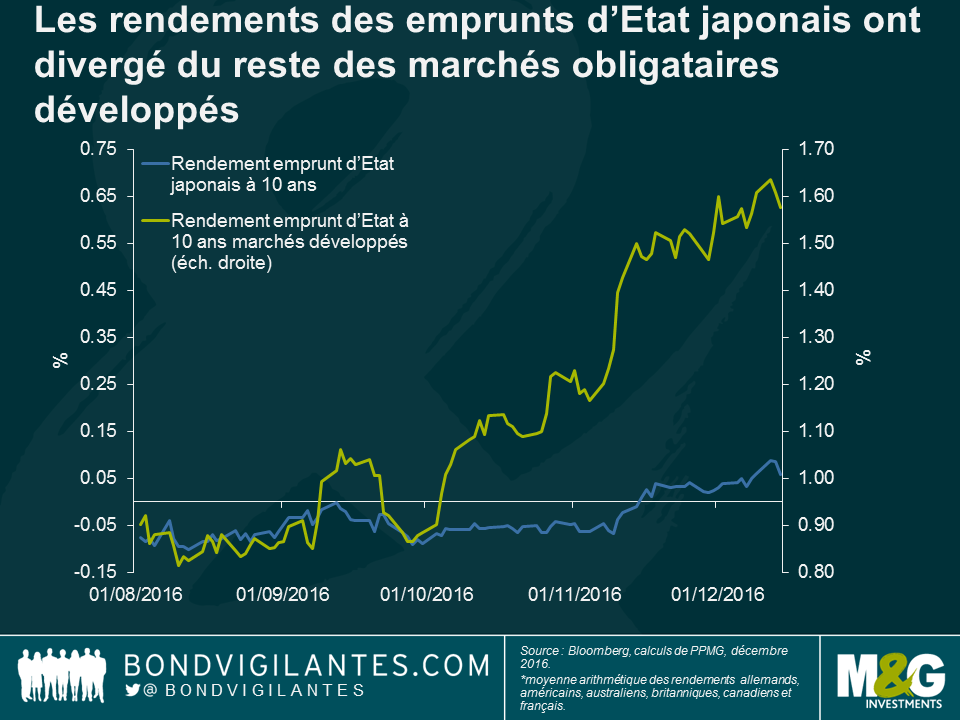

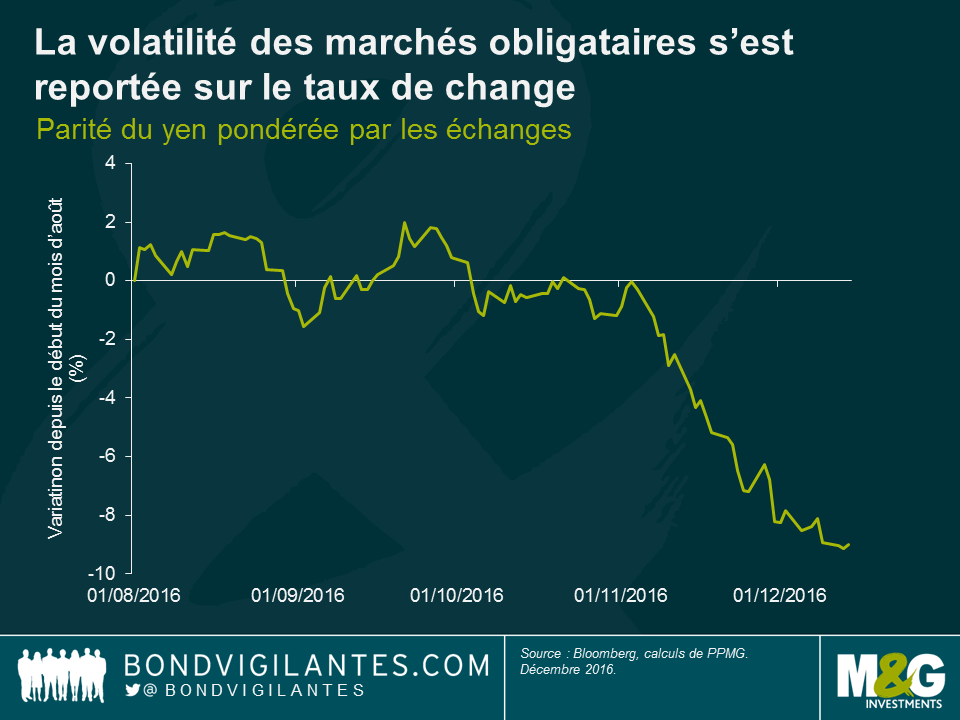

Avec l’introduction du contrôle de la courbe des taux, la BoJ a d’une certaine façon isolé le marché obligataire japonais du reste des évolutions internationales. En conséquence, la volatilité des marchés obligataires s’est reportée sur le taux de change. Comme le yen est désormais le canal de transmission, le scénario d’une appréciation du yen (le protectionnisme américain pouvant par exemple faire baisser le dollar) serait à surveiller de très près.

Même si le contrôle de la courbe des taux s’avère efficace et que la BoJ demeure campée sur sa politique, la question suivante subsiste : à quoi une stratégie de sortie pourrait ressembler ? Plus on y pense, plus on aboutit à la conclusion que les performances obligataires devraient s’avérer asymétriques. Ceci pourrait se matérialiser soit par choix monétaires dans un environnement où les taux d’intérêt mondiaux continuent de se tendre, soit à la suite de la décision de la BoJ de fixer de nouvelles cibles à des niveaux légèrement plus élevés. Toute mesure de contrôle visant à faire grimper la courbe des taux, en particulier si la BoJ montre des signes d’impatience à abandonner sa politique de taux négatifs, donnerait un indice permettant de savoir de quel côté il faudrait de se positionner. En termes de pur contrôle, un tel scénario apparaît assez asymétrique pour l’investisseur (ce qui est une bonne chose pour lui), mais illustre aussi le risque qu’un plus grand contrôle à un moment donné se fasse au prix d’une moindre influence future.

Cet article est fourni à titre d’information et ne comporte ni ne constitue un conseil en investissement. Ni PPMG, ni aucune de ses sociétés affiliées, ni aucun de ses directeurs ou employés ne peuvent être tenus responsables de toute éventuelle perte découlant directement ou indirectement de l’utilisation de ce contenu.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes