Le temps est-il venu pour la Banque d’Angleterre de fixer un objectif de croissance du PIB nominal ?

En décembre 2012, le gouverneur de la Banque du Canada, Mark Carney, avait prononcé dans les locaux du CFA Institute à Toronto un discours intitulé « Orientation » (« Guidance »). Moins de deux semaines plus tôt, le Chancelier de l’Échiquier, George Osborne, avait annoncé que Carney deviendrait le 120ème gouverneur de la Banque d’Angleterre (BoE). Il s’agissait de la première intervention publique de Carney depuis l’annonce de sa nomination, les traders et les économistes de marché étaient donc impatients d’entendre le nouveau Gouverneur (vous pouvez lire ici notre analyse du discours de l’époque).

Ce discours est resté dans les mémoires car Carney avait à l’occasion incité les banques centrales à prendre des mesures radicales face à des taux d’intérêt qui s’approchaient de zéro. Parmi ces mesures figuraient notamment l’engagement de maintenir les taux directeurs inchangés sur une période prolongée et la fixation d’objectifs quantitatifs pour le taux chômage. Il est intéressant de noter que certaines des propositions que Carney prônaient à l’époque dans son discours ont ensuite été intégrées dans le cadre de la politique monétaire de la BoE. En août 2013, Carney avait rompu avec la tradition en présentant une orientation des anticipations (« forward guidance ») qui était fonction des niveaux de trois variables clés (les prévisions d’inflation de la BoE, les anticipations d’inflation, et le niveau de stabilité financière). L’orientation des anticipations dépendait aussi du niveau de chômage. Le Comité de Politique Monétaire (MPC) avait en effet indiqué qu’il ne relèverait pas les taux directeurs tant que le taux de chômage ne descendrait pas sous le seuil de 7 %. Dans son discours de Toronto prononcé neuf mois plus tôt, Carney avait précisément recommandé d’intégrer des seuils quantitatifs en matière d’inflation et de chômage dans l’orientation des anticipations.

Dans ce même discours, Carney avait préconisé une autre mesure importante que les banquiers centraux pouvaient utiliser pour orienter les agents économiques. Le gouverneur avait ainsi évoqué le recours potentiel à un objectif de PIB nominal (PIBN), précisant que

« … dans le cadre d’un ciblage flexible d’inflation, adopter un objectif de PIB nominal (PIBN) pourrait à bien des égards être plus efficace que d’utiliser des seuils quantitatifs. Cela permettrait en effet d’introduire une « dépendance à l’historique » dans la politique monétaire. Dans un régime de ciblage du PIBN, le passé n’est plus ignoré et la banque centrale est obligée de corriger les erreurs passées pour revenir sur la trajectoire permettant d’atteindre l’objectif de PIB nominal. »

Il ajoutait à l’époque :

« …quand les taux directeurs sont bloqués sur la « borne zéro », cibler un PIBN pourrait être beaucoup plus intéressant. Le caractère exceptionnel de la situation et l’ampleur des déficits en cause sont de nature à rendre une telle politique plus crédible et plus facile à comprendre. »

Dans un régime de ciblage du PIBN, Carney déclarait que « le passé n’est plus ignoré ». La banque centrale est obligée de corriger les erreurs passés en fixant des objectifs de taux de croissance plus élevés du PIBN pour ramener l’économie sur sa trajectoire initiale. À court terme, le ciblage de PIBN permettrait au CPM de conserver une posture conciliante, même si l’inflation reste pour une période prolongée supérieure à l’objectif de la Banque Centrale.

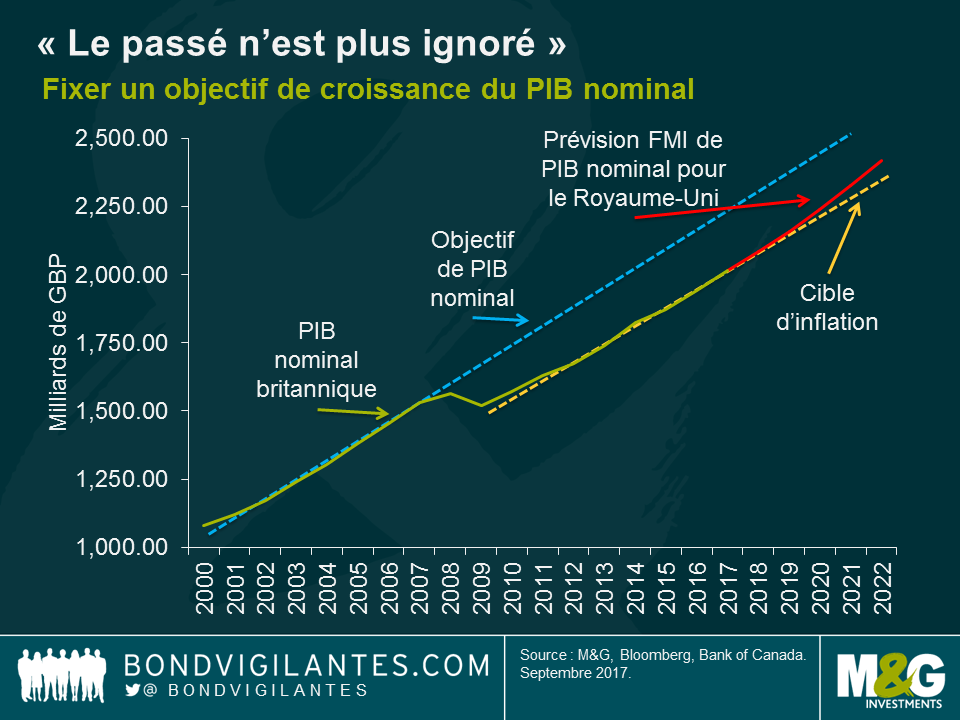

Il semble que bon nombre des conditions que Carney évoquait dans son discours pourraient être appliquées à l’économie britannique d’aujourd’hui. Le principal taux directeur n’est que de 0,25 %, soit un niveau proche de ce que les économistes appellent la « borne zéro » des taux d’intérêt nominaux. Le Royaume-Uni s’est engagé à quitter l’Union européenne, ce qui est clairement une décision exceptionnelle qui aura probablement un impact important sur l’économie britannique. À 2,9 %, le taux d’inflation est supérieur à la cible de la BoE. Enfin, le niveau du PIBN britannique n’est jamais revenu à sa tendance d’avant la crise et, selon les prévisions du FMI, cela risque d’être encore le cas pour un certain temps.

La probabilité anticipée par le marché d’une hausse des taux directeurs en décembre est passée d’environ 20 % à 72 % au cours de la semaine dernière, et ce malgré les nuages du Brexit qui s’amoncellent sur l’économie britannique. Dans ce contexte, le temps est-il venu pour la BoE d’envisager une évolution vers un ciblage de croissance du PIBN ? Les divers régimes adoptés par la Banque Centrale se sont succédés tout au long de l’histoire (fixation du prix de l’or, ciblage de la masse monétaire, objectifs de taux de change…), et l’inflation n’est l’objectif principal de la politique monétaire du CPM de la BoE que depuis 1998.

L’avantage de fixer un objectif de PIBN réside dans sa robustesse. Par exemple, si la productivité augmente et que l’inflation baisse, une banque centrale qui a fixé un objectif d’inflation aura probablement tendance à assouplir les conditions monétaires, induisant l’émergence éventuelle de bulles financières. Mais dans un régime de ciblage du PIBN, les prix ont la possibilité de baisser. Par ailleurs, si les prix augmentent en raison d’un événement externe (une augmentation des prix du pétrole par exemple), un régime à objectif d’inflation est obligé de relever ses taux directeurs, réduisant ainsi le potentiel de croissance. Si la BCE s’était fixé un objectif de croissance du PIBN plutôt que de stabilité des prix, aurait-elle pu éviter de remonter ses taux d’intérêt en juillet 2008 alors même que l’économie européenne venait d’entrer en récession ?

Aujourd’hui, le CPM est face à un choix difficile. Plusieurs signes indiquent que l’économie ralentit, et l’inflation devrait grimper sur les prochains mois, la forte dépréciation de la livre sterling et son impact sur les prix à l’importation n’étant pas encore reflétés dans les chiffres annuels. En outre, l’orientation politique, qu’elle soit à l’échelle nationale ou dans le cadre du Brexit, fait face à une contestation croissante. Compte tenu du ton moins conciliant qui transparait du compte-rendu de la réunion de septembre du CPM, le marché intègre désormais une hausse des taux directeurs. Ce compte-rendu indique que certains membres du CPM considèrent qu’un relèvement des taux pourrait atténuer les risques d’une période prolongée d’inflation supérieure à la cible. La question est de savoir si ces craintes inflationnistes sont justifiées, et si le CPM est sur le point de répéter l’erreur commise en 2008 par le conseil des gouverneurs de la BCE.

La semaine prochaine, la Banque d’Angleterre tiendra une conférence pour fêter les 20 ans de son indépendance. On trouvera parmi les orateurs : l’ancien premier ministre Gordon Brown, le vice-président de la Fed Stanley Fischer, le président de la BCE Mario Draghi, et la directrice générale du FMI, Christine Lagarde. Il sera intéressant de voir si Carney revisite son ancien discours de 2012 lors de son intervention. Il a montré par le passé qu’il souhaitait modifier le cadre de la politique monétaire de la BoE. Le modifier à nouveau en intégrant une cible de PIBN pourrait constituer son cadeau d’adieu à la communauté des banques centrales et à la BoE avant qu’il ne la quitte en juin 2019. Cela donnerait au CPM un certain répit, et aiderait ses membres à prendre la bonne décision dans une période chargée d’incertitudes.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes