« Prime » de swaps de devises – de quoi s’agit-il ? Et quelles sont ses implications ?

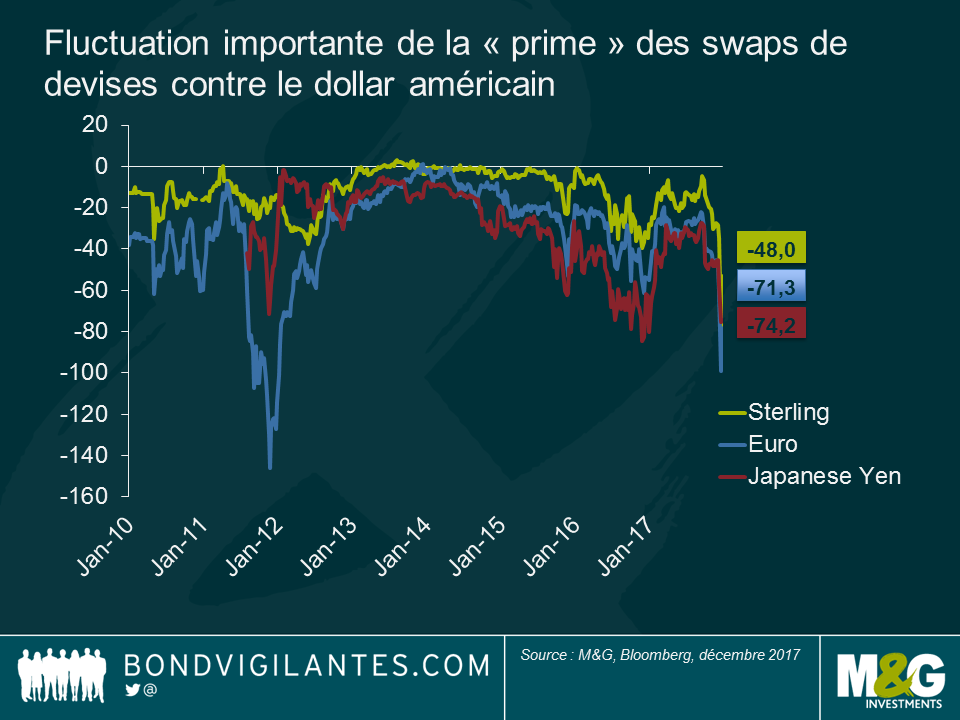

À la fin de l’année dernière (en décembre), un pic de la « prime » des swaps impliquant des grandes devises contre le dollar avait retenu l’attention du marché. Mais qu’est-ce que la « prime » d’un swap de devises ?

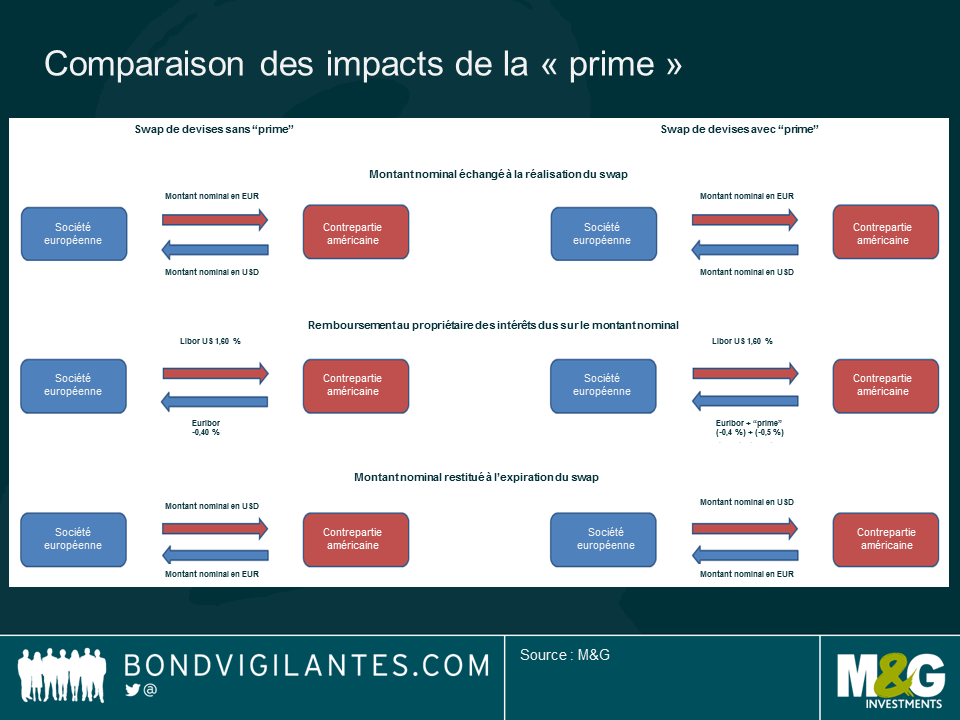

Supposons qu’une société européenne contracte un prêt sur un an auprès de sa banque locale afin de financer ses activités à l’étranger (aux États-Unis). Pour se couvrir contre le risque de change, la société conclut un swap de devises EUR/USD à 1 an avec une contrepartie de marché. La société européenne échange une certaine somme d’euros contre des dollars américains au taux au comptant (« spot ») d’aujourd’hui et convient de restituer ces capitaux au même taux de change un an plus tard. D’un point de vue technique, la société européenne ne possède pas les dollars américains : il lui faudra donc rembourser le taux Libor américain en guise d’intérêt, et, réciproquement, recevoir de sa contrepartie le taux Euribor. C’est ainsi que ce type de contrat devrait fonctionner en théorie (autrement dit selon la parité couverte des taux d’intérêt).

Toutefois, dans la pratique, si la demande pour le dollar est plus élevée, la contrepartie qui prête du dollar va réclamer une prime. C’est celle-ci que l’on désigne sous le nom de « prime du swap de devises ». Autrement dit, la société européenne va payer le taux Libor américain et recevoir l’Euribor plus la « prime » du swap de devises (exprimé en valeur négative).

Prenons un exemple : si aujourd’hui le taux Libor américain est égal à 1,6 % et que l’Euribor vaut -0,4 %, le coût théorique du swap de devises EUR/USD pour la société européenne est de 2 % (elle verse 1,6 % pour les intérêts en dollar, mais aussi 0,4 % pour les intérêts en euro, car l’Euribor est actuellement négatif). Si, à cause d’une pénurie de dollar, la contrepartie définit une « prime » de -50 pb, alors le coût de ce swap, pour la société européenne, s’élève à 2,5 % (1,6 % d’intérêts en dollar + 0,4 % d’intérêts en euro + 0,5 % de « prime » de taux de change).

De façon générale, la « prime » d’un swap de devises correspond au degré de pénurie du dollar américain sur le marché ; plus la « prime » est négative, plus la pénurie est importante. Pour les investisseurs qui se financent en dollar, cette « prime » négative peut avoir un impact favorable au moment de couvrir leur exposition aux taux de change. En effet, pour cela, ces investisseurs prêtent du dollar aujourd’hui et se le verront restituer plus tard, en percevant la « prilme » du swap de devises en plus du rendement de leurs placements étrangers. En réalité, il y a déjà des années que la Banque de Réserve d’Australie échange ses propres réserves de change contre du yen pour augmenter ses performances. Après prise en compte de la « prime », la dette souveraine japonaise à court terme, dont le rendement est négatif, se révèle quand même plus rentable que beaucoup d’emprunts d’État à court terme dans d’autres devises.

Néanmoins, pour les investisseurs étrangers, la « prime » peut renchérir le coût de couverture des placements en dollar, car pour couvrir ces derniers, il leur faut emprunter du dollar aujourd’hui en vue de le restituer ultérieurement. La « prime » correspond au coût de couverture supplémentaire, ajouté au différentiel d’intérêts entre les deux devises.

La « prime » des swaps de devises est un aspect important à prendre en compte dans la gestion de l’exposition aux taux de change d’un portefeuille international. Comme la Fed est maintenant bien en avance sur la BCE et que d’autres banques centrales dans son cycle de resserrement monétaire, il est probable que la pénurie de dollar s’accentue l’an prochain et rende la « prime » des swaps de devises encore plus négative. Les gérants de portefeuille doivent donc bien prendre garde au coût de couverture de leurs expositions à l’étranger.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes