Panorama hebdomadaire : Les États-Unis contre le reste du monde

Les cours de la plupart des obligations d’entreprises mondiales ont progressé au cours des cinq dernières journées de trading, des chiffres économiques aux États-Unis supérieurs aux attentes ayant soutenu le dollar et porté les actions vers de nouveaux sommets. En outre, le Fonds monétaire international (FMI) a confirmé ses perspectives de croissance pour les États-Unis tout en réduisant celles pour la zone euro, la Grande-Bretagne et le Japon. L’optimisme propice à la prise de risque s’est en revanche évaporé vis-à-vis de la dette souveraine des marchés émergents. Ce segment de marché a souffert de l’interminable feuilleton des tensions commerciales entre les États-Unis et la Chine, le renminbi subissant encore une pression baissière. Les matières premières dans leur ensemble et les devises des pays qui les exportent, en particulier la Chine, ont également été fragilisées.

Aux États-Unis, la vigueur des chiffres de ventes au détail et de production industrielle a eu pour effet d’augmenter l’attente du marché d’un relèvement des taux directeurs en septembre. Cette probabilité a ainsi atteint un niveau record de 92 %, ce qui a poussé les rendements court terme à la hausse. La courbe des taux américaine s’est aplatie, l’écart de rendement entre les T-bonds de 2 à 10 ans se réduisant pour toucher à peine 24 points de base, soit son plus bas niveau depuis août 2007. Malgré les commentaires réitérés sur l’aplatissement continu de la courbe des taux américaine, les observateurs du marché, y compris l’ancien président de la Réserve fédérale américaine Ben Bernanke, ont alerté sur le fait qu’un aplatissement n’était pas une inversion, et qu’il ne faut pas forcément voir dans la forme actuelle de la courbe le signe d’une prochaine récession. La courbe peut être plate et le rester. Au Royaume-Uni, la courbe des taux s’est aussi également aplatie, mais pour des raisons différentes : des chiffres d’inflation plus faibles que prévu pour le mois de juin ont fait baisser la partie longue de la courbe britannique, ce qui a réduit l’attente du marché d’un relèvement des taux directeurs au mois d’août. Cette probabilité est ainsi passée de 91 % en début de semaine à 83%. Dans le sillage de l’annonce d’une hausse surprise des stocks aux États-Unis, le cours du pétrole a chuté de 74 dollars le baril la semaine dernière à 67 dollars.

En hausse :

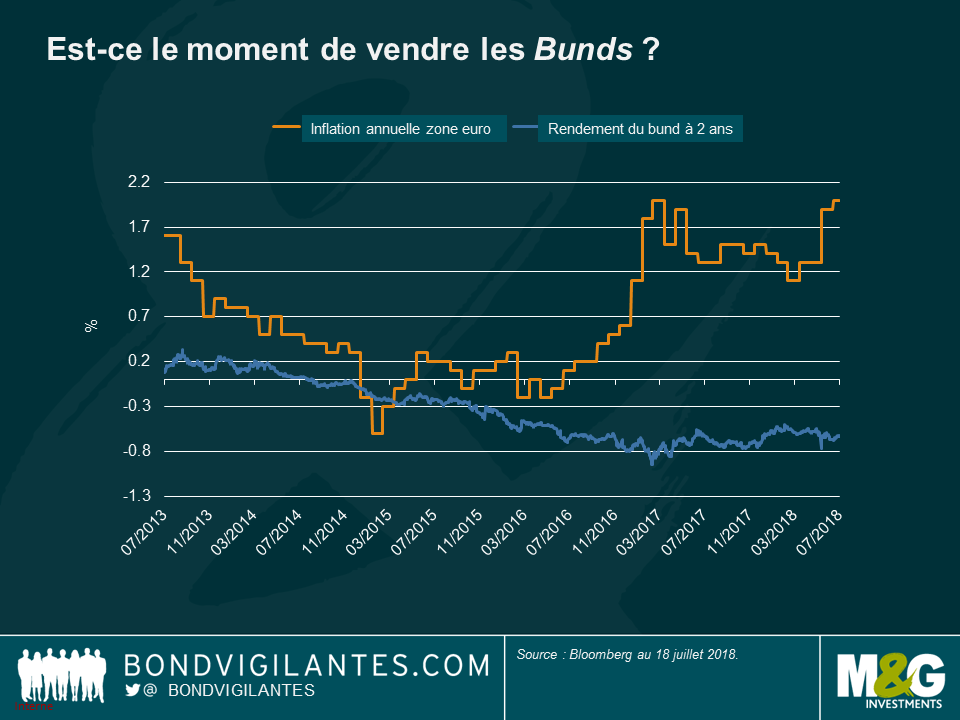

Les bunds et l’inflation – des trajectoires opposées : Les rendements des emprunts d’État allemands ont continué de s’écarter des niveaux de l’inflation européenne. Cette divergence suscite des inquiétudes sur la crédibilité de la courbe allemande, en tant que référence européenne, à refléter les niveaux futurs des taux d’intérêt. Alors que l’inflation de la zone euro s’est hissée à un taux annualisé de 2 % (soit la cible de la Banque Centrale Européenne (BCE) et le plus haut niveau atteint depuis plus d’un an), les rendements du bund allemand ont continué de stagner à des niveaux négatifs, ce qui a encore augmenté l’écart entre les deux mesures, comme on le voit sur le graphique. Certains observateurs du marché, tels que le gérant Wolfgang Bauer chez M&G, considèrent que l’inflation européenne positive, les perspectives de croissance, et la réduction du plan de relance monétaire de la BCE pourraient ramener les bunds vers des niveaux plus conformes à l’orientation de l’inflation – lire l’article rédigé par Wolfgang « Est-ce le moment de vendre le Bund ? » pour en savoir plus.

Catégorie CCC : Une recherche imprudente de coupons ? Les obligations américaines les moins bien notées (CCC) ont gagné 0,3 % au cours des 5 dernières séances de négociation, soit davantage que tout autre segment d’obligations d’entreprises. Ces gains sont en grande partie attribuables à la recherche effrénée de rendement à l’échelle mondiale : Les obligations américaines notées CCC offrent actuellement un rendement moyen de 8,6 %, soit davantage que les 6,4 % de rendement moyen de la catégorie non « investment grade » ou que les 4 % offerts par la dette américaine « investment grade ». En comparaison, les emprunts d’État allemands et japonais à 10 ans n’offrent que de maigres rendements, respectivement 0,3 % et 0,03 %. Un faible taux de défaut a également soutenu la progression du segment CCC : le taux de défaut moyen calculé par Moody’s sur les 12 derniers mois pour les obligations américaines de catégorie spéculative a chuté à 3,4 % en juin, contre 4,0 % en mars.

En baisse :

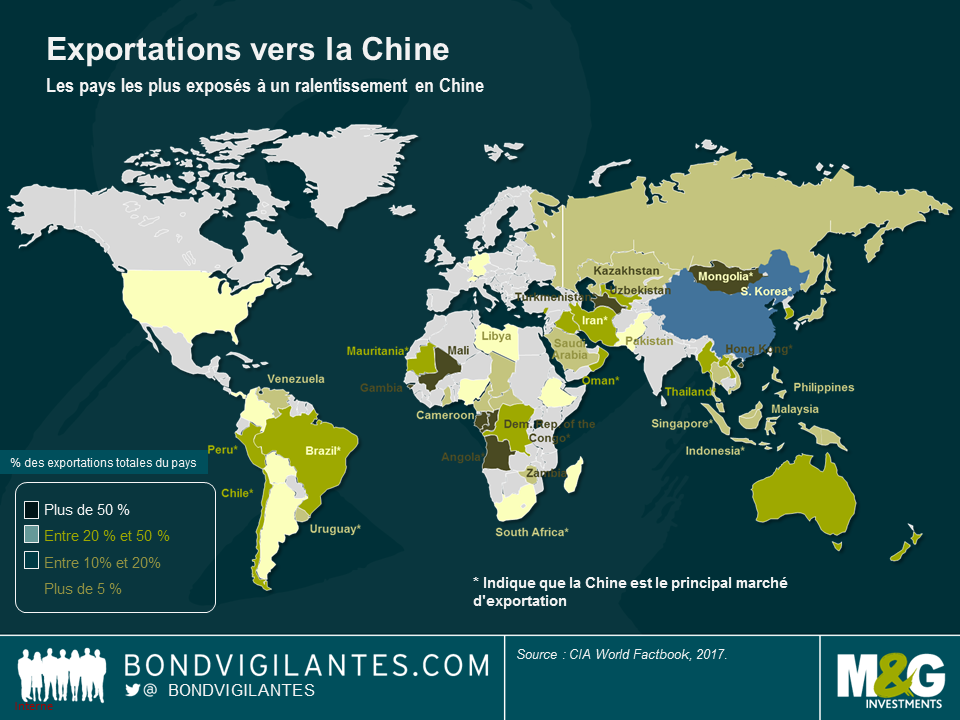

Le renminbi, le cuivre, le peso mexicain – blessures de guerre : La devise chinoise a chuté pour atteindre une parité de 6,72 unités contre dollar, soit son niveau le plus bas depuis presque une année. La monnaie chinoise a souffert de l’annonce des nouvelles barrières douanières que les États-Unis ont l’intention d’imposer à l’importation de produits chinois. Les tensions commerciales sont devenues le défi n°1 pour la croissance mondiale, qui pourrait être réduite de 0,5 % selon l’avertissement lancé cette semaine par le FMI. Un ralentissement en Chine pourrait nuire aux principaux exportateurs vers le géant asiatique, y compris les grands producteurs de matières premières (voir graphique). Le cuivre, un composant essentiel des moteurs et des câblages, a plongé de 2,9 % au cours des cinq dernières séances de négociation, ce qui porte sa baisse sur un mois à -12 %. Le Chili, l’un des principaux producteurs de ce métal, a vu sa devise reculer de 1,6 % sur la même période, soit la troisième pire performance d’une devise émergente par rapport au billet vert. Cependant, certains observateurs du marché considèrent que l’impact de la guerre commerciale sur la Chine n’est peut-être pas aussi mauvais qu’attendu car l’empire du milieu est en train de modifier son modèle économique pour qu’il dépende davantage de la consommation intérieure, et moins de l’activité manufacturière et des exportations. L’économie chinoise a progressé de 6,7 % au deuxième trimestre, soit un rythme conforme à nos attentes.

La livre sterling – une histoire d’inflation et d’intrigues à Westminster : La devise britannique a reculé de 1,7 % par rapport au dollar au cours des cinq dernières séances de négociation, pénalisée par une inflation inférieure aux prévisions en juin et par la reprise des tensions politiques. Un peu plus tôt cette semaine, grâce à l’appui d’un petit groupe dissident de députés travaillistes, Theresa May a pu faire adopter de justesse son plan sur le Brexit par le Parlement. Dans ce contexte, les prix de l’immobilier à Londres ont continué de baisser : ils ont reculé de 0,4 % en mai, soit leur quatrième mois consécutif de baisse.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes