Panorama Hebdomadaire : 2008-2018 : Ne regardez pas derrière vous avec amertume

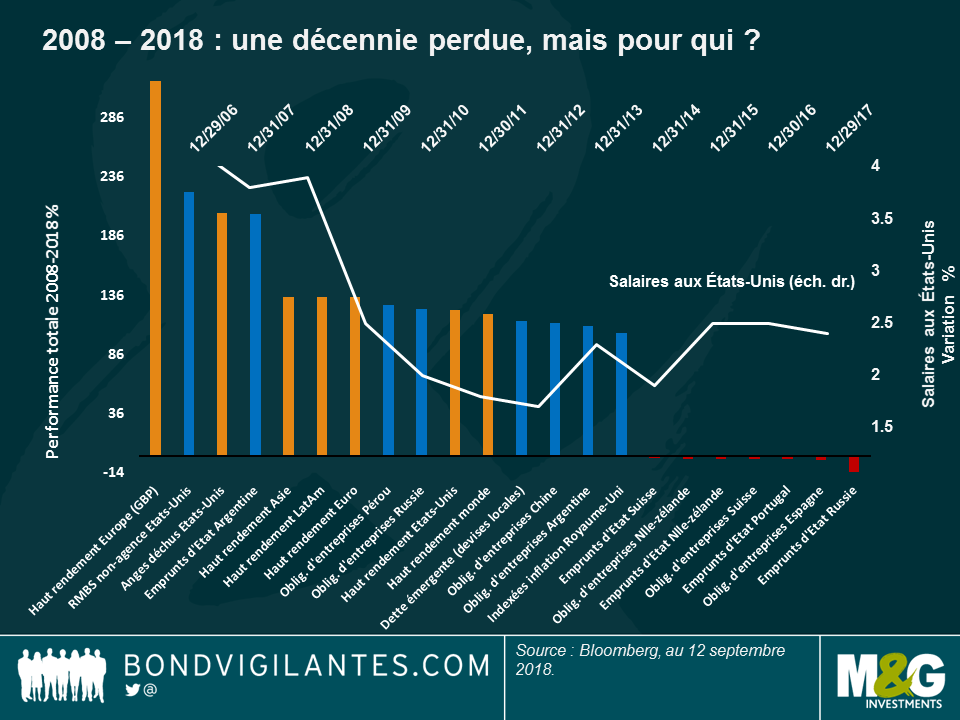

Peu de gens auraient deviné juste après la faillite de Lehman Brothers, il y a dix ans cette semaine, qu’un âge d’or allait s’ouvrir pour les porteurs d’obligations. Mais c’est pourtant ce qui est arrivé : pas moins de 92 des 100 segments obligataires suivis par notre Panorama Hebdomadaire ont signé des performances positives, dont 17 affichant même des progressions à trois chiffres… Les segments qui avaient été les plus malmenés durant la crise de 2008, tels que les obligations à haut rendement, ont obtenu les meilleurs résultats sur la décennie qui a suivi (voir ci-dessous).

Le même schéma de rebond d’actifs jusque-là massacrés s’est reproduit au cours des 5 derniers jours de trading : ces classes d’actifs en difficulté ont signé les meilleures performances à la suite de la publication de statistiques mondiales globalement bien orientées. Les obligations et les devises de l’Argentine et de la Turquie ont ainsi rebondi. Les investisseurs anticipent en effet un relèvement imminent des taux directeurs en Turquie, et ils se sont félicités que le pouvoir argentin diffuse un budget prévisionnel équilibré pour 2019. Les emprunts d’État italiens ont progressé après les annonces d’engagement de discipline budgétaire prononcées par des représentants du gouvernement. De son côté, la livre sterling s’est appréciée, portée par les espoirs que le Royaume-Uni finalisera rapidement l’accord sur le Brexit (voir plus bas).

La plupart des autres segments obligataires ont en revanche perdu du terrain, notamment sous l’effet d’une tension des rendements des emprunts d’État : le rendement du bon du Trésor américain à 10 ans s’est fortement tendu la semaine dernière, passant de 2,86 % à 2,96 %. Cette hausse fait suite à la publication inattendue d’un salaire horaire moyen qui a signé en août sa plus forte progression depuis 2009. La Chine a enregistré une croissance plus marquée que prévu de ses échanges commerciaux, tandis que le PIB du Japon au deuxième trimestre a augmenté de 3 %, soit un rythme supérieur aux prévisions. Enfin, pour la première fois du mois en cours, l’optimisme a permis aux prix du pétrole de renouer avec un niveau de 70 dollars le baril.

En hausse :

Obligations mondiales à haut rendement – le gagnant de la décennie perdue : comme on peut le voir sur le graphique ci-dessous, les titres à haut rendement arrivent en tête du classement des performances sur les dix dernières années. Tel un phénix renaissant de ses cendres, les obligations faiblement notées sont revenues de leurs points bas historiques, ce qui explique en partie leur performance extraordinaire. Après avoir clôturé l’année 2008 sur un spread stratosphérique de 1 662 points de base (pb) par rapport aux bons du Trésor américain, les spreads des obligations à haut rendement des États-Unis ont régulièrement baissé pour atteindre 330 pb. Une progression plutôt décente… Le meilleur marché des obligations à haut rendement se trouve cependant du côté de l’Europe : l’indice libellé en livre sterling Barclays Bloomberg Pan-European HY s’est adjugé 317 % depuis septembre 2008, porté par l’évolution favorable de la devise : les sociétés britanniques, qui représentent actuellement 75 % de l’indice, ont pu profiter du plongeon de la livre en 2008 au moment où elles convertissaient leurs bénéfices réalisés à l’étranger en livre sterling. Dix ans plus tard, la devise britannique n’a pas encore rattrapé tout son retard par rapport au dollar et à l’euro. En Asie, le marché du haut rendement a été soutenu par l’énorme plan de relance chinois de 2008-2009, alors que les émetteurs les moins bien notés d’Amérique latine ont bénéficié d’une reprise mondiale, d’une meilleure gouvernance des entreprises, et de l’amélioration générale des fondamentaux. Certains investisseurs se demandent cependant si le contexte de croissance modérée et de faible inflation qui a porté les obligations à haut rendement au cours de la dernière décennie peut perdurer. Certains en doutent, arguant que la croissance doit devenir davantage inclusive pour persister. Comme on le voit sur le graphique, alors que les investisseurs ont généralement obtenu de bons résultats au cours de la dernière décennie, les employés américains ne peuvent pas en dire autant avec leurs salaires. Certains se retournent encore vers le passé avec amertume et le populisme a le vent en poupe.

Royaume-Uni – Devinez qui est en croissance : après deux ans de perspectives sombres et de journaux titrant sur la décision de quitter l’Union Européenne (UE), le pays a connu une rare semaine de bonnes nouvelles : le négociateur en chef de l’UE, Michel Barnier, a déclaré qu’il était réaliste d’envisager qu’un accord soit trouvé sur le Brexit d’ici 6 à 8 semaines ; le PIB a augmenté de 0,6 % entre mai et juillet, soit sa plus forte progression depuis un an et demi ; et même la croissance des salaires s’est accélérée pour atteindre 2,9 %, soit un rythme légèrement supérieur aux attentes. La livre sterling a gagné 1,15 % par rapport à un dollar pourtant en hausse au cours des 5 derniers jours de trading, et se hisse en tête des devises les plus performantes du monde développé. Toutefois, certains investisseurs s’inquiètent quant à la stabilité du gouvernement de la Première ministre Theresa May. Certains médias ont cette semaine rapporté des rumeurs selon lesquelles ses rivaux au sein du parti conservateur essayaient en coulisses de remettre en cause la légitimité de la Première ministre afin d’obtenir un accord moins accommodant sur le Brexit. Affaire à suivre.

En baisse :

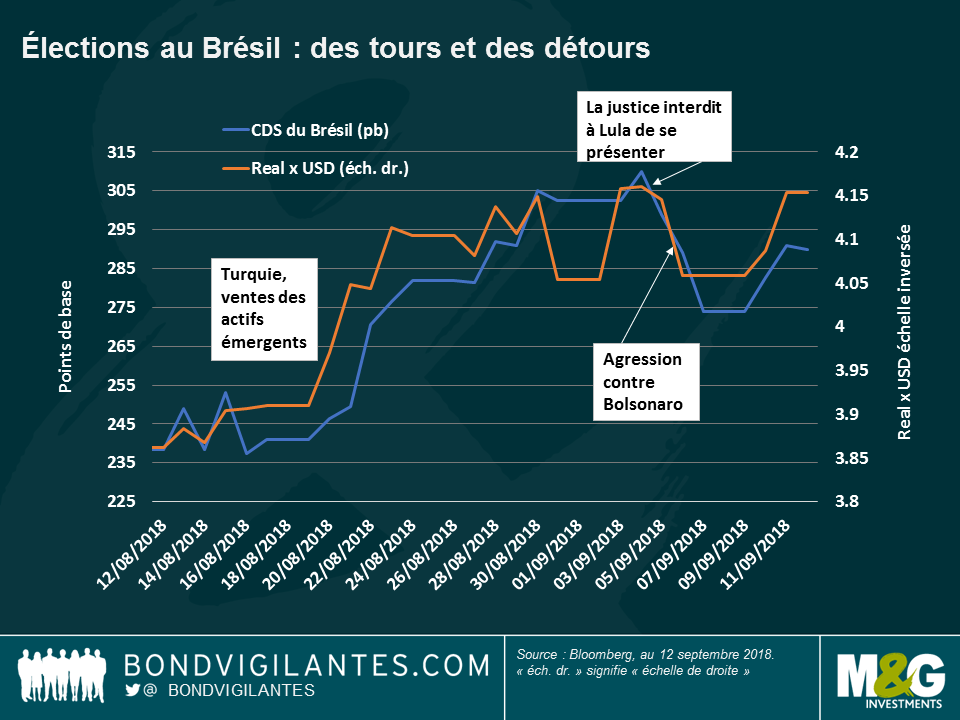

Une incertitude qui se réduit au Brésil : Les obligations et le real brésiliens ont progressé au cours des 5 derniers jours de trading à l’approche des prochaines élections d’octobre. Le candidat d’extrême-droite Jair Bolsonaro est donné favori par les derniers sondages. Après avoir été poignardé la semaine dernière, le leader en convalescence a gagné certains votes de sympathie, ce qui a renforcé son avance sur les autres candidats : il récolte désormais 26 % des intentions de vote, contre 22 % en début de mois. Comme on le voit sur le graphique ci-dessous, cet événement dramatique a fait baisser les cours des Credit Default Swaps (CDS). Il s’agit du prix payé par les investisseurs pour se protéger contre un éventuel défaut souverain. Les marchés parient désormais sur un deuxième et dernier tour (le 28 octobre) entre Bolsonaro et Alckmin, ce qui ne serait pas forcément perçu comme un résultat hostile au marché : même si Alckmin s’est publiquement engagé en faveur de la discipline budgétaire, certains des conseillers de Bolsonaro ont de nouveau évoqué des projets de privatisation d’actifs appartenant à l’État, y compris des bijoux de famille comme la société Petroleo Brasileiro SA (Petrobras) ou la banque Banco do Brazil. Les deux candidats ont condamné la flambée de la dette du pays : le ratio dette publique brute sur PIB a atteint 74 % l’an dernier, alors qu’il n’était que de 51 % en 2011. Comme l’élection approche, l’incertitude, et la prime associée, semblent avoir reculé.

Roues allemandes – faire une pause : la dynamique européenne s’est essoufflée tout au long de l’année, mais rien de mieux que l’indice de production industrielle (PI) du pays qui est le moteur économique de la zone pour s’en convaincre : la Production Industrielle de l’Allemagne s’est réduite de 1,1 % en juillet, soit sa deuxième baisse mensuelle consécutive. Les exportations ont de leur côté reculé de 0,9 %. Il s’agit de la plus mauvaise performance depuis février, ce qui soulève des questions sur les effets de la guerre commerciale mondiale toujours en cours. Les exportateurs européens souffrent également de la hausse de l’euro : même si la monnaie unique s’est dépréciée de 3 % par rapport au dollar depuis le début de l’année, elle avait progressé de 15 % en 2017. Certains investisseurs estiment que ces statistiques européennes décevantes pourraient retarder les plans de la BCE consistant à mettre fin à ses mesures de relance monétaire et à relever ses taux directeurs.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes