Est-ce la fin de l’austérité britannique ? En tout cas, le budget d’automne l’annonce

La séance consacrée au budget et la réunion de la Banque d’Angleterre cette semaine pourraient contribuer à clarifier une question cruciale pour les investisseurs et des millions de contribuables : après 8 années de resserrement budgétaire, est-ce la fin de l’austérité ? La charge économique supportée par la politique monétaire va-t-elle se reporter sur le budget ? Je n’y compte pas trop, ce qui pourrait réconforter les investisseurs de gilts, au moins pour le moment. Voyons pourquoi.

Lors de sa récente allocution au congrès du Parti conservateur, la Première ministre Theresa May a laissé entendre que la fin de l’austérité approchait, ouvrant la voie à un certain optimisme sur les dépenses à l’approche du budget de cette année. Après tout, le ministre des Finances Philip Hammond a quelques bons points à son actif : des recettes plus élevées et des dépenses plus faibles durant cet exercice fiscal devraient permettre aux emprunts publics de s’établir environ 5 à 6 milliards de livres au-dessous des prévisions du printemps publiées en mars (grâce à la diminution des émissions de gilts, nous vous en dirons plus à ce sujet ultérieurement). Le consensus prévoit également une baisse des emprunts l’année prochaine, ce qui pourrait permettre au Royaume-Uni de renouer avec les niveaux d’avant la crise de 2007-2008.

Malgré toutes ces bonnes nouvelles, la présentation du budget primitif de l’Institut des études fiscales (IFS) a brossé un tableau moins idyllique, notamment eu égard à la dette nette du secteur public britannique, toujours élevée malgré sa lente diminution. La dette reste supérieure aux niveaux d’avant-crise et avec une croissance qui devrait rester morose (prévisions de 1,5 % par an sur la période 2017-2023, contre une moyenne de 2,7 % avant la crise), le ratio dette publique/PIB du Royaume-Uni demeurera élevé.

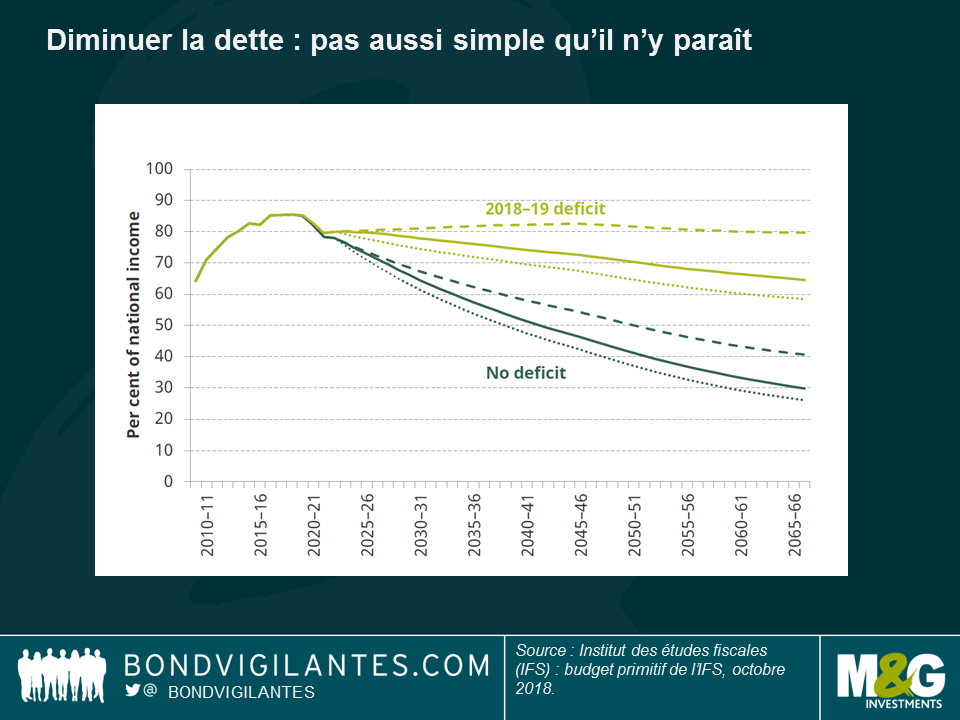

Malgré les économies réalisées par le ministre des Finances, le niveau de dette élevé (environ 85 % du PIB) reste préoccupant, dans la mesure où il réduit la marge de manœuvre budgétaire en cas de ralentissement. Dans le graphique ci-dessous, l’IFS montre les implications sur la dette : le maintien d’un déficit de 1,8 % du revenu national ferait diminuer la dette nette du secteur public tellement lentement que même en 2040, il dépasserait toujours 70 % du revenu national. Combler intégralement le déficit accélèrerait le mouvement, mais est-ce bien réaliste ? Pour commencer, les deux scénarios tablent sur une croissance molle.

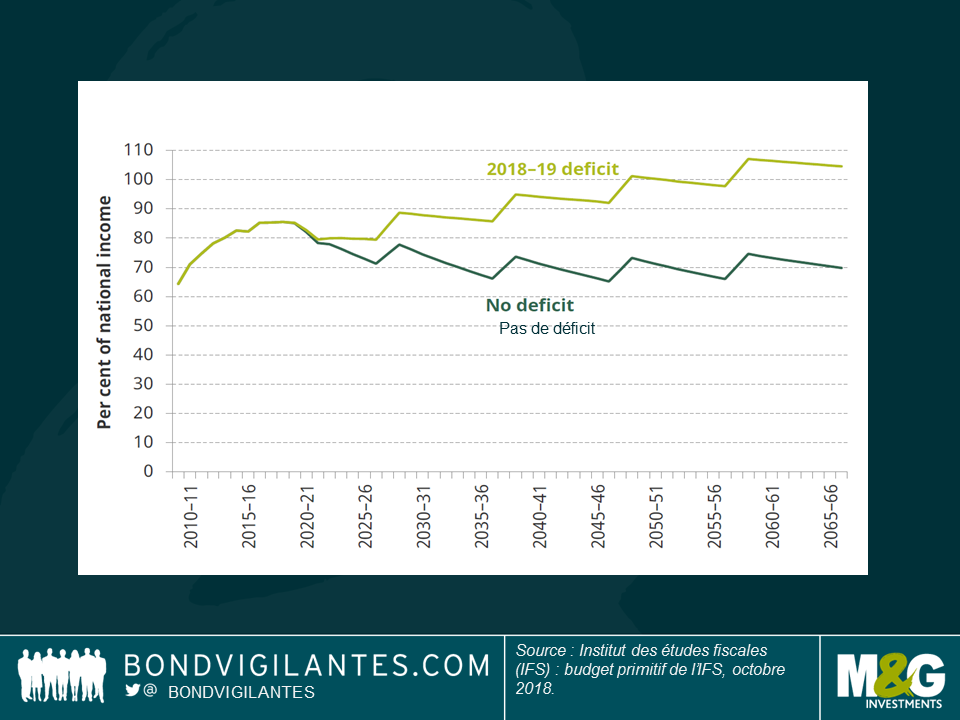

Un examen plus attentif dépeint un scénario encore plus pessimiste : comme on peut le voir dans le second graphique, en intégrant l’impact des récessions, l’IFS conclut que même si l’État résorbe le déficit, entre 2021 et 2066, la dette en pourcentage du revenu national sera toujours supérieure aux niveaux de 2010 dans les deux scénarios.

En soi, la résorption du déficit demeure une gageure, mais il y a d’autres raisons d’être pessimiste. Le gouvernement s’est engagé à supprimer le plafond salarial dans le secteur public et l’injection de 20 milliards de livres supplémentaires dans le système de santé publique (NHS) coûtera jusqu’à 1 % du PIB d’ici 2022/2023. D’où viendra le financement ? En tout cas le budget d’automne l’annonce. Toutefois, compte tenu du manifeste du Parti conservateur, qui exclut toute modification du taux de TVA, de l’impôt sur le revenu ou de l’assurance nationale (qui équivaut à environ 60 % des recettes fiscales), il m’est impossible de savoir comment le Royaume-Uni va pouvoir réduire sa dette.

J’ai tendance à appréhender l’économie sous l’angle des composantes de la demande globale (autrement dit, consommation, investissement, pouvoirs publics et exportations nettes). Je me méfie des consommateurs qui seraient en mesure de soutenir l’économie britannique (le taux d’épargne est à son plus bas niveau depuis des années, sans compter la pression préoccupante sur la croissance des salaires réels), tandis que les investissements des entreprises sont plombés par les incertitudes planant sur les relations commerciales. Sur le front des exportations nettes, le Royaume-Uni a enregistré un rebond de ses exportations à la faveur de la dépréciation de la livre, mais les importations restent élevées car l’effet de substitution met du temps à déployer ses effets. Comme si je n’avais pas assez de raisons d’être pessimiste concernant l’économie britannique (et encore, j’ai intentionnellement évité l’inconnue Brexit !), l’état des finances publiques ne me réjouit guère non plus.

Quelles sont les conséquences pour les emprunts d’État britanniques ? La diminution des emprunts (et donc des émissions) cette année devrait bénéficier aux investisseurs en gilts, mais le degré d’incertitude quant à la manière dont le gouvernement financera les dépenses supplémentaires prévues pourrait être un frein. Toute révision à la baisse des emprunts dans les années à venir ferait diminuer les émissions de gilts et entraînerait vraisemblablement des réactions impulsives avec à la clé, un rebond des gilts. Toutefois, ce mouvement ne fera pas long feu dans la mesure où, selon moi, c’est la politique, et non pas l’économie, qui déterminera les rendements à court terme.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes