Taux américains à long terme : retournement en vue de l’anaconda géant ?

La partie longue du marché des emprunts d’État américains a souvent été décrite comme un anaconda géant ; ce dernier attire peu l’attention dans la mesure où il dort la plupart du temps, mais dès qu’il se réveille, tout le monde autour tremble. L’emprunt d’État américain à 30 ans ne mord pas, mais ses mouvements peuvent être tout aussi empoisonnés en ce sens où ils déterminent des millions de taux hypothécaires, ainsi que les prix que les gouvernements et les entreprises du monde entier paient pour leurs emprunts. Ce marché est-il sur le point d’être le témoin d’une augmentation de son rendement ?

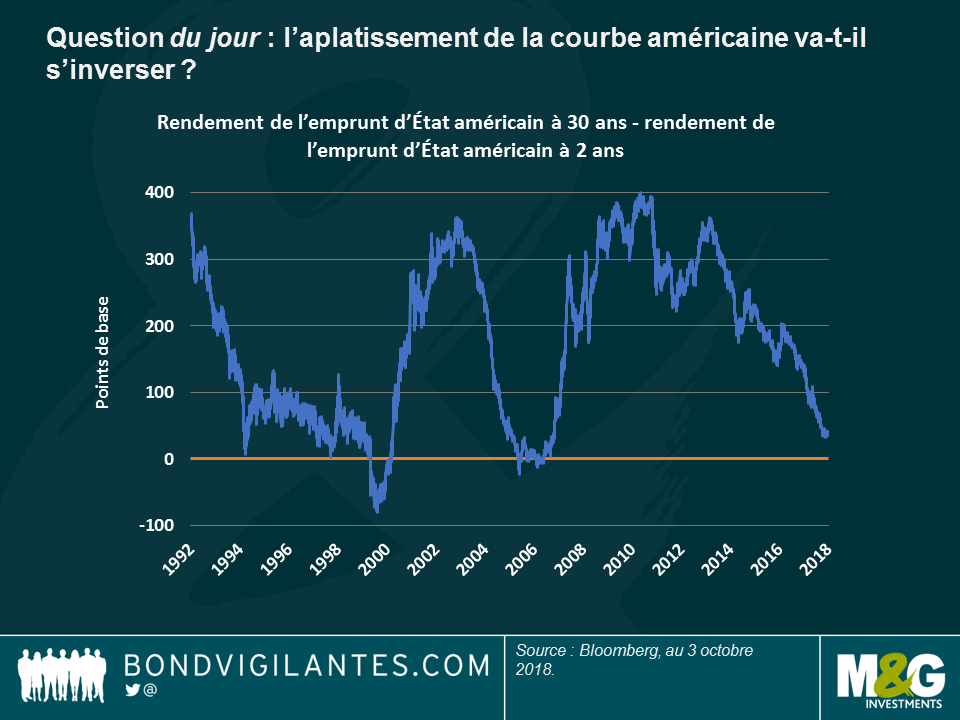

Jusqu’à présent, le rendement de l’emprunt d’État américain à 30 ans a généralement fait sourire les investisseurs – une progression de 600 points de base au cours des 30 dernières années a rendu l’argent relativement bon marché, la prime de terme s’est effondrée, aplatissant ainsi la courbe des taux à des niveaux jamais observés depuis la crise financière de 2007-2008 comme l’illustre le graphique ci-dessous :

Les investisseurs regardent maintenant cet aplatissement avec angoisse, craignant qu’il n’annonce une récession imminente : lorsque les précédents aplatissements ont conduit à une inversion en 2000 et 2006, une récession n’a pas manqué de suivre.

Je ne pense pas que ce soit le cas à l’heure actuelle ; plus encore, je crois que nous pourrions bien observer l’inverse. Il y a à cela plusieurs raisons :

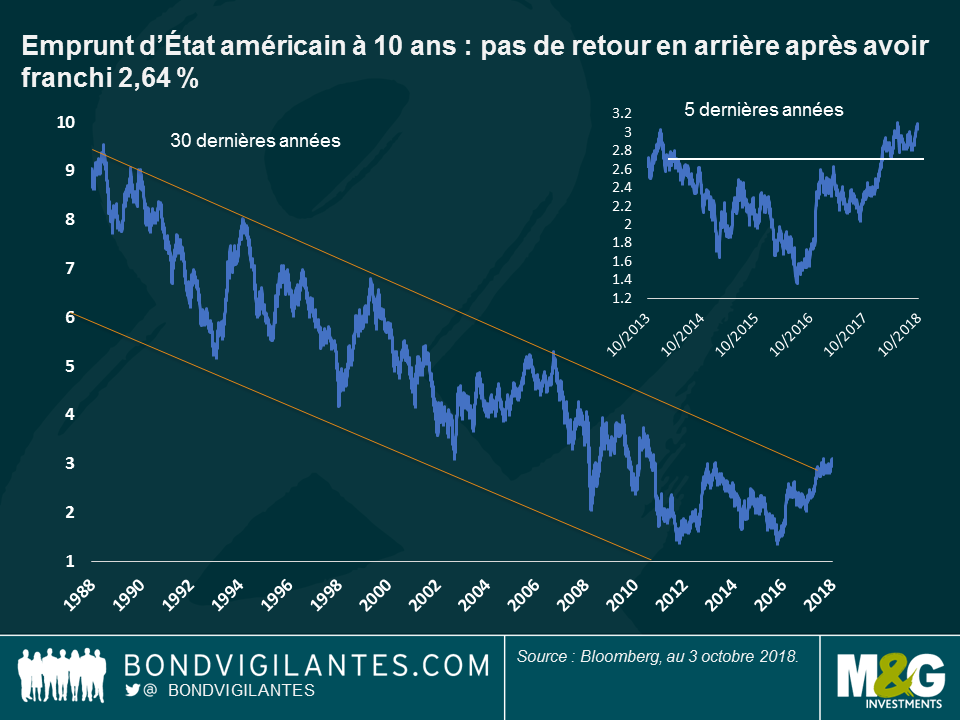

Des raisons techniques : le rendement de l’emprunt d’État américain à 30 ans pourrait reproduire ce qu’a connu celui de l’emprunt d’État américain à 10 ans plus tôt cette année, un point que que j’avais abordé sur le blog peu de temps avant l’évolution du marché : après quatre ans à essayer de passer le cap des 2,64 %, le rendement à 10 ans a finalement franchi ce seuil en février suite à la publication de solides chiffres sur le front des revenus horaires – enfin un signe d’inflation après une décennie de prix atones. Ce fut là un changement significatif par rapport aux tendances à court et à long terme.

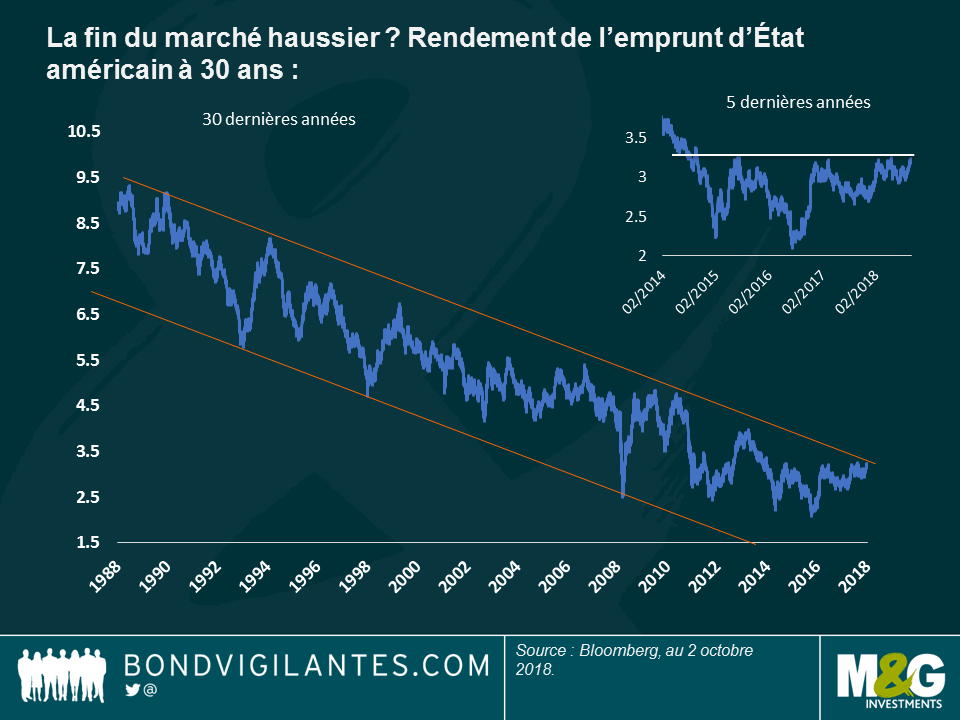

Pourrions-nous observer la même chose pour le rendement à 30 ans qui, par nature, est un peu plus lents à évoluer que le marché à 10 ans plus volatil ? Comme le montre le graphique ci-dessous, l’emprunt d’État américain à 30 ans a également enregistré une phase haussière de trois décennies et a évolué au sein d’une fourchette comprise entre 2 % et 3,25 % au cours des quatre dernières années.

Je pense que ce niveau pourrait être bientôt franchi : outre l’amélioration des perspectives fondamentales (voir ci-dessous), la réforme de l’impôt sur les sociétés plus tôt cette année a encouragé les fonds de pension sous-capitalisés à acquérir des titres obligataires à long terme jusqu’à la mi-septembre. C’est pourquoi la demande en faveur de cette classe d’actifs pourrait désormais diminuer et, ce faisant, entraîner une hausse des rendements.

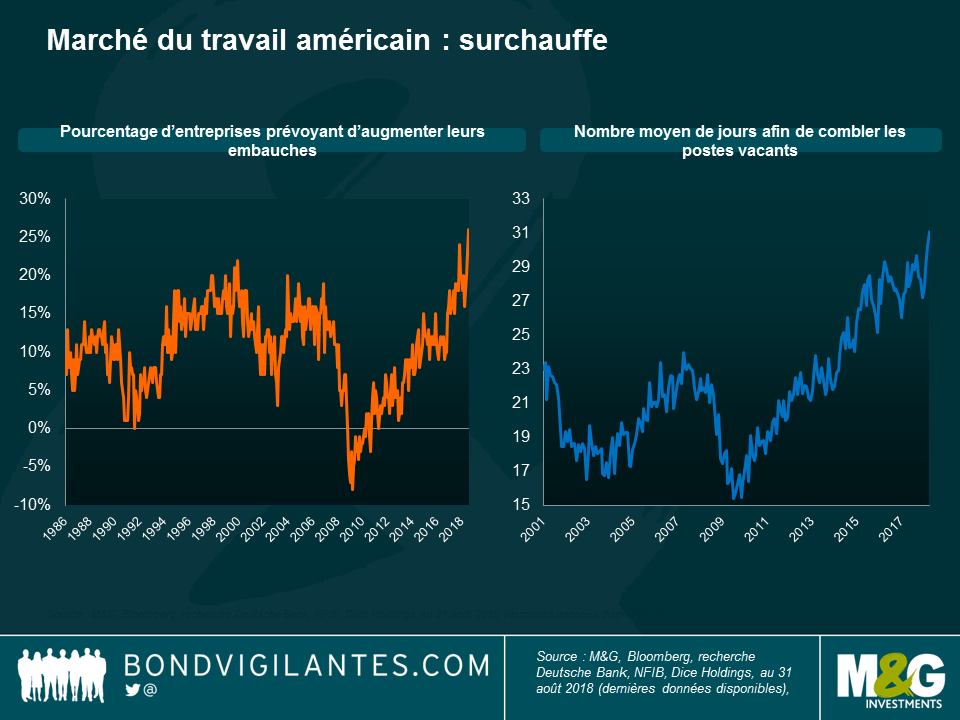

Des raisons fondamentales : cause plus durable que des facteurs déclenchants ou techniques potentiels, je pense que la hausse des taux longs américains pourrait être le reflet naturel d’une économie robuste. Bien qu’elle ne progresse pas à un rythme spectaculaire, l’économie américaine produit néanmoins des statistiques positives, une situation qui pourrait bientôt générer davantage d’inflation, ce qui est généralement le signe précurseur d’une augmentation des rendements. Voyons ce que le marché du travail nous enseigne.

Le graphique indique que les entreprises américaines ont revu à la hausse leurs projets d’embauche, au même moment où il leur faut plus de temps pour trouver de nouveaux talents. Nous savons tous qu’un marché du travail tendu contribue généralement à une accélération de l’inflation et, à terme, à une hausse des taux. Fait intéressant, le géant de la technologie Amazon vient d’annoncer une augmentation de salaire pour ses employés, un signe clair attestant du caractère tendu du marché – s’il y a bien quelqu’un qui connaît les perspectives de l’économie et sait à quel point les marchés du travail sont tendus, c’est bien Amazon. Peut-être qu’Amazon fournit un autre indice du réveil de l’anaconda, de la hausse des taux qui se profile.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes