Les risques géopolitiques qui vont compter en 2020 pour les marchés émergents

L’année dernière a été très mouvementée sur les marchés émergents : sanctions et droits de douane américains, changements de régime dans de nombreux pays, soulèvements populaires à l’échelle planétaire, et même l’évasion le dernier jour de l’année de Carlos Ghosn du Japon vers un Liban qui pourrait bientôt faire défaut ! L’année 2020 semble également très prometteuse en matière de risques géopolitiques. Nous présentons ici quelques-uns des principaux risques que nous avons identifiés pour les économies en développement, notamment « la plus grande crise dont personne ne parle ». Le Brexit a été volontairement omis.

Les tensions dans le Golfe persique : on sait que le risque géopolitique est présent lorsqu’une poignée de drones peu sophistiqués sont capables de stopper en une seule nuit 5 % de la production mondiale de pétrole (ou 50 % de la capacité d’extraction de l’Arabie saoudite). C’est ce qui s’est produit en septembre 2019. Et cela a rappelé à tout le monde non seulement la fragilité du statu quo dans le Golfe persique, mais aussi l’impact significatif que toute tension dans cette région peut avoir sur le reste du monde, le cours du pétrole brut s’envolant jusqu’à +15 % le jour suivant l’attaque de drones. Même si la crise du détroit d’Ormuz semble s’être atténuée au cours du deuxième semestre 2019, l’Iran doit désormais faire face à des élections parlementaires prévues en février 2020 dans un contexte de forte récession économique après deux années de sanctions unilatérales imposées par les États-Unis (depuis mai 2018, le FMI prévoyant une baisse de -9,5 % du PIB en 2020). Ces élections pourraient bien raviver les tensions cette année et leur escalade au Moyen-Orient pourrait avoir un impact significatif sur le prix des actifs de la région, car la prime de risque reste relativement faible dans certains pays bien notés comme l’Arabie saoudite, le Qatar, le Koweït ou les Émirats Arabes Unis. Certains pays plus fragiles comme Bahreïn ou en proie à une détérioration de leur solvabilité comme Oman apparaissent encore plus vulnérables. Enfin, l’Irak représente une autre source d’inquiétudes. Alimentée par des soupçons de corruption dans les rangs du gouvernement, la colère de la population y progresse rapidement. La tenue d’élections en 2020 est possible et l’influence de l’Arabie saoudite dans le pays a augmenté dans le but de contre-carrer le contrôle qu’aurait l’Iran sur certaines milices chiites irakiennes. La manifestation pro-iranienne il y a quelques jours devant l’ambassade américaine à Bagdad, suivie le 2 janvier par l’élimination en Irak d’un général iranien de haut rang par les forces américaines, viennent nous rappeler que les tensions entre les États-Unis et l’Iran ont peu de chances de disparaître en 2020.

Guerre commerciale entre la Chine et les États-Unis : il s’agit de l’un des plus grands risques pour les pays émergents dont les économies continuent de dépendre largement du commerce mondial. Ses effets pourraient se propager à cause du fléchissement de l’activité en Chine, qui pourrait réduire la demande de matières premières. Par exemple, l’Afrique subsaharienne est son deuxième plus important fournisseur de pétrole brut après le Moyen-Orient, et cette région fournit également des métaux lourds à l’Empire du Milieu. Après deux décennies de croissance, la plupart des pays de la région subissent depuis 2014 une baisse importante de leurs échanges commerciaux avec la Chine. La guerre commerciale entre les États-Unis et la Chine a évidemment aggravé le problème des échanges mondiaux. Et certaines économies asiatiques constatent désormais une chute de leurs exportations liées aux chaînes d’approvisionnement en raison de la baisse des exportations chinoises vers les États-Unis. Cependant, certains pays en développement ont su profiter de la situation. Le Vietnam, le Mexique, la Malaisie et la Thaïlande ont tous bénéficié d’une hausse directe de leurs exportations due à une demande américaine qui se portait initialement sur les produits chinois, et/ou de leur hausse indirecte alimentée par les concurrents de la Chine dans le domaine des chaînes d’approvisionnement. Il existe aussi l’espoir qu’un accord durable entre la Chine et les États-Unis soit trouvé, accord qui pourrait relancer la croissance mondiale en 2020 et au-delà. En décembre, les deux parties ont convenu d’une « phase un » d’un accord prévoyant des réductions de « tarifs » américains en contrepartie d’une meilleure protection des droits de propriété intellectuelle pour les États-Unis et d’achats supplémentaires de produits américains par la Chine. Il s’agit plus d’une trêve que d’un accord cependant. La guerre commerciale devrait perdurer.

Élections à Taïwan, situations à Hong Kong, en Corée du Nord et en Mer de Chine Méridionale : le président sortant Tsai (Parti démocratique progressiste) a de bonnes chances d’être réélu à l’occasion des élections présidentielles qui se tiendront à Taïwan le 11 janvier. Son parti a bénéficié de chiffres économiques bien orientés au cours des derniers mois : la guerre commerciale sino-américaine a permis de rediriger un surcroît d’activité manufacturière au profit de l’île. Les manifestations à Hong Kong ont également permis au parti favorable à l’indépendance de distancer une opposition plus proche de la Chine. À Hong Kong, ces protestations qui ont débuté en juin 2019 devraient se poursuivre en janvier. En effet, les manifestants prodémocratie disposent désormais de davantage de légitimité politique depuis leur victoire écrasante lors des élections locales du 19 novembre dernier. Les questions intérieures, associées à la guerre commerciale entre les États-Unis et la Chine, ont eu un effet délétère sur l’activité économique et le marché du travail du pays. Les autorités chinoises sont jusqu’à présent restées relativement en retrait, mais cela pourrait changer après les élections taïwanaises. Ailleurs en Asie, la fin d’année 2019 a aussi été marquée par des tensions géopolitiques. La Corée du Nord a déclaré qu’elle envisageait de nouveaux tests de missiles, en violation des engagements pris en matière de dénucléarisation de la péninsule coréenne. La Malaisie a récemment rejoint le Vietnam et les Philippines dans leur position ferme face à la Chine qui revendique la possession de l’intégralité de la Mer de Chine Méridionale. La Mer de Chine Méridionale a longtemps fait l’objet de convoitises par de nombreux intérêts en raison de son importance géostratégique (présences militaires, lignes de transport, ressources naturelles).

Élections aux États-Unis : il s’agit là d’un autre risque géopolitique majeur, alors même que Donald Trump s’est révélé le président américain le plus imprévisible des dernières décennies, en particulier en matière de politique étrangère. Les nouveaux droits de douanes et les nouvelles sanctions américaines que le monde a connus depuis son entrée en fonction sont nombreux : droits de douane sur l’acier et l’aluminium provenant de l’UE, renégociation de l’ALENA, droits de douane sur les produits chinois, embargo infligé à la Russie (bien qu’initié par Obama), revirement à l’égard de l’Iran, retrait de l’Accord de Paris, etc. Avec une autre personnalité au pouvoir à la Maison Blanche, les pays émergents ne seraient plus confrontés au même niveau d’imprévisibilité de la part de l’un de leurs plus grands partenaires commerciaux. Et peut-être ne s’inquiéteraient-ils pas constamment que le dollar puisse être utilisé comme une arme de politique étrangère. Cependant, des pays comme la Russie, la Turquie ou l’Arabie saoudite ont largement bénéficié de la position relativement favorable de Trump à leur égard, et un changement à la tête des États-Unis pourrait être porteur de mauvaises nouvelles. Sur le front économique, la plupart des investisseurs s’attendent à un décalage des marchés actions en cas de victoire démocrate. Cela pourrait conduire à un assouplissement de la part de la Fed et à un affaiblissement du dollar. Même si théoriquement favorable aux devises émergentes, une baisse du dollar pourrait aussi refléter une détérioration de l’économie américaine. Cela aurait un impact négatif sur la demande américaine de matières premières, et fragiliserait les actifs risqués à travers le monde. Dans ce scénario, la dette émergente dans son ensemble pourrait souffrir. La situation pourrait gagner en clarté en mars/avril prochain, une fois le candidat démocrate connu.

Turquie – Risque de sanctions par les États-Unis : l’achat par la Turquie du système russe de défense antimissile (S-400) conjugué à l’opération militaire menée en octobre dans le nord de la Syrie par les forces d’Erdogan ont eu pour conséquence d’augmenter significativement le risque de sanctions à l’encontre d’Ankara par le Congrès américain. Ces sanctions pourraient prendre la forme d’une interdiction de visas pour les représentants turcs et du gel des avoirs de la banque nationale Halkbank (sanctions en lien à celles infligées à l’Iran). Les États-Unis ont également menacé de fermer deux bases militaires dans le sud-est de la Turquie. Il n’est pas certain que les États-Unis soient prêts à appliquer des sanctions financières plus larges à l’ensemble du secteur bancaire, semblables à celles qu’ils avaient infligées à la Russie après l’annexion de la Crimée. Compte tenu des énormes besoins de financement externe à court terme du secteur bancaire, cette dernière hypothèse aurait un effet dévastateur sur l’économie turque. Elle apparait cependant peu probable car l’implosion de la Turquie ne serait une bonne nouvelle ni pour l’Union européenne (accord passé avec Erdogan sur les réfugiés syriens), ni pour les États-Unis (la Russie accentuerait probablement son influence dans la région). Les erreurs politiques constituent un autre risque. Elles pourraient par exemple se traduire par un assouplissement monétaire et budgétaire d’ampleur afin d’atteindre la cible de croissance (peu crédible) de 5 % en 2021 fixée par le pouvoir turc. Les spreads des obligations turques, qu’elles soient émises par l’État ou les entreprises, se sont fortement contractés en fin d’année 2019. Ils ne reflètent pas les risques de politique monétaire ni ceux relatifs aux éventuelles sanctions américaines. La valorisation des actifs ne laisse guère de place à l’erreur en 2020.

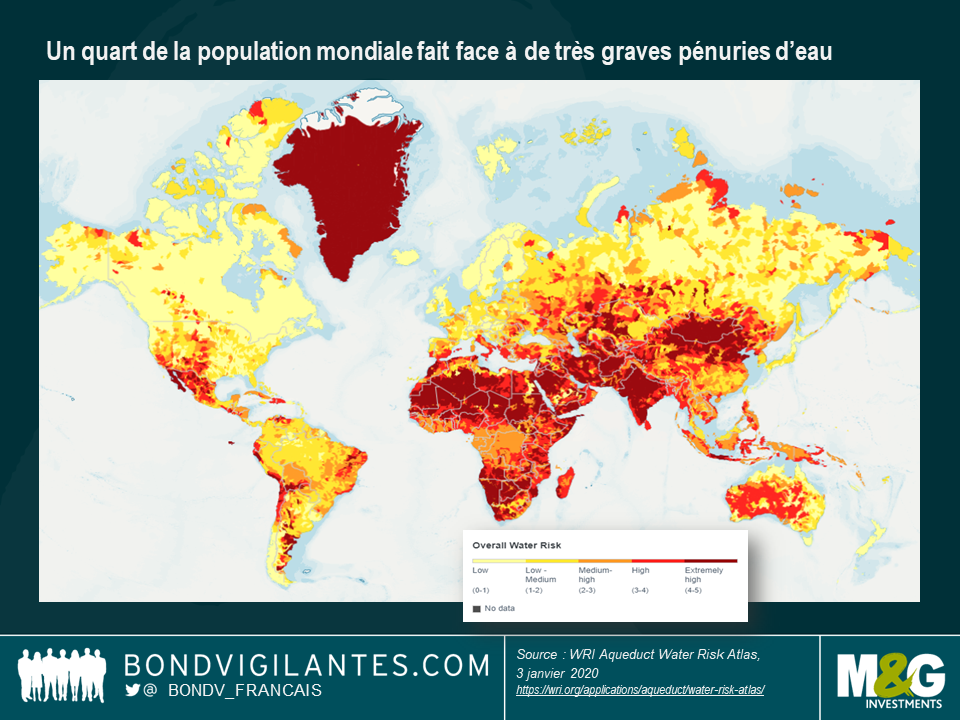

Stress hydrique – « La plus grande crise dont personne ne parle » : en août dernier, c’est ainsi que le World Resources Institute (WRI, organisation qui travaille depuis 1982 sur le climat, l’alimentation, les forêts et d’autres problèmes environnementaux et sociaux ) a décrit le risque de pénurie d’eau à l’échelle mondiale. La pénurie d’eau qui a frappé Chennai en juin 2019 n’est qu’un exemple de ce phénomène : après deux années de faibles précipitations durant les moussons et du fait de la pollution des rivières par les égouts, l’eau du robinet avait cessé de couler dans la quatrième plus grande ville d’Inde (8 millions d’habitants). Contrairement à l’activisme climatique essentiellement émotionnel de Greta Thunberg, le bureau d’analyse mondiale WRI a publié en août 2019 son « Aqueduct Water Risk Atlas » qui repose sur une recherche approfondie (cf. photo). Cette étude montre que 17 pays représentant un quart de la population mondiale sont confrontés à de très graves pénuries d’eau potable ayant des conséquences « qui prennent la forme d’insécurité alimentaire, de conflits, de migrations, et d’instabilité financière ». Les économies en développement sont de plus en plus conscientes de l’importance de la gestion de l’eau. En effet, les problèmes liés à l’eau (rareté et stress que subit cette ressource), s’ils ne sont pas correctement gérés par les pays, peuvent considérablement freiner la croissance économique et sociale. Il existe d’autres facteurs ESG importants pour la croissance, mais les investisseurs ont tendance à se concentrer sur la géopolitique du pétrole, les risques climatiques dans leur ensemble, ou la déforestation. Trop peu d’investisseurs sont conscients que les stress hydriques constituent un risque structurel de nature à créer des problèmes économiques, politiques et sociaux. La crise de l’eau de 2017-2018 à Cape Town ou celle de 2019 à Chennai illustrent des stress hydriques ayant freiné la croissance économique et généré une colère sociale. Mais les pénuries d’eau peuvent également contribuer à l’escalade de conflits armés comme au Yémen ou en Syrie où la crise hydrique a été un facteur déclenchant.

Inde/Pakistan : la loi du premier ministre Modi sur la « nouvelle citoyenneté indienne » adoptée en décembre 2019 a intégré des critères religieux pour les réfugiés ou les communautés demandant la nationalité indienne. La loi prévoit ainsi de faciliter la naturalisation indienne pour les minorités hindouiste, jaïne, parsie, sikh, bouddhiste, et chrétienne – mais pas les musulmans – provenant d’Afghanistan, du Pakistan et du Bangladesh. Largement critiquée, la nouvelle loi a fait l’objet de manifestations populaires à travers le pays, et en particulier dans un territoire du Cachemire à majorité musulmane. Début 2019, la région a connu un regain de tension militaire entre l’Inde et le Pakistan après l’attentat suicide ayant coûté la vie à plus de 40 soldats indiens en février. Sur le front économique, le Pakistan (noté B3/B-) est également sous pression après la chute de son PIB en 2019. Le programme du FMI exige d’atteindre d’ambitieux objectifs monétaires et budgétaires qui ont déjà donné lieu à des manifestations anti-gouvernementales. Toute intensification des risques géopolitiques pesant sur l’Inde ne serait pas bienvenue.

Russie/Ukraine : les bonnes nouvelles de l’an dernier vont-elles perdurer en 2020 ? Le conflit entre l’Ukraine et la Russie qui a commencé en 2014, après l’annexion de la Crimée par la Russie (et qui a coûté la vie à 13 000 personnes à ce jour) s’est considérablement apaisé depuis le Sommet de Paris du 9 décembre. Les présidents Poutine et Zelenskiy ont accepté d’appliquer sans réserve le cessez-le-feu existant. Et le 29 décembre, un échange de prisonniers attendu de longue date a été organisé (200 prisonniers échangés). À la mi-décembre, après plusieurs mois de négociations, l’Ukraine (par l’intermédiaire de la société Naftogaz) a signé un nouveau contrat d’approvisionnement de gaz avec la Russie (via Gazprom). De façon indirecte, cela devrait avoir un impact favorable sur le budget de l’Ukraine dans la mesure où Naftogaz est une entité détenue par l’État. Le programme du FMI et l’agenda de réformes du nouveau président Zelenskiy constituent d’autres facteurs positifs. Mais les prix des actifs ont largement intégré cette dynamique positive : les emprunts d’état ukrainiens libellés en USD et notés Caa1/B- se traitent sur des rendements tout juste supérieurs à 200 points de base pour l’échéance 2021… et autour de 450 pb pour le segment 5-10 ans de la courbe. À tort ou à raison, le marché ferment clairement les yeux sur tout risque baissier provenant de facteurs géopolitiques en Ukraine.

Les troubles sociaux à travers le monde : Ce n’est une surprise pour personne lorsque les Français manifestent en portant des gilets jaunes ou qu’ils se mettent en grève contre la réforme des retraites. Cependant, les violentes protestations populaires qui ont éclaté au Chili après une hausse tarifaire du métro de Santiago ont pris par surprise la plupart des investisseurs en 2019. Et l’année dernière a été marquée par une série quasiment historique de protestations contre la corruption, les inégalités et les régimes installés de longue date. Sans ordre particulier : Liban (démission du PM dans un contexte de manifestations), Soudan (le Président Omar al-Bashir a été chassé après un coup d’État faisant suite à une agitation sociale), Algérie (départ du président Bouteflika après 20 ans de règne), Irak (démission du PM), Bolivie (démission de Morales après une vague de manifestations), Puerto Rico (démission du gouverneur), Iran (manifestations de masse), Colombie (manifestations de masse), Argentine (changement politique), Hong Kong, etc. La tendance avait été initiée lors de la Grande Crise Financière mais s’est clairement accélérée en 2019. Et même si chaque contestation possède sa propre dynamique, elles ont toutes partagé dans une certaine mesure la même revendication : apporter des changements fondamentaux au système dans lequel les populations vivent. Les marchés financiers ont-ils intégré la montée structurelle du populisme alimentée par le mécontentement social ? 2020 nous réserve certainement bien d’autres choses, et les investisseurs ne sont pas à l’abri d’autres surprises comme l’agitation qui a éclaté le Chili.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes