Panorama hebdomadaire : Marchés émergents 1 – Trump 0

Malgré les projets du président américain Donald Trump de construire des murs entre les pays et d’imposer des barrières aux échanges mondiaux, la classe d’actifs qui était autrefois considérée comme la plus vulnérable à ses mesures est non seulement sortie victorieuse en juillet, mais aussi depuis l’élection présidentielle de novembre 2016 : parmi les segments obligataires, les marchés émergents ont « trusté » en juillet 9 des 10 premières places au classement des performances. Ces bons résultats sont à mettre sur le compte de l’amélioration des fondamentaux et du récent mouvement de ventes qui avait rendu certaines valorisations attractives, attirant de nouveau les investisseurs vers la classe d’actifs. Les marchés émergents figurent également parmi les meilleures performances depuis l’élection de Donald Trump en novembre 2016 : les emprunts d’État mexicains ont signé une performance de 21 % depuis, soit la 2ème meilleure performance sur les 100 segments obligataires suivis par Panoramic Weekly. Ils arrivent juste après les titres américains adossés à des prêts immobiliers résidentiels (RMBS hors agences) qui ont profité de l’amélioration de la croissance économique américaine et mondiale.

Sous l’effet de nouvelles porteuses, l’environnement favorable au risque qui a prévalu en juillet s’est poursuivi au cours des cinq derniers jours de trading : les tensions portant sur le commerce mondial se sont estompées après l’accord trouvé entre les États-Unis et la zone euro pour faire converger les droits de douanes vers zéro ; la croissance économique américaine a accéléré à 4,1 % au deuxième trimestre, soit le rythme le plus élevé depuis 2014, mais suffisamment inférieur aux attentes pour maintenir la stabilité du dollar et calmer ceux qui réclament un resserrement de la politique monétaire américaine ; la Banque Centrale Européenne (BCE) et la Banque du Japon (BoJ) ont également confirmé leurs programmes de soutien et d’assouplissement, ce qui a stimulé les actifs risqués traditionnels ; et le pétrole, qui représente une importation essentielle et coûteuse pour de nombreux marchés émergents, est retombé à 67 dollars le baril contre 70 en début de période. À l’opposé, les emprunts d’État européens ont souffert sous l’effet d’une inflation en zone euro qui a accéléré pour atteindre 2,1 %, soit son rythme le plus élevé depuis 2012.

En hausse :

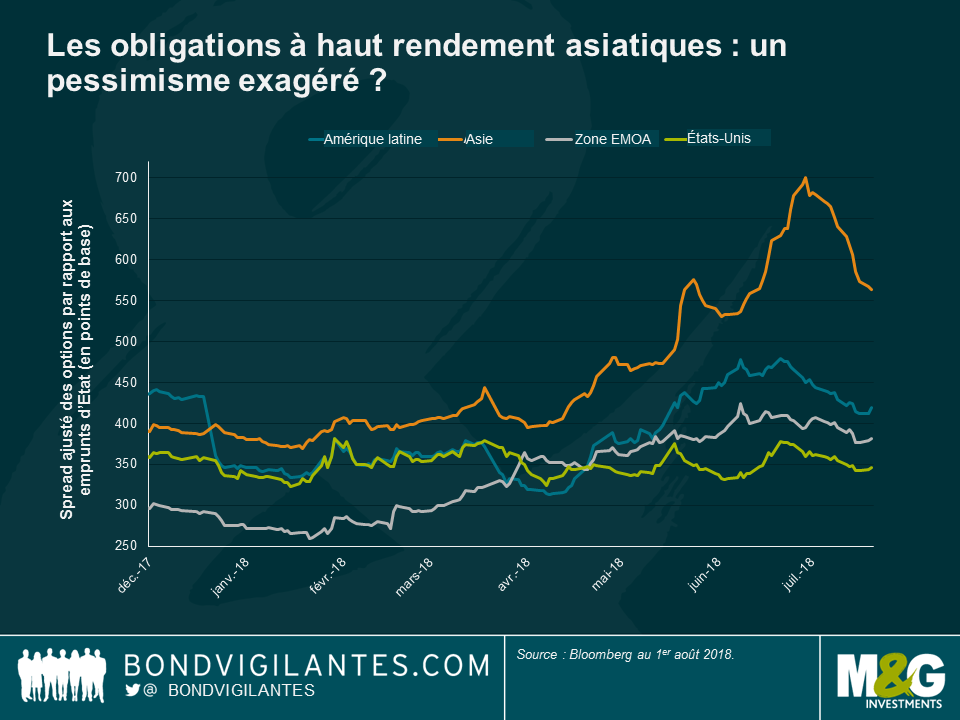

Obligations asiatiques à haut rendement – un retour en force : les obligations asiatiques à haut rendement se sont adjugé 1,6 % au cours des cinq dernières séances de trading, soit assez pour effacer les pertes précédentes, ramenant leurs performances sur 12 mois à l’équilibre. La classe d’actifs avait largement corrigé plus tôt dans l’année, en particulier lorsque les tensions commerciales entre la Chine et les États-Unis se sont intensifiées. Les investisseurs s’étaient en effet inquiétés que les exportateurs chinois et leurs fournisseurs des pays voisins soient pénalisés par les nouveaux droits de douane sur les produits chinois. Les tensions ont semblé se calmer vers la fin juillet, surtout après l’accord de libre-échange trouvé entre les États-Unis et l’UE. Les obligations asiatiques à haut rendement libellées en dollar ont été également soutenues par l’adoption en Chine d’un nouveau train de mesures budgétaires visant à aider les entreprises, alors que dans le même temps le gouvernement tente de contenir la flambée du crédit. Le récent mouvement de ventes a également rendu d’autres valorisations attractives : les spreads de certains émetteurs du secteur immobilier chinois ont ainsi atteint jusqu’à 800 points de base par rapport aux bons du Trésor, niveaux que certains investisseurs ont considérés comme totalement déconnectés des fondamentaux. Pas étonnant dans ce contexte que certaines de ces obligations aient signé des performances supérieures à 10 % en juillet. Selon la Banque mondiale, la Chine a déjà détrôné les États-Unis à la place de première économie mondiale en termes de parité de pouvoir d’achat. En savoir plus sur la performance et les perspectives des obligations émergentes grâce à ce Q&R avec la gérante Claudia Calich.

Les obligations indiennes – une bonne remontée : les cours des emprunts d’État indiens libellés en devise locale ont progressé malgré le relèvement par la Banque centrale de son taux de référence de 25 points de base. Ce dernier atteint désormais 6,5 %. Avec un taux d’inflation annualisé de 5 %, les prix augmentent plus vite que la cible de 4 % fixée par la Banque centrale. Cependant, cette dernière a conservé un discours proche de la neutralité. Cette posture a soulagé les investisseurs qui craignaient que cette deuxième hausse de taux de l’année marquerait le début d’un cycle de resserrement monétaire. Cette décision a eu pour effet de faire baisser le rendement indien à 10 ans à 7,7 %, soit son plus bas niveau depuis trois mois, et de renforcer la roupie qui a atteint 68,4 unités par dollar, sa parité la plus élevée depuis le mois de juin. Certains investisseurs restent toutefois préoccupés par le déficit budgétaire du pays, en particulier alors que les prochaines élections générales approchent.

En baisse :

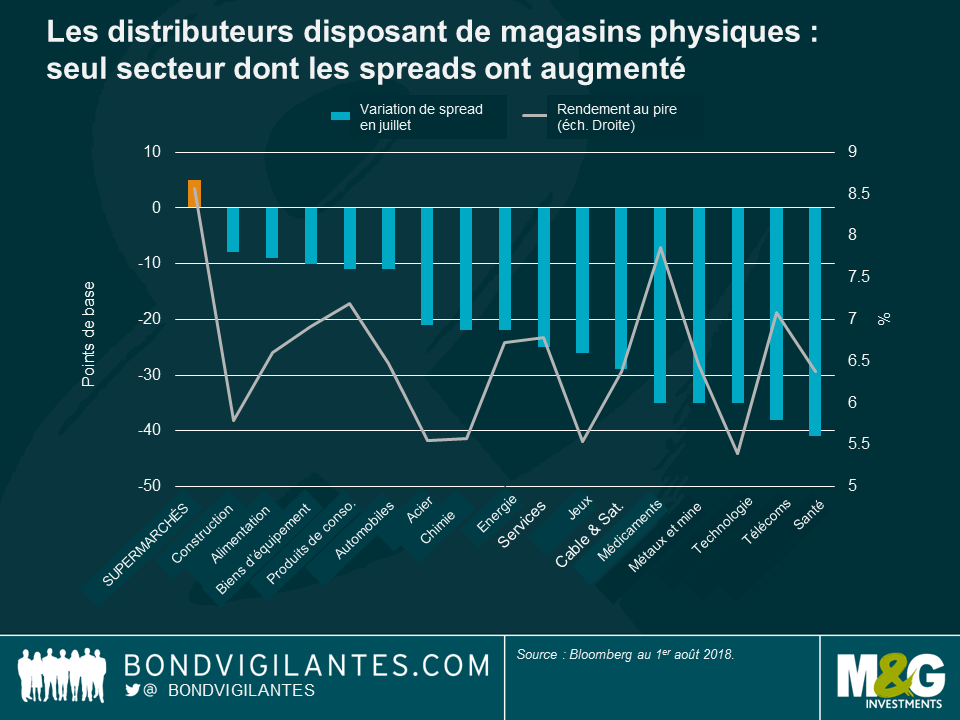

Les supermarchés américains – choisissez votre 501 : la prime de risque que les investisseurs exigent pour détenir des obligations du secteur des supermarchés américains par rapport aux bons du Trésor a augmenté en juillet, alors qu’elle a baissé dans le même temps pour les 16 autres secteurs de la classe d’actifs. Le marasme qui touche le secteur des supermarchés américains depuis trois mois s’est poursuivi. Ils sont pénalisés par la hausse du prix des baux commerciaux, la concurrence du commerce en ligne, la baisse continue d’affluence dans les grands centres commerciaux, et leur difficulté à attirer les jeunes de la « génération Y » scotchés à leur écran. Les consommateurs de tous âges continuent de privilégier la facilité d’un clic de souris plutôt qu’une virée dans les magasins, et peu importe l’image glamour des enseignes : parmi les pires performances du secteur haut rendement en juillet, on trouve ainsi une chaîne de magasins de haute couture et des marques de lingerie féminine. Les fabricants bien établis de jeans ont en revanche mieux résisté. C’est notamment le cas de Levi Strauss : ses obligations ont signé en juillet une surperformance de 1,5 % par rapport aux bons du Trésor. Des titres « mieux taillés » pour les investisseurs apparemment… Pour en savoir plus sur la transition numérique qui bouleverse le secteur de la distribution, vous pouvez lire l’article de Stephen Wilson-Smith « Mais où sont passés les magasins ? »

Yen – une réunion pour pas grand-chose : au cours des cinq dernières séances de trading, le yen a subi la pire performance par rapport au dollar de l’ensemble des devises des marchés développés. La monnaie nippone a été pénalisée par l’annonce de la Banque centrale plus tôt dans la semaine qu’elle comptait conserver sa politique monétaire ultra-accommodante. Cette annonce est venue démentir les spéculations antérieures selon lesquelles l’institution monétaire allait arrêter d’administrer le rendement à 10 ans. Une telle mesure aurait probablement conduit à une pentification de la courbe des taux et aurait stimuler la rentabilité des banques (ce qui à son tour aurait permis d’améliorer la diffusion de crédits dans l’économie). Mais rien de tout cela ne s’est produit du fait d’une inflation qui demeure amorphe. À ce titre, la Banque du Japon a même révisé à la baisse ses prévisions d’inflation pour cette année, 2019 et 2020. Les investisseurs devront donc attendre encore un peu pour voir de l’action.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes