Trois raisons pour lesquelles nous apprécions les titres adossés à des créances hypothécaires résidentielles britanniques

Le marché des titres adossés à des créances hypothécaires résidentielles (RMBS) s’est récemment bien comporté. Aussi, le secteur présente-t-il toujours des opportunités et sa hausse peut-elle se poursuivre ?

La réponse courte : oui.

La réponse plus longue : plusieurs facteurs devraient se révéler favorables aux RMBS à l’avenir, à l’image des quelques-uns abordés ci-dessous.

- Structure

The Big Short : le Casse du siècle est disponible sur Netflix depuis deux mois maintenant. Aussi, je présume que les lecteurs possèdent déjà une bonne connaissance des titres adossés à des créances hypothécaires. Toutefois, ce que le film ne mentionne pas est que ces instruments sont généralement à taux variable et confèrent ainsi une protection naturelle contre la hausse des taux d’intérêt dans la mesure où les coupons suivent les taux de référence LIBOR. En outre, ils s’amortissent généralement : chaque mois, la valeur de rachat des obligations non encore remboursées baisse dans la mesure où les prêts hypothécaires auxquels sont adossées les obligations sont amortis (le capital est remboursé parallèlement aux intérêts). Cela signifie que la taille de l’univers se réduit naturellement et que les investisseurs récupèrent de l’argent qu’ils ont besoin de réinvestir. Cette dynamique de l’offre et de la demande pourrait se révéler favorable à la classe d’actifs – mais, nous y reviendrons plus tard.

- Valorisation relative

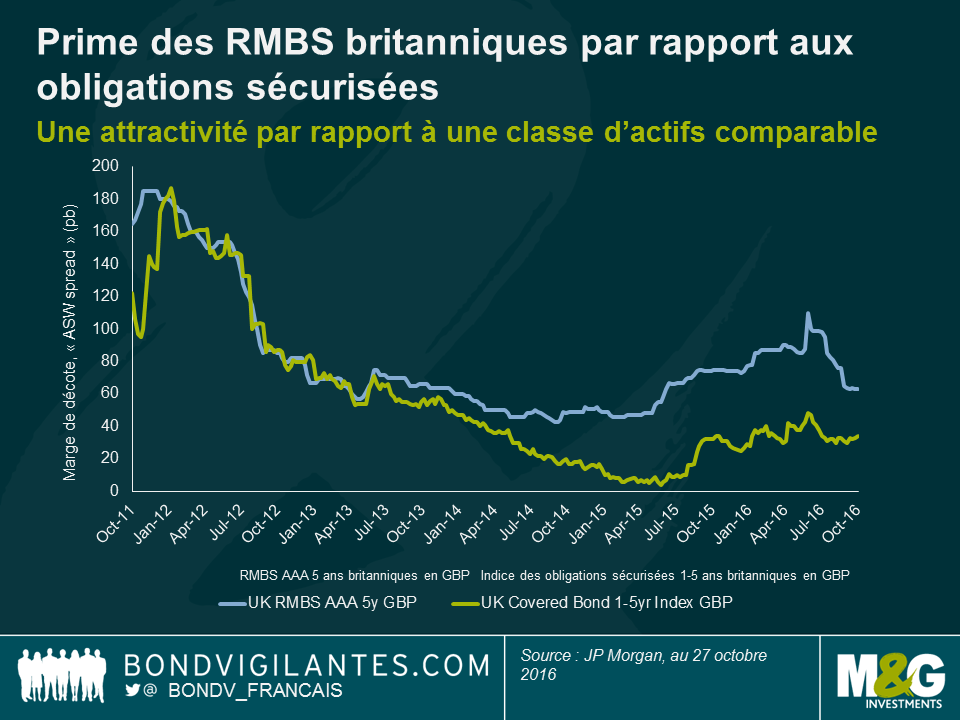

En ce qui concerne les niveaux des spreads, le secteur des RMBS continue d’apparaître attractif par rapport aux obligations d’entreprises. A la limite supérieure du marché se trouvent les obligations notées AAA garanties par des créances hypothécaires « prime » britanniques (des prêts classiques octroyés par les banques) et qui offrent une prime de près de 30 pb par rapport aux obligations sécurisées de mêmes échéances, même si ces dernières sont pratiquement garanties par le même collatéral.

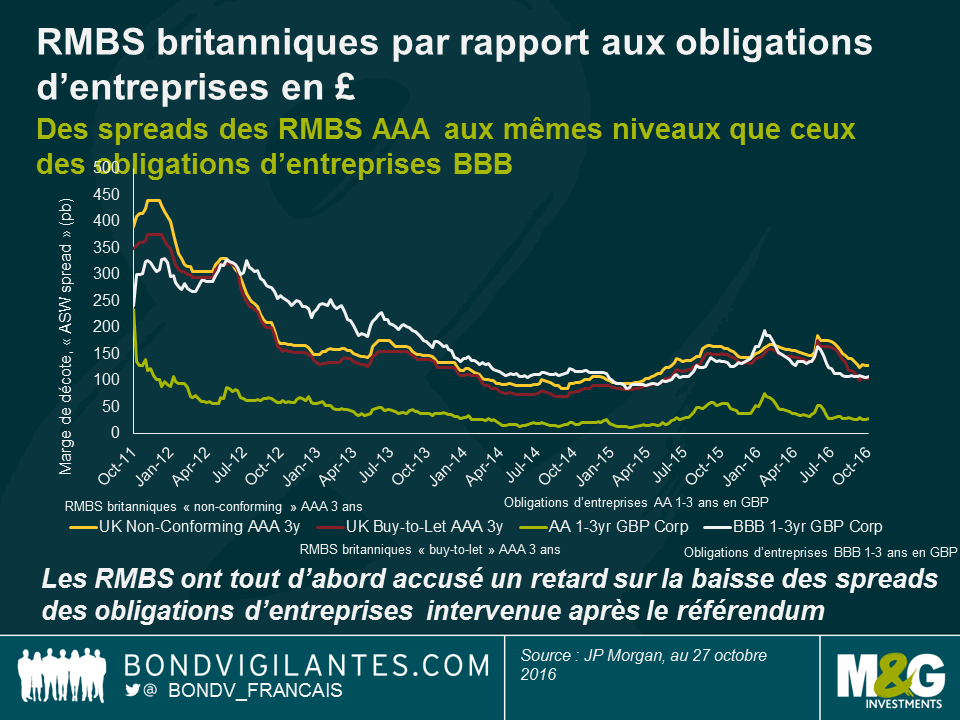

Les secteurs non-conforme (« non-conforming ») et acheter pour louer (« buy-to-let ») (NC & BTL) sont plus risqués en raison du profil des emprunteurs sous-jacents et offrent ainsi un spread de crédit plus élevé. Toutefois, même après la récente appréciation des RMBS, les spreads des obligations NC & BTL notées AAA continuent d’être plus proches des niveaux des spreads des obligations d’entreprises notées BBB que de ceux des obligations avec une même notation (nous avons utilisé les obligations notées AA dans le graphique ci-dessous en raison de la rareté des obligations d’entreprises AAA).

Nous sommes conscients qu’une partie de cet écart de rendement supplémentaire peut être attribuée à une prime d’illiquidité (il serait négligent de ne pas reconnaître que ces RMBS peuvent être moins liquides que les obligations d’entreprises comparables), mais elles sont loin d’être in négociables. La liquidité est toutefois un élément qu’il convient de surveiller, surtout compte tenu de la baisse attendue des volumes nets d’émissions à l’avenir… ce qui nous amène tout naturellement au troisième point.

- Dynamiques de l’offre et de la demande

Il y a eu une baisse significative de l’offre de RMBS britanniques depuis le lancement du programme « Term Funding Scheme » (TFS) de la Banque d’Angleterre qui permet aux banques d’emprunter à un taux proche du taux de base de 0,25 % afin de financer des prêts pour l’économie réelle. Un émetteur de longue date a explicitement annoncé qu’il n’émettra plus de RMBS dans la mesure où c’est désormais moins rentable pour lui. Il préfère en effet plutôt recourir au programme TFS pour ses besoins de financement. On observe une même diminution dans la zone euro sous l’effet de la TLTRO de la BCE.

Sur le front de l’offre, la BCE influe sur le marché en achetant des RMBS dans le cadre de son programme de « QE ». Cette situation a conduit à une contraction des spreads tant des obligations qui sont achetées que de celles qui ne le sont pas dans la mesure où les investisseurs se tournent vers d’autres segments du marché. Jusqu’à présent, la Banque d’Angleterre n’a pas acheté la classe d’actifs dans le cadre de son propre programme de « QE », mais elle achète actuellement des obligations d’entreprises. Par conséquent, il n’est pas inconcevable d’imaginer un élargissement de la liste des actifs éligibles de la BoE afin d’inclure les RMBS si elle estime nécessaire davantage d’assouplissement quantitatif. Une autre source de demande de RMBS britanniques est venue des grands investisseurs institutionnels qui ont récemment pris pied sur le marché, probablement afin de tirer avantage du niveau relativement élevé des spreads et de la solidité de la qualité de crédit.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes