Crédit européen – d’un marché baissier à haussier ?

Comme je l’ai fait observer à plusieurs clients au cours des deux derniers mois, il semble que ce soit l’un des marchés baissiers les mieux annoncés de toute ma carrière.

Je me souviens que vers la fin de l’année dernière, chaque fois que nous nous sommes réunis avec des stratégistes crédit afin de discuter de ce que leur boule de cristal laissait entrevoir pour 2022, ils étaient presque invariablement pessimistes à l’égard des marchés du crédit européens pour l’année à venir. D’un côté, je m’inquiétais du caractère généralisé de ce sentiment baissier, mais de l’autre, je n’étais pas totalement en désaccord avec leurs conclusions – nous avions nous-mêmes été pessimistes sur le crédit européen pendant la majeure partie de l’année dernière.

Nos clients le savent, nous sommes véritablement des investisseurs « value », raison pour laquelle notre pessimisme n’avait rien à voir avec le sombre tableau macroéconomique auquel les stratégistes se référaient. Il était fondé uniquement sur les valorisations de plus en plus chères que nous observions parmi les émetteurs européens. Mais, dix mois plus tard, les valorisations font à nouveau meilleure figure. Il semble donc opportun de se poser la question suivante : sommes-nous désormais rémunérés pour reprendre du risque au sein du crédit européen ?

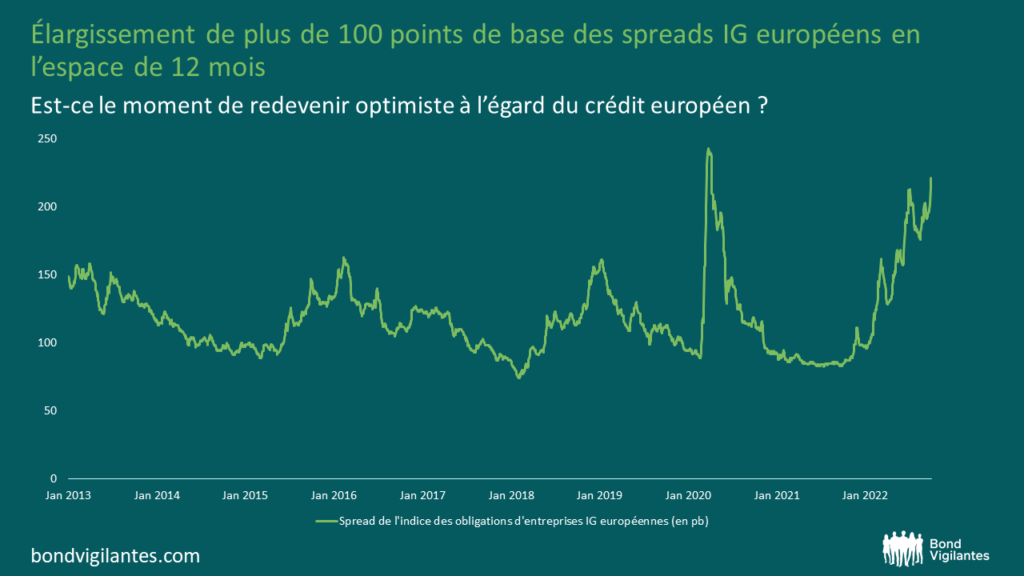

Les spreads Investment Grade (IG) européens se sont élargis de plus de 100 points de base en l’espace de 12 mois ; est-ce le moment de redevenir optimiste à l’égard du crédit européen ? Ce qui est intéressant, c’est que la plupart des stratégistes crédit demeurent pessimistes. Même les rares d’entre eux qui étaient encore optimistes en fin d’année dernière le sont désormais. Toutefois, lorsque j’examine les valorisations du crédit européen, je ne peux m’empêcher d’être de plus en plus positif par rapport à l’opinion qui était la mienne il y a 10 mois. Ce changement s’explique tout simplement par les valorisations. Le graphique ci-dessous illustre l’évolution des spreads IG européens sur les 20 dernières années.

Au vu de ce graphique, il est légitime de dire qu’une certaine détérioration macroéconomique ou même de la qualité de crédit commence à être intégrée dans les cours du marché du crédit. On peut désormais se demander si le niveau du risque macroéconomique actuellement anticipé est correctement valorisé ? Une question qui nous conduit inévitablement à penser que prévoir l’avenir est une science inexacte qui a causé la perte de nombreux investisseurs. La situation des bilans des entreprises, de l’épargne des ménages et du chômage global pourraient nous laisser penser que la récession à venir n’est peut-être pas si sévère. Cependant, si l’on considère à quel point nos économies sont devenues dépendantes de la dette et du crédit bon marché/disponible, la forte hausse des taux d’intérêt suggère que nous pourrions être au début du « grand dérapage » du super-cycle de l’endettement qui a commencé avec l’assouplissement quantitatif de la Réserve fédérale en 2007. A vrai dire, personne ne peut prédire précisément si une récession va ou non se produire et, si elle survient, quelle en sera la sévérité.

Mais que savons-nous ? Compte tenu des valorisations actuelles, les marchés du crédit anticipent un scénario proche de celui de la pandémie de Covid en 2020, une époque où l’on s’attendait à ce que des pans entiers de l’économie mondiale soient temporairement interrompus. La proximité des marchés aujourd’hui qui présentent ce niveau de spreads de crédit indique, selon moi, qu’il s’agit d’un bon point d’entrée pour commencer à s’exposer au crédit européen. Il est tout à fait possible que la récession se révèle finalement très sévère et qu’elle entraîne une nouvelle détérioration prononcée des marchés du crédit. Il est donc important d’être en mesure de renforcer son exposition si les valorisations évoluent dans le sens d’un tel scénario. Toutefois, à moins d’être absolument certain de la manière dont la situation macroéconomique va évoluer et de l’impact qu’elle aura sur les marchés du crédit, il est sans doute temps de commencer à acheter du crédit IG européen, tout en gardant la capacité d’accroître son exposition si les valorisations devaient se détériorer davantage.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.