Voyage de recherche : Le Mexique & Donald Trump – un choix stratégique au sein de l’univers émergent

Les actifs mexicains comptent désormais parmi les choix d’investissement stratégiques sur le marché de la dette émergente suite aux propos de Donald Trump hostiles au Mexique. Je rentre juste d’un voyage de recherche au Mexique, au cours duquel j’ai rencontré des économistes, des analystes et des émetteurs de dette privée mexicains. Voici quelques observations que j’ai relevées durant mon séjour.

Donald Trump a remporté les élections américaines en tenant un discours à l’accent pour le moins protectionniste, et plus particulièrement à l’encontre du Mexique. Or, il semble déterminé à respecter ses promesses électorales (contrairement à la plupart des politiciens aguerris), et il devrait donc mettre en œuvre une partie des mesures qu’il a proposées. Si ses intentions sont claires, la teneur des mesures qu’il va mettre en place pour satisfaire ses électeurs l’est beaucoup moins. Malgré son caractère symbolique, la construction d’un mur à la frontière sud des États-Unis n’aurait qu’un impact limité sur l’économie mexicaine. Toutefois, d’autres mesures que Donald Trump envisage pourraient avoir un effet significatif sur l’économie et les prix des actifs :

(i) L’ajustement frontalier : Donald Trump a promis une réforme fiscale, et notamment une réduction de l’impôt sur les sociétés à un niveau compris entre 15 et 20 %, contre 35 % actuellement. Le nouvel impôt sur les sociétés pourrait être basé sur la localisation de la consommation. En d’autres termes, les importations seraient imposées à hauteur de 15 à 20 %, tandis que les exportations pourraient bénéficier d’une exonération fiscale totale ou partielle. Donald Trump semble privilégier les droits de douane entre partenaires commerciaux plutôt que d’accepter un décalage sur l’application du nouveau taux de l’impôt sur les sociétés.

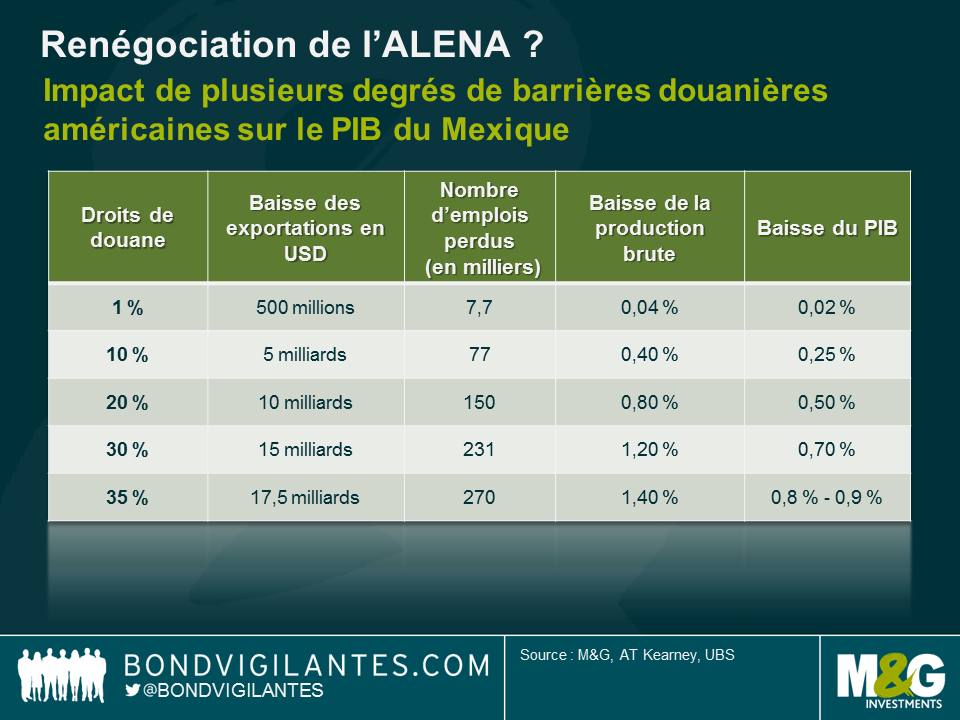

(ii) Les droits de douane : Les exportations du Mexique vers les États-Unis représentent 80 % du total. Les biens et services échangés dans le cadre de l’Accord de libre-échange nord-américain (ALENA) représentent environ 25 % de son PIB. En vertu de l’ALENA, les biens éligibles exportés vers les États-Unis sont exonérés de droits de douane. La mise en place de droits de douane sous quelque forme que ce soit affecterait mécaniquement le secteur manufacturier mexicain de façon significative, et en particulier l’industrie automobile. Comme l’indique le graphique ci-dessous, des droits de douane de 35 % entraîneraient une baisse du PIB mexicain comprise entre 0,8 et 0,9 % environ, sachant que ce chiffre ne représente que l’effet dominant et ne tient pas compte des dommages collatéraux tels que l’investissement, la consommation, etc.Étant donné que le PIB mexicain devrait croître entre 1 et 2 % cette année, des droits de douane de 35 % pourraient entraîner une récession. Mais ils signifieraient également une violation de l’ALENA, et une sortie des États-Unis de l’Organisation mondiale du commerce.

(iii) L’imposition des transferts de fonds : Les fonds transférés par les immigrants mexicains légaux et illégaux entre les États-Unis et le Mexique représentent 2 % du PIB. Donald Trump a menacé de taxer et de bloquer ces transferts. La grande majorité des mexicains que j’ai rencontrés considèrent cette mesure irréaliste car elle soulève de nombreux problèmes constitutionnels pour les États-Unis, d’autant que les immigrants trouveront toujours un moyen de transférer de l’argent (via des amis par exemple).

(iv) Les autres mesures comme celles portant sur la sécurité et les barrières commerciales sanitaires : ces mesures non-tarifaires, qui ne nécessitent pas l’approbation du Congrès, affecteraient principalement des secteurs comme celui des produits agricoles mexicains.

Malheureusement pour les représentants du gouvernement mexicain, ils ne sont pas en position de force pour négocier. Selon certaines sources, ils négocient avec l’équipe de Donald Trump depuis plusieurs semaines, si ce n’est plusieurs mois. Le gouvernement mexicain a remplacé certains de ses principaux interlocuteurs afin de tenter d’obtenir l’accord le plus avantageux possible. Le ministre des Finances, Luis Videgaray, qui a invité Donald Trump au Mexique en septembre, est devenu ministre des Affaires étrangères (principalement en raison de ses bonnes relations avec le nouveau président américain).

Le problème, c’est que le Mexique ne dispose que de peu de leviers à la table des négociations. Par exemple, menacer d’ouvrir la frontière sud du pays avec le Guatemala et de laisser tous les immigrants traverser vers les États-Unis ne semble pas tenable car, de toute évidence, le Mexique lui-même ne serait guère favorable à une vague d’immigration massive en provenance des autres pays d’Amérique centrale. Toutefois, l’argument selon lequel l’économie du Texas – qui exporte énormément vers le Mexique comme en témoignent les 1 million d’emplois liés aux exportations – souffrirait d’une guerre commerciale pourrait jouer en faveur du Mexique compte tenu du fait que le Texas est majoritairement républicain.

Selon moi, l’argument le plus pertinent qui puisse être avancé est la dépendance économique réciproque entre le Canada, les États-Unis et le Mexique, créée par l’ALENA. Par exemple, l’industrie automobile, la plus vulnérable face à une refonte de l’ALENA, est fortement intégrée. Le lendemain de la tragédie du 11 septembre, les États-Unis ont fermé leur frontière avec le Canada pour des raisons de sécurité évidentes. Le 12 septembre 2001, pas un seul véhicule n’a été produit à Détroit car la chaîne d’approvisionnement est hautement intégrée, et les équipementiers de Détroit dépendent des approvisionnements de pièces détachées en provenance du Canada. De plus, j’ai discuté avec des fabricants de pièces détachés pendant ma visite au Mexique, et plusieurs possèdent des plates-formes de production dont l’espérance de vie moyenne est de sept ou huit ans. Ce chiffre est à comparer à un mandat présidentiel de quatre ans (huit tout au plus). Il est peu probable que des entreprises américaines comme General Motors ou Ford suspendent brutalement des contrats existants qui reposent sur des investissements antérieurs. De la même façon, si Donald Trump décidait d’augmenter les droits de douane de façon significative, les entreprises mexicaines répercuteraient cette hausse sur les équipementiers américains. C’est ce qui explique que la mise en place de barrières douanières de 35 % est hautement improbable étant donné que le pouvoir d’achat des consommateurs américains serait rapidement affecté au moment de l’achat d’un véhicule. Il est plus vraisemblable que les équipementiers et autres entreprises américaines décident de suspendre ou d’annuler leurs futurs projets d’investissement. Début janvier, Ford a annulé un projet d’investissement de 1,6 milliard de dollars dans une nouvelle usine au Mexique. Le constructeur a indiqué qu’il allait à la place investir 70 millions de dollars dans son usine existante située dans l’État du Michigan.

Si l’on considère la situation dans son ensemble, le Mexique va certainement vivre une année mouvementée. Les contrariétés (et les tweets !) vont engendrer des incertitudes qui, à leur tour, affecteront très certainement l’investissement. Les investissements directs étrangers (IDE) s’élevaient à environ 25 milliards de dollars l’année dernière, et l’on s’attend désormais à ce qu’ils chutent de manière significative en 2017 en raison des incertitudes liées au discours protectionniste de Donald Trump et à l’ALENA. Entre 2008 et 2015, le déficit de la balance des opérations courantes mexicaine étaient compensée par les IDE. Même s’il n’est pas prévu que ce déficit augmente, la baisse des IDE soulève le problème de savoir comment le Mexique va le financer à l’avenir. Les effets secondaires de la baisse de l’investissement sur l’emploi et la consommation intérieure pourraient aussi accélérer la détérioration du profil de crédit du Mexique. Si l’on ajoute à cela les possibles sorties de capitaux des emprunts d’État libellés en devise locale (détenus à 70 % par des investisseurs étrangers), le tableau s’assombrit encore davantage.

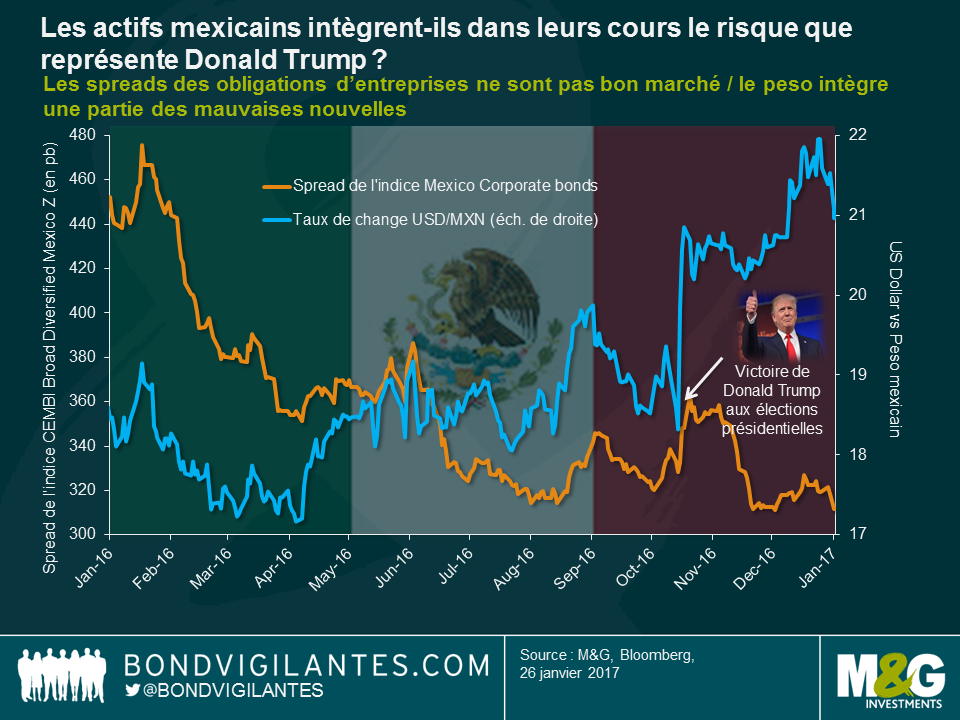

Dans ce contexte, qu’est-ce que les marchés ont déjà intégré dans leurs cours ? Presque rien pour ce qui est du marché des obligations d’entreprises libellées en dollar. Comme l’illustre le graphique ci-dessous, les spreads entre les obligations d’entreprises mexicaines et les bons du Trésor se situent actuellement autour de 300 pb, en baisse de 10 pb par rapport à leur niveau préalable aux élections américaines. Bien sûr, certains secteurs comme le tourisme bénéficient de la dépréciation du peso, mais de nombreuses entreprises (comme celles du secteur des télécommunications) en pâtissent. Quant aux secteurs de la production manufacturière et des biens de consommation, ils sont très dépendants de l’ALENA et les rémunérations liées aux spreads obligataires ne reflètent pas le risque que constitue la mise en place de ces droits de douane. Pour autant que je puisse en juger, les spreads obligataires ont déjà intégré le potentiel haussier de la croissance américaine, qui conditionne l’augmentation des échanges commerciaux avec le Mexique. Personnellement, je ne partage pas cet optimisme.

Le peso mexicain, qui intègre déjà de nombreuses mauvaises nouvelles, recèle vraisemblablement un potentiel d’appréciation supérieur. Intègre-t-il les droits de douane de 35 % ? Certainement pas. Mais il s’est déprécié de plus de 15 % face au dollar depuis les élections américaines de novembre et, en rendant l’économie mexicaine plus concurrentielle sur le plan des exportations, il semble intégrer un certain degré de modification de l’ALENA, ce qui représente un scénario raisonnable.

Du point de vue des marchés mondiaux, la façon dont le nouveau gouvernement américain modifiera sa relation avec le Mexique dans un avenir proche pourrait donner le ton pour les questions encore plus importantes, notamment celle des relations sino-américaines, faisant ainsi de l’opposition entre Donald Trump et le Mexique un indicateur décisif pour la plupart des investisseurs à travers le monde.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes