Deux grandes questions : récession et inflation – 1ère partie

La conjoncture économique post-Covid reste très incertaine concernant les risques de récession pour le crédit et les risques d’inflation pour les obligations. Nous allons traiter ces questions dans deux billets. Le premier concernera notre point de départ habituel concernant le risque de récession et le second analysera les perspectives actuelles d’inflation sous un angle nouveau, puisque les pays développés n’avaient pas connu une inflation aussi élevée depuis de nombreuses années.

Au fil des années, nous nous sommes intéressés à trois indicateurs clés du risque de récession. Les dernières analyses ont été menées au début de la pandémie de Covid et de nouveau en début d’année. Nous allons actualiser notre analyse dans ce billet car ces indicateurs de risque de récession ont beaucoup évolué.

Le premier indicateur, qui est probablement le plus couramment utilisé pour essayer de prévoir les récessions, est l’inversion de la courbe des taux. Cet indicateur, dont la fiabilité est reconnue, témoigne aujourd’hui d’une récession certaine. La courbe n’avait pas été aussi inversée depuis de nombreuses années (cf. ci-dessous) et le voyant clignote au rouge.

Un autre voyant est en train de clignoter : le prix du pétrole. Vous pouvez à nouveau constater ci-dessous sa puissance prédictive. Actuellement, l’indicateur du prix du pétrole clignote à l’orange en raison de son accès de faiblesse récent. Selon moi, il ne s’agit pas d’un signe avant-coureur de récession aux États-Unis, alors que d’autres grands pays sont confrontés à un risque de récession très élevé en raison de la faiblesse de leur devise. Quant à l’Europe, elle est également pénalisée par le choc historique des prix de l’énergie du fait de sa dépendance au gaz russe. Compte tenu de ces éléments, je dirais que l’énergie constitue également un signal d’alerte pour certaines économies.

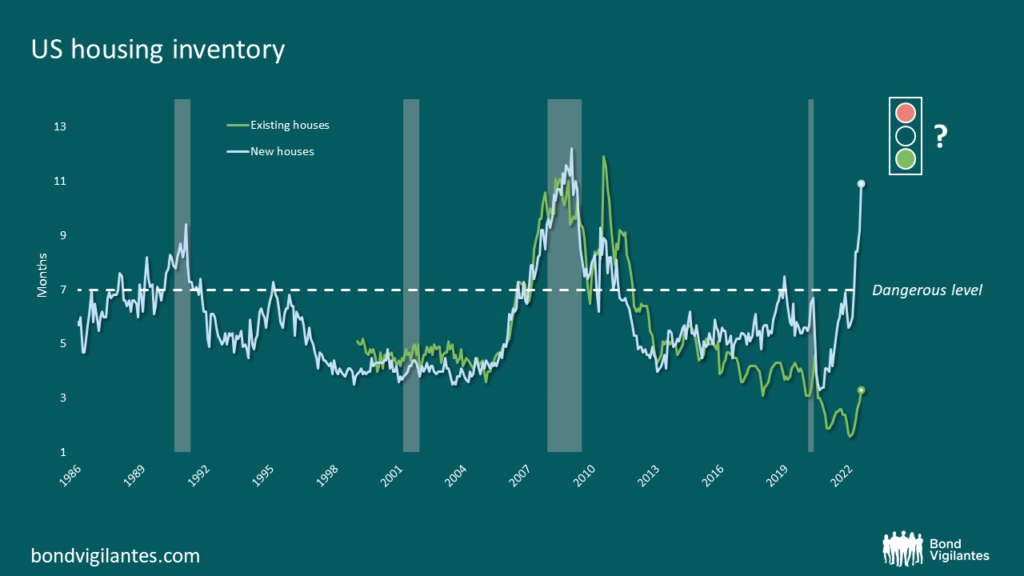

Historiquement, nous avons toujours recherché un troisième signal pour confirmer la survenance d’une récession. Concrètement, l’inversion de la courbe des taux, sous l’effet de la politique de la Fed, a pour but de lutter contre l’inflation, généralement suite à un choc énergétique, et cette politique doit ensuite s’immiscer progressivement dans l’économie réelle. Ce mécanisme de transmission passe souvent par le biais du marché du logement. Nous essayons de déterminer l’orientation probable du marché du logement en examinant le ratio entre les ventes et les stocks : lorsqu’il faut seulement quelques mois pour écouler le parc immobilier existant, les perspectives de l’économie sont bonnes ; lorsqu’il faut plus de sept mois environ, des problèmes se profilent pour l’économie (cf. illustration ci-dessous).

Le graphique historique ci-dessus montre que c’est un indicateur fiable. Nous sommes cependant confrontés à un dilemme lorsque nous actualisons les données à la situation actuelle car il existe une divergence importante entre le stock de maisons existantes à vendre et le stock de maisons neuves à vendre. Le premier indicateur témoigne d’une économie robuste, tandis que le second montre que l’économie est au bord d’une récession profonde. Essayons de comprendre la différence.

Selon moi, cette divergence s’explique par l’évolution spectaculaire des taux d’intérêt, qui sont passés d’un plus bas historique à des niveaux plus habituels (cf. ci-dessous). Selon leur profil, les ménages sont confrontés à des taux d’intérêt radicalement différents. Les nouveaux acheteurs subissent de plein fouet le resserrement de la politique de la Fed, tandis que les propriétaires existants ne veulent pas vendre, de peur de perdre le taux bas dont ils avaient bénéficié. Cette situation se traduit par une baisse et un ralentissement de la demande de nouveaux logements ainsi que par une diminution et un ralentissement de l’offre de logements existants, ce qui explique cette divergence spectaculaire. Quelle est la tendance la plus importante pour l’économie : l’impulsion donnée au PIB par les logements neufs, ou le fait que l’essentiel de l’offre de logements est maintenant « hors marché », ce qui soutient les prix et donc la confiance des ménages ? Compte tenu de cette ambiguïté, cet indicateur peut être vert vif ou rouge vif.

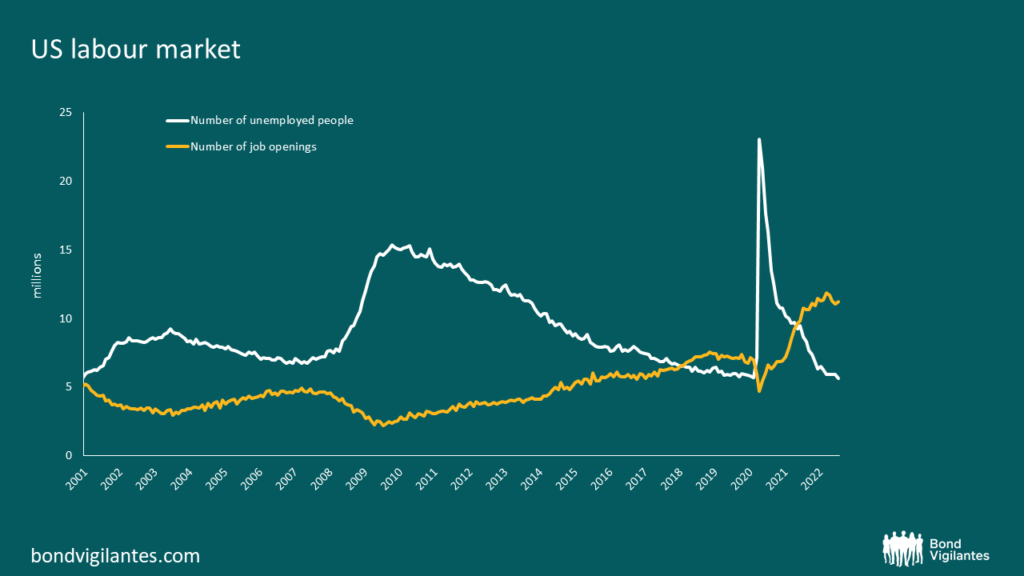

Un autre facteur est potentiellement très différent cette fois-ci et il s’agit de nos données sur le marché du travail, qui font l’objet de discussion fréquentes. Normalement, en cas de récession, le chômage augmente (cf. graphique ci-dessous). Cette fois-ci, la situation initiale est très inhabituelle car la demande excédentaire de main-d’œuvre atteint des niveaux record. Il faudrait donc que cet excès de demande se résorbe avant que le chômage ne commence à augmenter et qu’une récession ne se matérialise. Cela laisse augurer un retard ou un report potentiel de la récession par rapport à un cycle économique normal.

Les indicateurs traditionnels, comme la courbe des taux d’intérêt, augurent une récession imminente, et d’autres indicateurs connexes plaident également en faveur d’un tel scénario. L’effet amortisseur de la demande de main-d’œuvre laisse toutefois entrevoir une issue potentiellement différente, du moins à court terme. La récession interviendra probablement beaucoup plus tard que ne le laisse entendre le signal le plus important, à savoir l’inversion de la courbe des taux.

Autre facteur très différent cette fois-ci, le niveau historique de l’inflation qui influence la politique de la banque centrale. Nous aborderons ce point dans un second billet, qui sera publié dans la journée.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur des actifs. Les investisseurs peuvent donc ne pas récupérer leur placement d’origine. Les performances passées ne préjugent pas des performances futures.

Ce document est destiné à l’usage des professionnels uniquement, sa distribution est interdite à toute autre personne ou entité, qui ne devrait pas s’appuyer sur les informations qu’il contient. Ce document financier promotionnel est publié par M&G Luxembourg S.A. Siège social : 16, boulevard Royal, L-2449, Luxembourg.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.