Perspectives obligataires de Claudia Calich

Pays émergents : l’art du rééquilibrage

En 2013, le sentiment des investisseurs à l’égard des marchés obligataires émergents a changé. Voyant jusque-là le verre à moitié plein, ces derniers se sont, en effet, mis à le considérer à moitié vide. La réduction du programme d’assouplissement quantitatif (« tapering ») aux États-Unis, la hausse des rendements des emprunts d’État américains ainsi que l’inquiétude liée à la volatilité des devises et à un arrêt soudain des afflux de capitaux ont été à l’origine de cette évolution. Certes les économies émergentes vont devoir s’adapter à la diminution des flux de capitaux et ce processus d’ajustement va concerner divers fronts et prendre plusieurs années. Dans cette édition de nos Perspectives, nous passons en revue les principaux canaux de transmission, les réponses politiques et les fluctuations des prix des actifs. Nous soulignons également les risques et les opportunités que nous identifions au sein de la classe d’actifs. Notre analyse porte plus particulièrement sur la dette souveraine libellée en devise forte et en devise locale.

Certains pays émergents se trouvent à un stade du processus de rééquilibrage plus avancé que d’autres, tandis que d’autres encore pourraient ne pas du tout devoir en passer par là. Elément important également, le degré du rééquilibrage nécessaire doit être évalué au cas par cas dans la mesure où les coûts économiques et politiques se doivent d’être mis en balance avec les avantages potentiels.

En règle générale, au nombre des mesures nécessaires figurent la réduction des vulnérabilités externes telles qu’un vaste déficit de la balance courante (surtout s’il est financé par des flux de capitaux volatils), la lutte contre des déficits budgétaires abyssaux, l’importance de remédier aux fragilités du secteur bancaire ou le fait de parvenir à un juste équilibre entre l’investissement, le crédit et la consommation au sein de l’économie réelle. Il convient de noter que les vulnérabilités ne concernent pas tous les pays. Et ceux qui n’en ont pas sont ceux qui devraient précisément être achetés lors des corrections telles que celles intervenues en juin et en août 2013, ou au début de l’année 2014 (graphique 1).

Dette souveraine émergente en devise forte – hausse des rendements des emprunts d’État américains

La dette émergente libellée en devise forte est émise par des entités souveraines (ou quasi-souveraines) dans des devises autres que leur devise nationale, le plus souvent en dollar américain. Les principaux émetteurs sur ce marché sont actuellement le Mexique, la Russie, l’Indonésie, le Venezuela et la Turquie. Les performances de la dette en devise forte sont essentiellement déterminées par les spreads de crédit et l’évolution des emprunts d’État américains, et elles tendent à être corrélées positivement avec ces derniers.

Nous nous attendons à ce que les rendements des emprunts d’État américains se hissent progressivement à un niveau neutre de l’ordre de 4 % au cours des prochaines années, ce qui devrait légèrement peser sur les performances de la dette émergente libellée en devise forte. Mais, comme le « tapering » est déjà intégré dans les cours et que nous constatons la faiblesse des tensions inflationnistes, les anticipations de la Fed peuvent rester accommodantes à court terme. Ce faisant, la performance des emprunts d’État américains devrait s’améliorer en 2014 après avoir été négative l’an passé, un des facteurs qui avait pesé sur la dette « investment grade » émergente en 2013.

Retour vers le haut de la page

Dette souveraine émergente en devise locale – baisse des devises

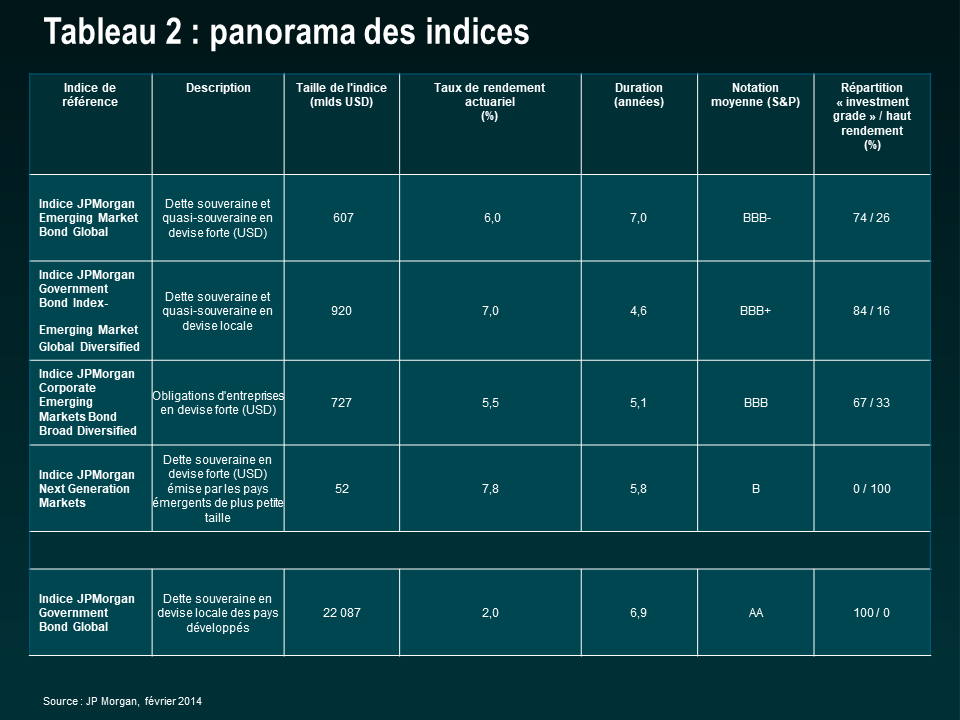

La dette émergente libellée en devise locale est émise par des États dans leur devise nationale. Les principaux émetteurs sur ce marché sont actuellement le Brésil, le Mexique, la Pologne, l’Afrique du Sud, la Malaisie et la Russie. Les performances de la dette souveraine en devise locale tendent à être régies par le niveau des rendements à l’échelle mondiale, ainsi que par des facteurs propres à chaque pays comme les anticipations d’inflation et de politique monétaire, les primes de risque et les fluctuations de change. Une description générale des différents indices représentatifs des marchés émergents est présentée dans le tableau 2.

Si les canaux de transmission ont tendance à être toujours les mêmes, l’ampleur de l’impact positif ou négatif de la dépréciation d’une devise est fonction de divers facteurs. Pour l’essentiel, ces derniers sont l’ouverture de l’économie (via le commerce, les services et le compte de capital) et le régime de change.

A la différence des crises précédentes, à l’image de celles antérieures à 2001 lorsque la plupart des marchés émergents investissables possédaient des régimes fixes ou intermédiaires (tels que le flottement contrôlé), 58 % de l’indice de référence en devise forte et 78 % de l’indice en devise locale sont aujourd’hui composés de pays disposant de régimes de change flottants selon la classification établie par le Fonds monétaire international (FMI).

Le régime de change flottant joue un rôle d’amortisseur économique dans un environnement marqué par des capitaux moins abondants. Il permet de minimiser la baisse du niveau des réserves de change et d’aider à l’ajustement de la balance courante si celui-ci est rendu nécessaire par des changements intervenus dans les termes de l’échange ou par le besoin pour un pays de regagner de la compétitivité. C’est là un point important car un niveau adéquat des réserves de change est une condition nécessaire pour pouvoir assurer le service de la dette en devise forte. Il existe de très nombreux ouvrages analysant les épisodes de crise passés dans le cadre de régimes de change fixes, intermédiaires et flottants. Toutefois, les conclusions sont souvent les suivantes : les régimes flexibles sont les moins vulnérables dans la mesure où la devise fait fonction d’absorbeur de choc.

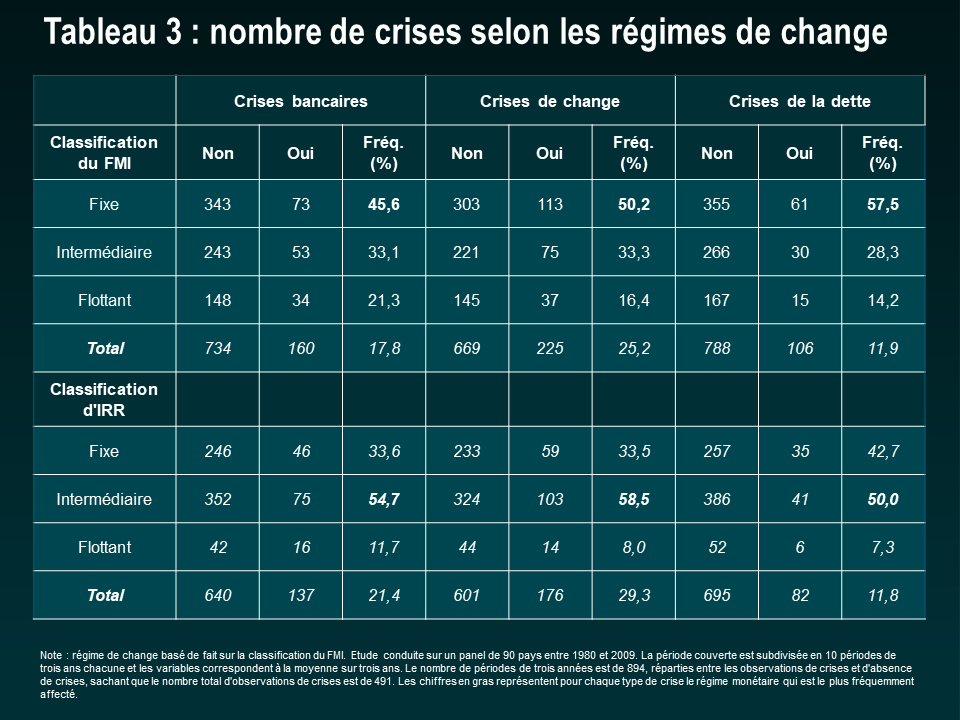

Une étude récente1 qui a analysé la relation entre les régimes de change et les crises est arrivée aux conclusions synthétisées dans le tableau 3. L’étude utilise deux classifications différentes des régimes de change : celles établies par le FMI et par Ilbetzk, Reinhart et Rogoff (IRR).

Aux termes de la classification du FMI, l’étude a révélé que les pays dotés de régimes de change fixes étaient ceux qui connaissaient le plus souvent des crises bancaire, de change ou de la dette. En utilisant la classification d’IRR, en revanche,les pays les plus vulnérables étaient ceux avec des régimes intermédiaires. Selon les deux classifications, les pays avec des taux de change flottants ont historiquement été ceux ayant le moins connu d’épisodes de crise.

Depuis que les marchés ont commencé à anticiper le « tapering » de la Fed à la mi-2013, la plupart des devises émergentes se sont dépréciées en valeur nominale et en valeur réelle. Cette dépréciation s’est faite soit de manière progressive avec des pertes minimales en matière de réserves de change (ce fut notamment le cas de pays avec des régimes flottants tels que l’Afrique du Sud, le Mexique ou la Colombie), soit de manière abrupte (comme par exemple pour des pays avec des régimes fixes impurs ou à flottement contrôlé tels que l’Argentine, le Kazakhstan et l’Ukraine).

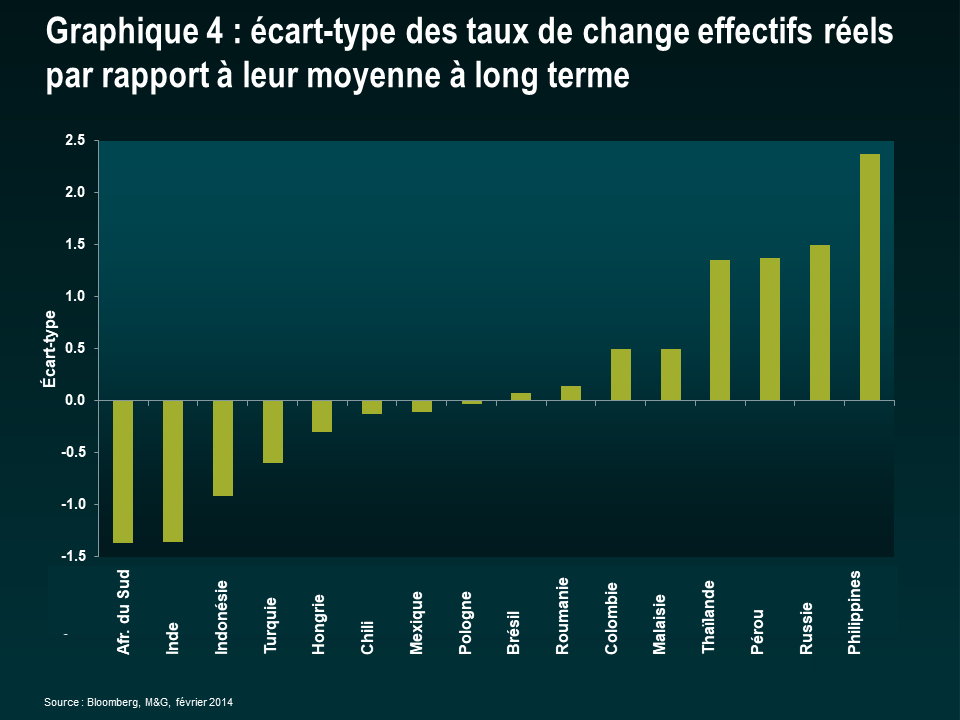

Une mesure simple de la sous-évaluation ou surévaluation fondamentale d’une devise est le taux de change effectif réel. Elle cherche à estimer la valeur d’une devise par rapport à un panier de devises sur la base des taux de change effectifs nominaux et de l’évolution des prix relatifs. La notion fondamentale est que d’importants écarts tendent à indiquer une sur ou sous-évaluation, toutes choses égales par ailleurs (c’est-à-dire, pas de changements fondamentaux tels que les termes de l’échange, les niveaux de productivité ou d’autres changements structurels dans une économie) (graphique 4).

Il est important de mentionner que la dépréciation d’une devise n’est pas nécessairement équivalente à une crise de change. Une dépréciation peut ne pas être négative pour un émetteur s’il n’existe pas, ou peu, de discordances de change aux bilans des secteurs publics ou privés, si le pays jouit d’une crédibilité à l’égard de son régime de ciblage de l’inflation et reste vigilant en ce qui concerne les anticipations inflationnistes, et si l’impact budgétaire n’est pas trop conséquent. Elle peut même être positive si le pays possède des secteurs susceptibles de pouvoir bénéficier du regain de compétitivité ou si l’impact sur ses comptes budgétaires est positif, comme par exemple dans le cas des exportateurs de pétrole. La récente dévaluation de 18 % du tenge kazakh en est un bon exemple. Malgré la dévaluation, les spreads du Kazakhstan ne se sont pas élargis. Nous sommes tout à fait disposés à investir dans la dette libellée en devise forte de tels pays, où dépréciation ne rime pas avec crise de change.

L’impact de change peut être significatif pour les investisseurs, d’où l’importance d’une allocation d’actifs et sélection des titres judicieuse. Par exemple, en Afrique du Sud, l’indice de référence représentatif de la dette en devise locale a reculé de 5,4 % entre les 15 septembre et 31 décembre 2013, tandis que celui de la dette en devise forte a progressé de 2,3 % (en dollar). La Banque centrale sud-africaine n’est pas intervenue durant la période et les réserves de change nettes du pays sont restées stables. Cette situation contraste nettement avec celle 10 ans auparavant lorsque les réserves de change nettes du pays étaient négatives en raison de son exposition vendeuse au dollar américain via la vente de contrats à terme.

Il est difficile de déterminer avec précision la juste valeur. Il existe différentes approches pour ce faire. Par exemple, le FMI fournit trois approches qui conduisent souvent à des résultats contradictoires. La méthodologie en question peut être consultée ici.

A l’inverse, les mesures en parité de pouvoir d’achat (PPA) sont quant à elles simples à construire. Toutefois, elles omettent de tenir compte de plusieurs éléments influant sur les valorisations telles que les changements structurels dans une économie, les termes de l’échange et la productivité. Néanmoins, elles peuvent généralement mettre en évidence d’importants écarts. Certains pays ont déjà été les témoins d’un rééquilibrage et d’une réduction du déficit de leurs balances courantes (par exemple, l’Inde, l’Indonésie), ce dont ont bénéficié leurs devises et leurs marchés obligataires en devise locale. D’autres devises apparaissent en théorie peu onéreuses (le rand sud-africain, la lire turque), mais cette situation ne s’est pas encore traduite par une diminution du déficit de leurs balances courantes. En termes de positionnement, nous privilégions les devises de pays présentant des déséquilibres minimes comme les pesos mexicain et philippin, ou les devises avec un niveau de portage élevé de pays ayant déjà commencé leur processus de rééquilibrage comme les roupies indonésienne et indienne.

1Crises and exchange rate regimes: Time to break down the bipolar view? Combes, Minea, Sow, octobre 2012

Retour vers le haut de la page

Hausse des taux d’intérêt

Plusieurs banques centrales de pays émergents, à l’instar de celles du Brésil, de l’Indonésie et de l’Afrique du Sud, ont été contraintes de resserrer leur politique monétaire de manière préventive afin d’ancrer les anticipations inflationnistes ou en réponse aux pressions exercées sur leurs devises, en particulier dans des pays tels que la Turquie où l’importance des déficits des balances courantes exige des taux d’intérêt plus élevés afin d’attirer les financements.

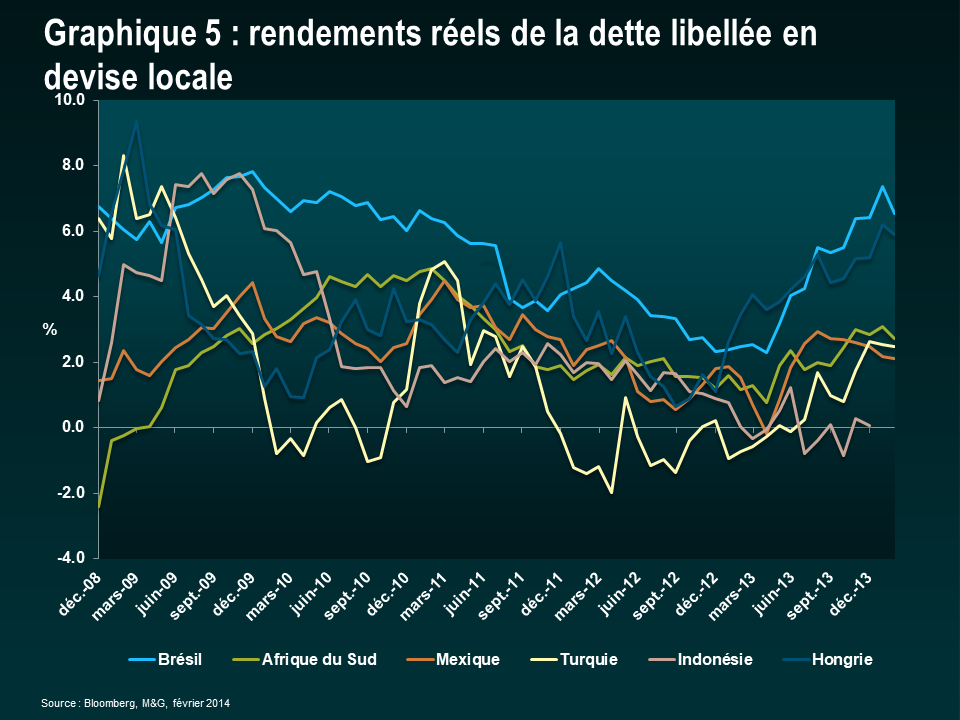

En moyenne, les taux d’intérêt nominaux et réels sont, respectivement, de l’ordre de 7 % et 3 %. Selon nous, tout comme les rendements des emprunts d’État américains, les rendements réels à moyen / long terme de la dette en devise locale se doivent encore d’augmenter, mais une partie de cet ajustement a déjà eu lieu (graphique 5).

La baisse des devises et la hausse des taux d’intérêt vont avoir tendance à aller de pair avec une croissance moins vigoureuse, surtout dans les pays non appelés à bénéficier d’une amélioration de leur compétitivité ou d’une augmentation de leurs exportations de produits autres que les matières premières. Le FMI a laissé inchangées ses prévisions de croissance pour les pays émergents dans son rapport de janvier (5,1 % en 2014 et 5,4 % en 2015), mais nous nous attendons à des révisions à la baisse dans son prochain rapport d’avril dans la mesure où certaines grandes puissances économiques (Russie, Chine) rencontrent de nouvelles difficultés. Une combinaison de taux d’intérêt plus élevés et de croissance moins élevée rendra nécessaire un ajustement budgétaire (potentiellement procyclique) dans les quelques pays devant stabiliser les dynamiques de leur dette.

Les flux de capitaux

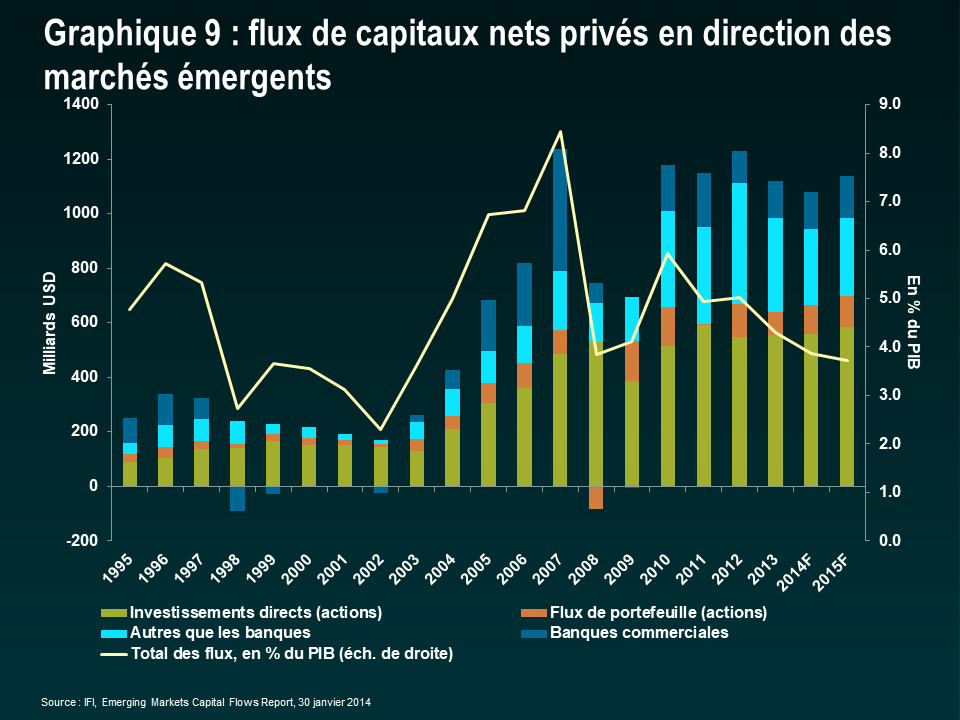

La Banque mondiale a récemment mis en garde contre une possible réduction substantielle des flux de capitaux en direction des marchés émergents dans le cadre d’un scénario caractérisé par une hausse de 2 % des taux d’intérêt à long terme dans les pays développés. Toutefois, sur la base des tendances récentes (les flux de capitaux diminuent déjà), son scénario central ne prévoit qu’une baisse minime des flux de capitaux par rapport à leurs niveaux actuels. C’est également ce que corroborent les prévisions de l’Institut de la finance internationale (IFI) qui tablent sur une réduction des flux en 2014 et un rebond en 2015 (graphique 9).

En ce qui concerne le marché obligataire, la plupart des pays sont parvenus à emprunter sur les marchés de capitaux internationaux depuis l’apparition des inquiétudes liées au « tapering » de la Fed et que les fonds dédiés aux marchés émergents ont commencé à être les témoins de décollectes continues. En fait, et après son ralentissement intervenu à la mi-2013, le rythme des émissions a désormais renoué avec ses tendances des années passées. Même si un coup d’arrêt soudain devait survenir, un facteur qui pourrait toutefois aider à lisser les flux de capitaux est la présence de prêteurs officiels tels que le FMI.

Certes il est probable que, pour des raisons idéologiques ou politiques, quelques rares pays refusent un programme financé, mais d’autres seraient disposés à l’accepter en dernier ressort. Les pays dotés d’un solide cadre politique ont accès à des facilités telles que la ligne de crédit modulable (LCM) ou la ligne de précaution et de liquidité (LPL) qui leur permettent d’emprunter au pied levé si besoin est. Actuellement, le FMI dispose de 415 milliards de dollars au titre de sa capacité d’engagement à terme (CET), la principale mesure de ses capacités de prêts, soit l’équivalent de 75 % des flux de portefeuille hors IDE (Investissements Directs a L’Etranger) qui sont estimés avoir pris la direction des marchés émergents en 2013.

Les pays qui ont besoin d’un ajustement, mais qui n’offrent pas de réponses ou qui offrent des réponses qui laissent à désirer, sous-performeront et seront particulièrement vulnérables si un scénario d’arrêt soudain devait se concrétiser. Parmi les réponses laissant à désirer figurent notamment un tour de vis budgétaire ou monétaire insuffisant (s’il est nécessaire), des restrictions imposées sur les sorties de capitaux, des régimes de change multiples, des contrôles sur les prix, un épuisement des réserves de change et / ou le maintien de taux de change surévalués. Les pays envers lesquels nous nous montrons inquiets à cet égard incluent le Venezuela, le Ghana, la Mongolie et le Nigeria, ainsi que quelques pays des Caraïbes et d’Afrique subsaharienne.

Retour vers le haut de la page

Ajustements budgétaires

L’une des composantes les plus difficiles du rééquilibrage sera l’ajustement budgétaire pour les pays qui accusent d’importants déficits budgétaires ou qui se doivent de resserrer encore un peu plus leur politique monétaire afin d’ancrer les anticipations inflationnistes ou les dynamiques de leur dette. Le Brésil, l’Argentine, le Venezuela, la Serbie, l’Ukraine et le Ghana en sont de bons exemples. Il s’agit là probablement de l’une des dernières étapes de l’ajustement dans la mesure où elle implique des coûts politiques et où les gouvernements se montrent peu enclins à s’y attaquer. Au nombre des exemples de ces coûts figurent notamment les pressions exercées par les marchés (élargissement des spreads et accès réduit aux marchés de capitaux) et les agences de notation (via la dégradation de la notation de crédit), et / ou par des critères de performance ou des mesures préalables exigés par un programme du FMI, si le pays en fait l’objet. Les pressions s’accroissent normalement dans cet ordre. Compte tenu du fait que les gouvernements manquent de marge de manœuvre pour procéder à des ajustements budgétaires ambitieux avant la tenue d’élections, et des nombreuses élections prévues cette année, cet ajustement sera différé.

Retour vers le haut de la page

Elargissement des spreads

Selon nous, la qualité de crédit des obligations des marchés émergents a atteint son point culminant dans la mesure où certains des facteurs qui avaient contribué à son amélioration (l’accumulation des réserves de change et le caractère accommodant des conditions monétaires aux niveaux mondial et nationaux) se sont détériorés au cours des derniers mois. Par exemple, parmi les obstacles auxquels sont confrontés les pays émergents figurent notamment une tendance baissière des taux de croissance dans des pays stratégiques tels que la Chine et une détérioration des termes de l’échange dont jouissent actuellement de nombreuses économies émergentes. Toutefois, l’élargissement des spreads de la dette souveraine en devise forte en valeur absolue intègre déjà une dégradation d’un cran en moyenne.

Pour ces raisons, nous prévoyons des dégradations au Brésil, aux Bahamas, aux Bermudes, à Bahreïn et en Mongolie, et des relèvements aux Philippines, en Colombie, au Paraguay et en Angola.

En valeur relative, les obligations des marchés émergents ont sous-performé la dette à haut rendement, la dette « investment grade » et la dette souveraine des pays périphériques européens. Le marché a donc déjà intégré une certaine dégradation de la qualité de crédit (graphique 6).

Retour vers le haut de la page

Rééquilibrer la Chine

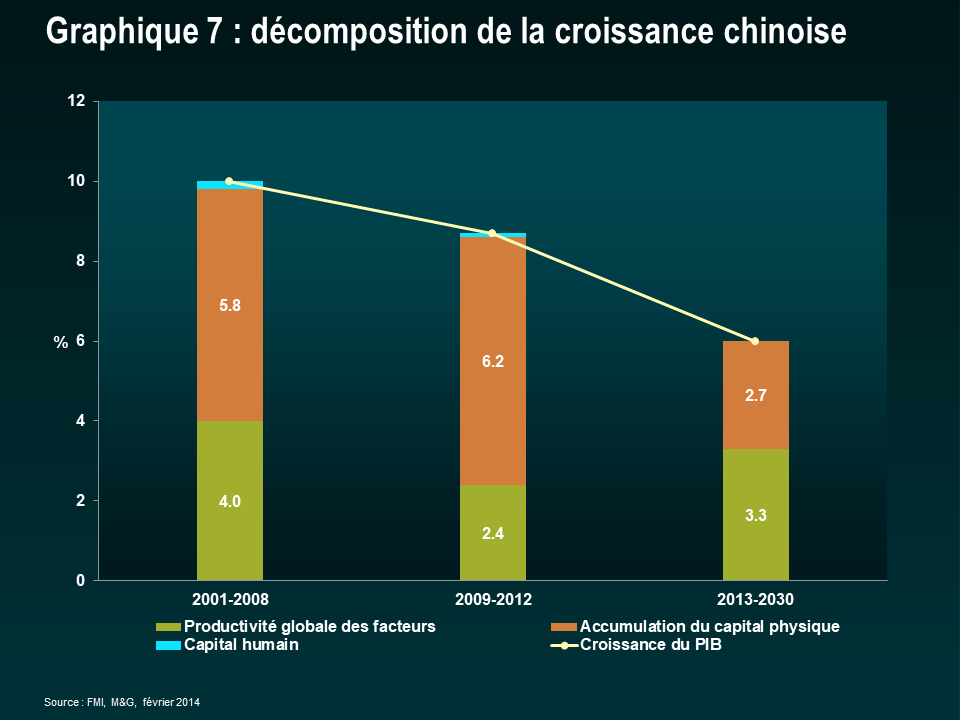

La Chine représente le rééquilibrage le plus critique compte tenu de la taille de son économie et de son impact sur les marchés internationaux. Selon nous, un ralentissement structurel du rythme de la croissance est inévitable ; la grande question toutefois est celle de savoir s’il se produira de manière ordonnée ou non.

Si nous pensons que les autorités ont pleinement conscience des difficultés, elles font néanmoins face à des choix politiques délicats :

- permettre à la croissance de l’investissement de ralentir progressivement, mais tout en évitant un effondrement de l’économie ou de secteurs tels que le marché immobilier

- guider le secteur financier vers une plus grande flexibilité au niveau du taux de change et des taux d’intérêt

- ralentir le rythme de la croissance du crédit

- permettre aux forces du marché de déterminer le risque de crédit et réduire l’aléa moral

- lutter contre la corruption et les groupes d’intérêts dans les entreprises publiques

- accroître la transparence des opérations de financement des entités de la finance de l’ombre et des gouvernements locaux

- réduire les inégalités de revenu et maîtriser les tensions sociales à mesure que l’économie ralentit

Pékin commence à s’atteler à certaines de ces tâches difficiles (une certaine flexibilité de la devise et des taux d’intérêt, un nombre croissant d’exceptions à la politique de l’enfant unique en raison de l’aggravation de la démographie), mais il reste encore clairement beaucoup à faire.

Au nombre des facteurs de soutien figurent notamment la position extérieure nette extrêmement positive de la Chine et le niveau élevé du taux d’épargne national. Selon nous, les marchés sont trop polarisés sur le rythme de la croissance en Chine. Nous préfèrerions une croissance moindre mais de meilleure qualité et plus pérenne, plutôt que des chiffres mis en exergue (graphique 7).

Nous restons vigilants en ce qui concerne de possibles répercussions négatives de la Chine sur les marchés émergents et gérons ces risques en sélectionnant prudemment notre exposition directe à la Chine, ainsi que notre exposition non chinoise aux pays et devises susceptibles d’être affectés par une baisse des prix des matières premières (en particulier des métaux industriels). Concernant ce dernier point, il s’agit notamment des pays accusant d’importants déficits de leurs balances des opérations courantes et / ou budgétaires qui seraient mis à rude épreuve par une dégradation substantielle des termes de l’échange (par exemple, la Mongolie, la Zambie et le peso chilien).

Le risque politique

Outre les risques économiques, les risques politiques et monétaires dans les pays émergents détermineront l’orientation des prix des actifs dans de nombreux pays. Des élections vont se tenir dans 15 pays clés (tableau 8), notamment en Inde, en Indonésie, en Turquie, en Afrique du Sud, au Brésil et en Ukraine. Le mécontentement populaire et la confrontation politique au Venezuela et en Thaïlande sont également à suivre de près. Le risque politique est un élément très subjectif. Même s’il existe de très nombreux indices qui classent les pays sur la base de leur institutions, de la corruption, de la sécurité, du respect du droit…, évaluer combien ces éléments pèsent en termes de spreads ou de valorisation des devises n’est jamais une tâche aisée. Les anticipations de changements à venir sur le front politique ou monétaire se traduisent souvent par une augmentation de la demande d’actifs sûrs et de sorties de capitaux, tant de la part des investisseurs nationaux qu’étrangers. Il prend généralement tout d’abord la forme d’une dépréciation de la devise, mais peut également avoir des répercussions sur les spreads des pays où la devise est plus étroitement contrôlée ou lorsqu’elle s’accompagne d’une diminution des réserves de change. Les pays dotés d’institutions plus robustes et où la probabilité d’un changement politique est faible (comme le Chili) sont les témoins de peu ou pas de volatilité, tandis que pour d’autres (comme l’Ukraine), les perspectives entourant la politique économique et les alliances futures seront radicalement modifiées. Nous entrevoyons des risques haussiers (trop de risque politique intégré dans les cours) en Indonésie, des risques équilibrés en Inde, au Brésil et en Afrique du Sud, et des risques baissiers en Ukraine.

Retour vers le haut de la page

Les opportunités

L’ajustement en cours des pays émergents en vue d’un environnement marqué par des taux d’intérêt plus élevés et des flux de capitaux moins abondants offre des opportunités d’investissement au sein de la classe d’actifs. Les valorisations, tant en valeur absolue que relative, se sont améliorées dans les trois domaines (devises, taux locaux et spreads). Toutefois, l’allocation d’actifs entre les obligations souveraines (en devise forte et en devise locale) et d’entreprises, ainsi qu’une judicieuse sélection des pays et des titres, demeurent essentielles.

Nous marquons une préférence pour les États à même de résister à la diminution des flux de capitaux et qui présentent des niveaux d’endettement raisonnables, des réserves de change stables et / ou des secteurs bancaires solides. Parmi les pays plus vulnérables, nous pouvons favoriser ceux qui ont commencé à prendre des mesures monétaires et budgétaires dans la bonne direction. Nous préférons également les entités quasi-souveraines / les sociétés qui tirent avantage d’une dépréciation de la devise comme les exportateurs ou celles exposées aux pays que nous jugeons résistants. Nous avons de manière sélective pris une partie de nos bénéfices sur certaines positions longues sur le dollar américain dans des pays avec un niveau de portage élevé où le rééquilibrage est déjà en cours.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes