Afin de fêter dignement Halloween, nous vous présentons quelques-uns des graphiques financiers les plus anxiogènes

Les marchés financiers ont été remarquablement résistants au cours de l’année 2017. Bien sûr, l’environnement géopolitique a été émaillé de quelques journées alarmantes qui ont entraîné des ventes massives. Mais dans l’ensemble, la volatilité a été faible et la plupart des classes d’actifs ont généré de solides performances. Cela dit, n’importe quel fan de films d’horreur vous expliquera que les moments les plus angoissants de ce genre cinématographique ont lieu quand les choses semblent relativement calmes. Dans cet esprit, voici quelques graphiques qui mettent en lumière un certain nombre de menaces qui pointent sous la surface de l’économie mondiale.

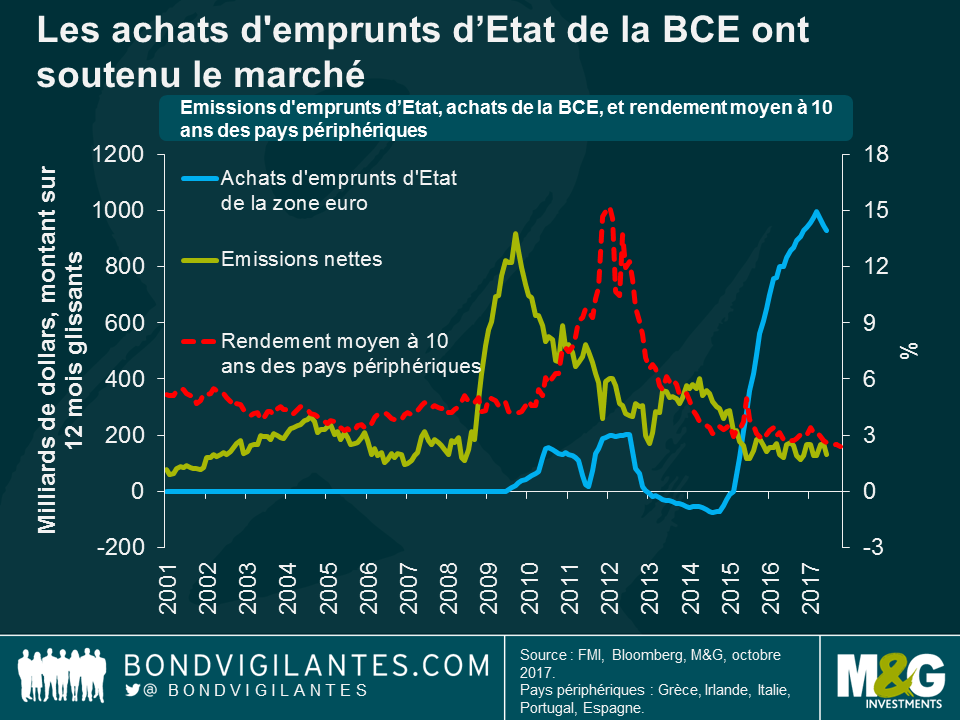

- L’assouplissement quantitatif de la BCE a soutenu les marchés d’emprunts d’Etat

La vigueur de l’économie européenne et les signes d’amélioration du marché de l’emploi dans l’ensemble de la zone euro ont constitué la bonne surprise de l’année 2017. Il est indéniable que la BCE, via son programme d’assouplissement quantitatif (« QE »), a joué un rôle majeur dans l’embellie économique constatée jusque-là. De nombreux observateurs font valoir que la forte détente des rendements obligataires des pays périphériques est un signe que la crise de la dette souveraine en zone euro est bel et bien révolue. La question est de savoir si la baisse des rendements signifie une plus grande confiance dans la capacité des pays de la zone euro à rembourser leur dette, ou si elle résulte seulement des achats d’actifs auxquels la BCE a procédé depuis le début du programme de QE. Le graphique ci-dessus, publié dans le dernier Rapport sur la Stabilité Financière Mondiale du FMI, montre que les achats officiels de dettes de la zone euro ont éclipsé les émissions nettes depuis mai 2015. En effet, les achats de la BCE au titre du QE représentent actuellement 7 fois le montant des émissions nettes. Dans ce contexte, doit-on s’étonner que les rendements aient baissé, et que va-t-il se passer quand la BCE va essayer de fermer le robinet ?

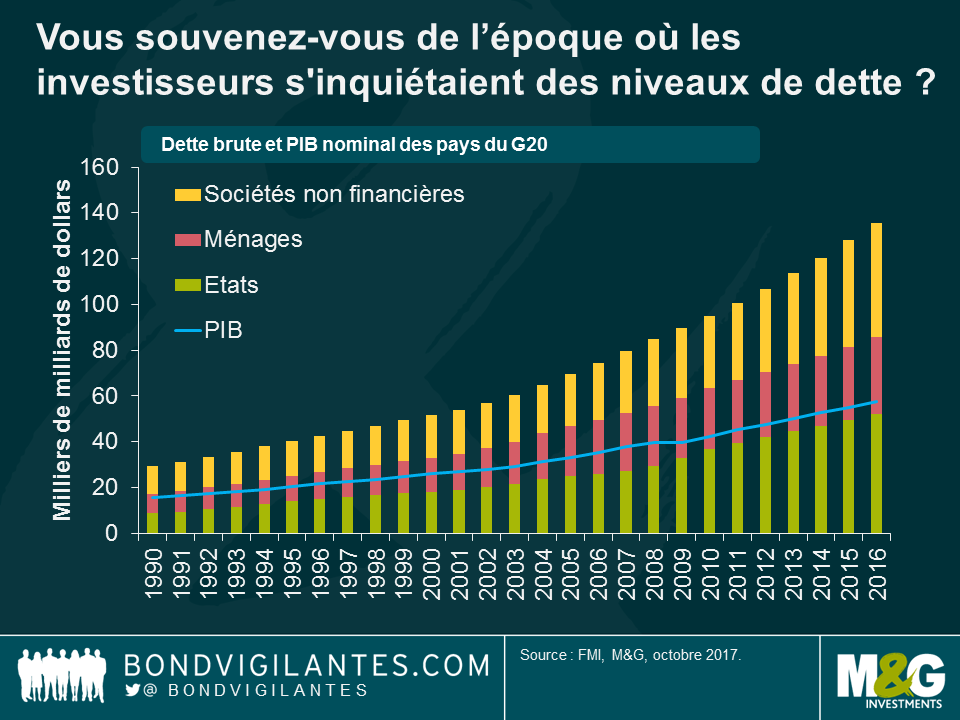

- La dette est un animal qui ne peut pas être apprivoisé

Dans les économies avancées du G20, le rapport dette/PIB a augmenté régulièrement au cours de la dernière décennie et s’élève désormais à plus de 260 % du PIB, soit 135 000 milliards de dollars : 135 000 000 000 000 USD… C’est en effet énorme. Même si cette dette représente un actif inscrit sur un autre bilan, il est indéniable que les gouvernements, les entreprises, et les ménages n’ont jamais autant vécu au-dessus de leurs moyens. C’est pour cette raison que les taux d’intérêt des économies avancées sont aussi bas, et qu’ils ont peu de chances de revenir aux niveaux observés avant la crise financière de 2008. Pour vous, investisseurs, cela signifie que vous allez devoir prendre davantage de risques pour obtenir des performances positives après inflation.

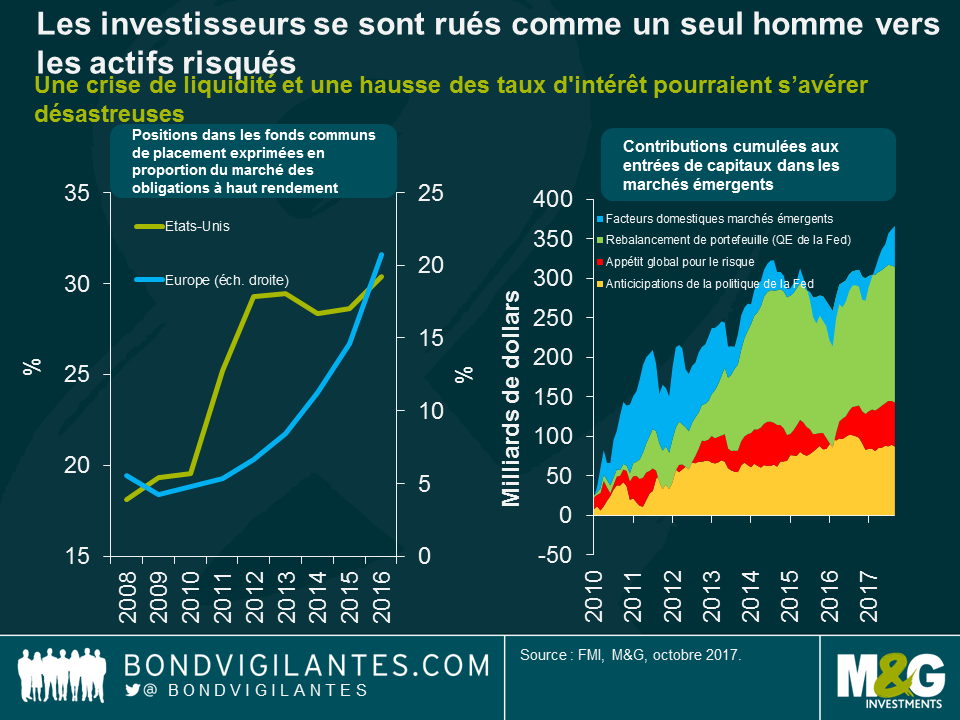

- Les investisseurs se sont rués comme un seul homme sur les actifs risqués

La politique accommodante de la banque centrale a encouragé les investisseurs à détenir des actifs de plus en plus risqués. Même si on peut appeler ce phénomène un « rebalancement de portefeuille », et bien que les banques centrales considèrent que cela va les aider à relancer l’inflation, cette tendance peut aussi présenter un risque important pour le système financier mondial. Aux Etats-Unis et en Europe, les encours des fonds investis sur les marchés « high yield » ont considérablement progressé. Du côté des marchés émergents, des politiques monétaires accommodantes de grande ampleur ont encouragé une partie importante des capitaux à s’investir dans les économies émergentes. Les estimations du FMI indiquent qu’environ 260 milliards de dollars d’investissement depuis 2010 peuvent être attribués au programme d’assouplissement quantitatif de la Fed.

Un regain d’aversion au risque ou une forme de choc externe (comme l’effondrement du prix du pétrole en 2014) poseraient un sérieux problème pour la performance des investissements dans les classes d’actifs risquées telles que les marchés émergents et les obligations à haut rendement. Si les investisseurs cherchaient à sortir de ces marchés, cela pourrait déclencher des ventes d’actifs risqués moins liquides détenus dans des fonds, ce qui entraînerait des baisses de cours significatives. Le rythme très progressif de la normalisation des politiques monétaires pourrait être en train d’aggraver ces risques, le maintien d’une faible volatilité et de rendements bas encourageant les investisseurs à augmenter l’exposition au risque de crédit, la duration et l’effet de levier financier.

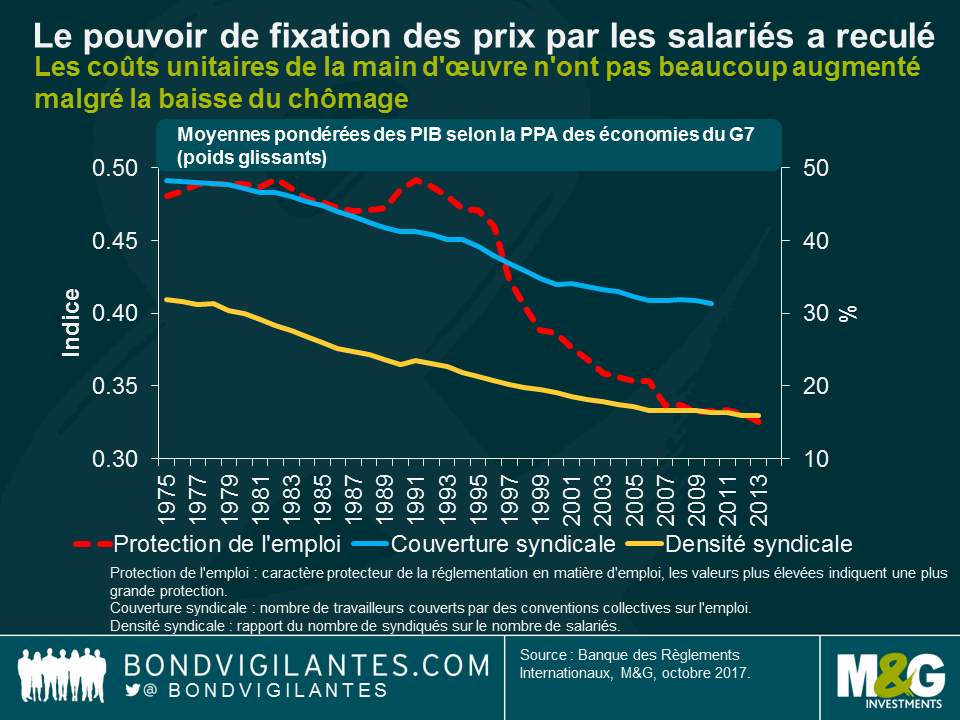

- Malgré de faibles taux de chômage, les salaires n’augmentent pas sensiblement et la productivité reste basse

Une médiocre croissance des salaires, malgré de faibles taux de chômage, est un signe de la baisse du pouvoir des travailleurs à fixer les prix comme facteur de production. C’est un problème, car les marchés du travail ont toujours été considérés comme essentiel pour l’inflation, la hausse des salaires conduisant généralement à une augmentation des coûts de production, ce qui à son tour entraîne une hausse de l’inflation. Pour la première fois, les banquiers centraux comme Mario Draghi et Haruhiko Kuroda ont appelé les syndicats à intensifier leurs exigences salariales, Draghi indiquant que les salaires étaient le « principal moteur de l’inflation ».

Plus les travailleurs sont en mesure d’augmenter leur pouvoir de fixation des prix, plus les revendications salariales ont des chances d’être acceptées par les entreprises. Malheureusement pour les salariés à revenus faibles et moyens des économies du G7, le pouvoir de fixation des prix a chuté depuis le début des années 1990. Le déclin des taux de densité et de couverture syndicales, combiné à une baisse de la protection de l’emploi, ont fragilisé la capacité des salariés à négocier des hausses de salaires. À moins que les employés commencent à exiger de meilleures rémunérations, il est probable qu’ils continuent de subir une baisse des salaires réels. Cela a été le cas au Royaume-Uni : les coûts unitaires de main-d’œuvre et l’inflation ont respectivement progressé de 16 % et 25 % depuis 2008.

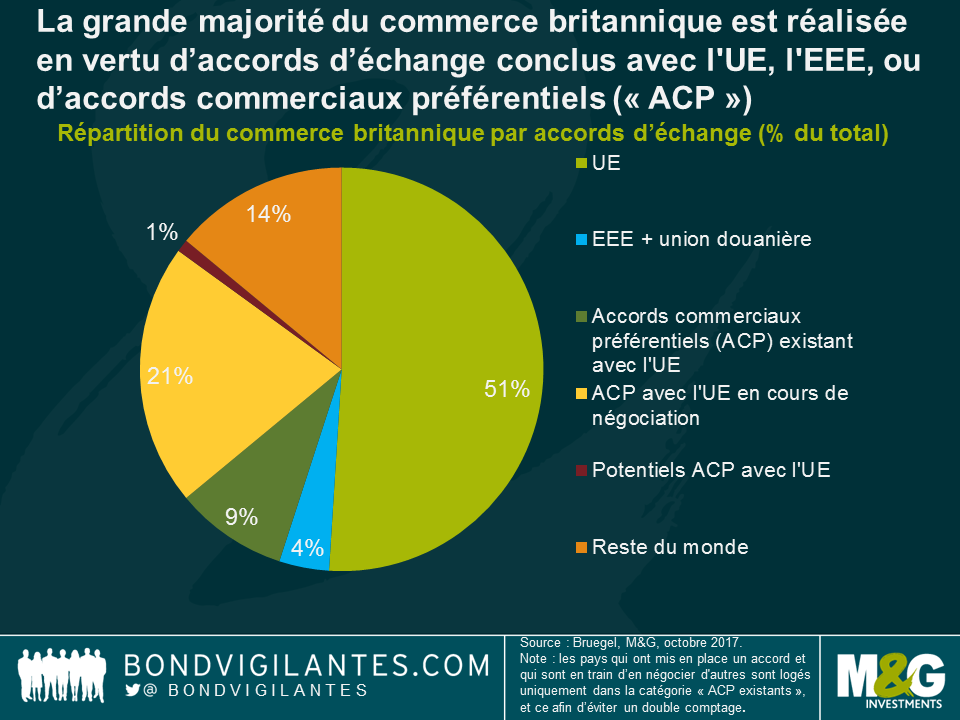

- Vous avez bien sûr droit à un graphique sur le Brexit

Si l’on en croit les articles quotidiens de la presse britannique, les négociations entre le Royaume-Uni et l’Europe n’ont pas l’air d’avancer. Pour mettre en évidence l’ampleur du défi auquel le Royaume-Uni est confronté, ce graphique présente la part des différents types d’accords d’échange dans le commerce britannique total. Selon Bruegel, environ 51 % des échanges britanniques sont aujourd’hui réalisés avec l’UE, 4 % avec des pays qui sont dans l’EEE ou qui ont noué un accord d’union douanière, et 9 % en vertu d’accords commerciaux préférentiels avec l’UE (« ACP »). 21 % des échanges sont réalisés avec des pays qui sont en train de négocier un ACP.

En mars 2019, à moins qu’une forme d’accord soit trouvée, le Royaume-Uni devra renégocier des accords d’échange avec la plupart de ses partenaires commerciaux. Cela représenterait un défi majeur car les accords d’échange complexes ne sont pas faciles à négocier et prennent souvent des années avant d’être signés. Si le Royaume-Uni se retrouve en dehors du marché unique et de l’union douanière de l’UE, des barrières commerciales tant tarifaires que non tarifaires (telles que des quotas, des embargos, ou des taxes) sont susceptibles d’être mises en place avec ses principaux partenaires commerciaux européens. Certains secteurs et certaines entreprises pourraient être confrontés à un accès beaucoup plus restreint au marché européen, ce qui constituerait un frein considérable à la croissance à court terme de l’économie britannique.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes