Attenti al crollo del fiorino ungherese

di Tolani Benson (Analista titoli sovrani e finanziari, Team analisi creditizia M&G)

L’Ungheria deve far fronte a un pesante debito pubblico, che secondo l’FMI a fine 2012 si aggirava sui €75 miliardi, una cifra pari a ben il 74% del PIL. Il debito in valuta locale rappresenta una buona percentuale degli indici delle piazze emergenti e un non trascurabile 4,6% del diffusissimo JPMorgan GBI-EM Global Diversified. Ecco perché un deprezzamento dei titoli di Stato ungheresi e/o del fiorino significherebbe un calo dell’indice.

Non investite nei mercati emergenti? Una cospicua parte del debito sovrano ungherese è di proprietà delle banche nazionali, a loro volta partecipate da istituti di credito dell’Europa occidentale di cui avrete sicuramente sentito parlare. A fine 2011, tre delle maggiori banche in mani estere detenevano partecipazioni nei titoli di Stato ungheresi pari al 10-25% del patrimonio di qualità primaria delle case madri (i dati per il 2012 non sono ancora disponibili). Fin dal 2008 tutte e tre le banche hanno ricevuto aiuti finanziari dai rispettivi governi: per loro, quindi, una svalutazione dei titoli di Stato ungheresi non sarebbe proprio una cosa da niente. Oggi, più che con i fondi pubblici, la ricapitalizzazione delle banche dell’eurozona avviene con il coinvolgimento dei creditori senior e subordinati non garantiti e dei correntisti non assicurati, come si è visto questa settimana nella débâcle di Cipro.

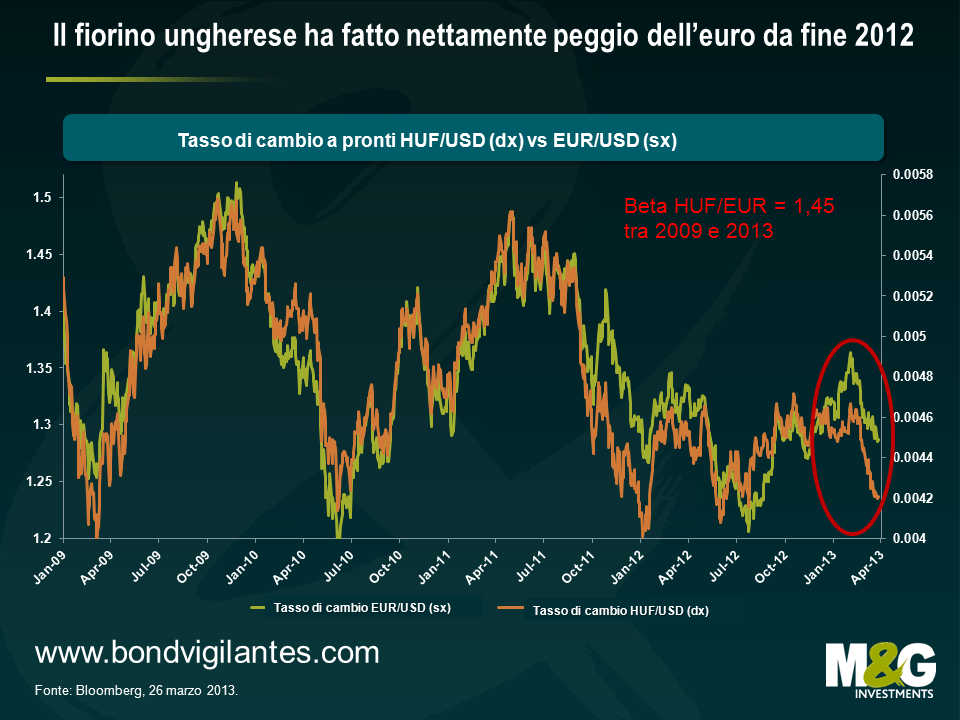

Allora cosa sta succedendo in Ungheria? La valuta nazionale, il fiorino, è sempre stata una versione dell’euro ad alto beta (vedi grafico), ma da metà ottobre ha registrato un crollo del 10% contro la moneta unica. Lo scorso venerdì la divisa ha raggiunto il livello più basso in 52 settimane dopo l’annuncio di S&P di una possibile revisione al ribasso del rating, attualmente BB.

Qualcuno sostiene che, per una nazione fortemente indebitata e con un’economia stagnante come l’Ungheria, una svalutazione monetaria potrebbe sortire effetti positivi: il Paese diventerebbe più competitivo, l’economia si rimetterebbe in moto, le entrate dello Stato aumenterebbero e si ridurrebbero sia il disavanzo che il debito pubblico. Fantastico.

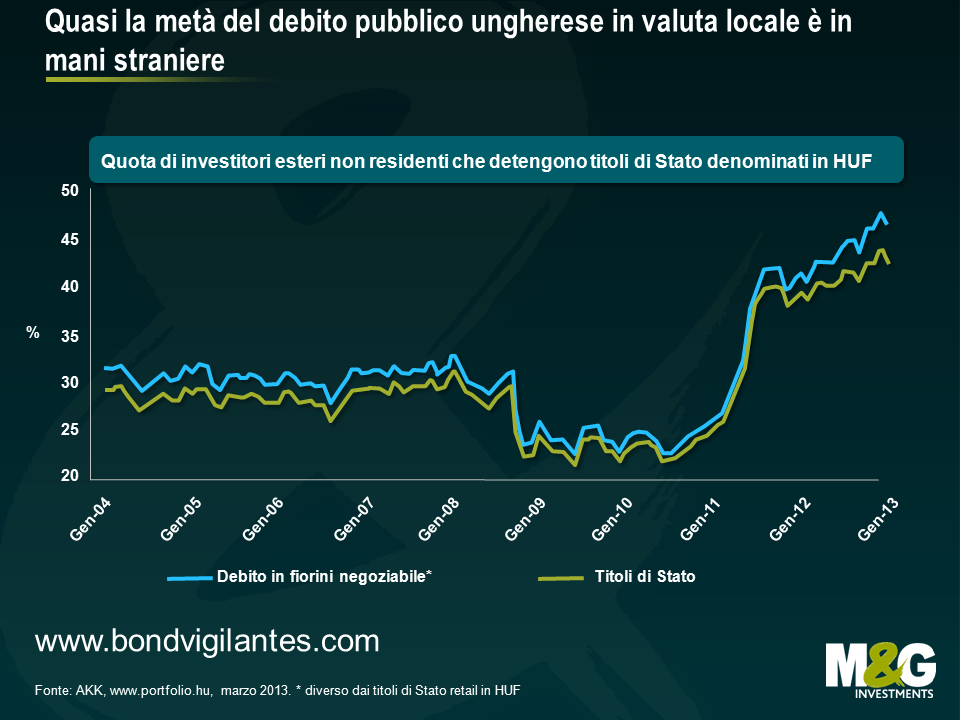

Magari fosse così semplice. La debolezza del fiorino è un problema serio per l’Ungheria. La quantità di obbligazioni in valuta estera è enorme e coinvolge il settore pubblico, le aziende e i contribuenti. Più la moneta si svaluta, più sarà oneroso per imprese ed enti pubblici far fronte al rimborso del debito. Quasi la metà del debito pubblico in valuta locale è detenuta da investitori esteri (vedi grafico), il che rende i bond molto vulnerabili a un crollo del fiorino. Un’uscita di scena degli investitori esteri comporterebbe un aumento esponenziale degli interessi passivi e notevoli difficoltà di rifinanziamento per il Paese. Secondo la BCE, il debito estero lordo dell’Ungheria (ossia le passività nei confronti di creditori esteri, compreso il debito interno in mano agli stranieri) è pari a quasi il 130% del PIL. Nel loro paper “Growth in a time of debt”, gli economisti Reinhart e Rogoff spiegano che il tasso di crescita si riduce sostanzialmente quando il debito estero supera il 60% del prodotto interno lordo e si dimezza addirittura in caso di una quota superiore al 90%. In “Debt intolerance”, uno studio pubblicato nel 2003 in collaborazione con Miguel Stevanso, gli stessi economisti mostrano che se il rapporto debito estero/PNL dei mercati emergenti è di oltre il 30-35%, il rischio di default aumenta notevolmente. L’Ungheria ha ampiamente oltrepassato tali soglie e ciò rappresenta un vero e proprio campanello di allarme.

La debolezza del fiorino ha favorito la bilancia commerciale ungherese, ma questo non è abbastanza. Pur registrando un avanzo commerciale di €6,8 miliardi nel 2012, il Paese ha evidenziato una contrazione del PIL dell’1,5%. Il tasso di disoccupazione continua a crescere e in gennaio ha toccato l’11,2%. Le aziende sono state soffocate dalla stretta creditizia provocata dal governo, che ha tentato di ridurre il debito in valuta estera sulle spalle dei cittadini tramite la svalutazione di ingenti volumi di debito privato, spostando le perdite sulle banche e limitando la loro capacità di concedere prestiti. Ed è proprio qui, nella politica del governo, la radice di molte delle difficoltà che affliggono il Paese.

Dall’insediamento nel 2010, l’esecutivo ha messo in atto una sfilza di politiche controverse e controproducenti, apportando innumerevoli emendamenti alla costituzione. Una condotta invisa agli investitori, che ha determinato una svalutazione del fiorino. L’economia ungherese è troppo volatile per attrarre investimenti esteri – la chiave della crescita – a causa di un contesto normativo in continua evoluzione, una tassazione eccessiva e una possibile nazionalizzazione delle imprese private. La politica economica, alquanto discutibile, più che alle necessarie riforme strutturali si affida a misure straordinarie, come l’espropriazione del patrimonio dei fondi pensione privati e la sua iscrizione nel bilancio pubblico. Dopo la richiesta di un prestito nel 2011, il governo si è mostrato aggressivo nei confronti dell’FMI e vari ministeri hanno smentito la necessità di aiuti. Il governo ha orchestrato una propaganda anti-FMI sui media, dipingendolo come una minaccia alla sovranità nazionale. Non sorprende dunque che la possibilità di un accordo con il Fondo sia ormai sfumata.

Ancor più sconcertanti della gestione economica sono gli attacchi alle principali istituzioni pubbliche. Il governo ha di fatto azzerato l’autonomia della banca centrale, assumendo il controllo delle nomine, licenziando i membri indipendenti ed eleggendo a Governatore l’ex Ministro dell’economia al posto dell’intransigente András Simor, che aveva resistito ai ripetuti tentativi di influenzare la politica monetaria. La notizia più allarmante riguarda la Corte Costituzionale, impossibilitata a svolgere le proprie funzioni essenziali in quanto non ha più il potere di annullare leggi giudicate incostituzionali, ma deve limitarsi a sollevare eccezioni di natura procedurale. In base a tali modifiche, le sentenze già emesse dalla Corte Costituzionale possono essere annullate, vanificando gli sforzi compiuti in passato a tutela dei cittadini ungheresi.

L’adozione di tali misure da parte di uno Stato membro dell’UE non è passata inosservata, ma ad oggi non è stata sanzionata. L’Ungheria è come l’alunno indisciplinato richiamato dal preside ogni giorno, solo che qui il preside è la Comunità Europea e questo comportamento è assai più sconcertante di un’innocente marachella tra i banchi di scuola. Se il fiorino continuerà a scendere, sarà la popolazione a subire gli effetti di un’economia stagnante, della stretta creditizia, e anche di una lenta deriva dei diritti umani. Gli Ungheresi, inoltre, dovranno inevitabilmente affrontare un lungo e doloroso periodo di austerità nel momento in cui l’FMI sarà costretto a rimediare ad anni di terribili decisioni politiche che hanno messo in ginocchio il Paese. Se l’intervento dell’FMI richiederà la ristrutturazione del debito sovrano, a soffrire saranno anche i detentori di bond dei mercati emergenti e i creditori di alcune grandi banche dell’Europa occidentale.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes