Qualche parola in meno e qualche azione in più. Quando la BoE parla, i gilt arretrano e la sterlina avanza

“Ora, si è dato molto peso ai movimenti al rialzo sul mercato dei tassi d’interesse dopo il nostro annuncio delle indicazioni prospettiche e vorrei esprimere il mio punto di vista. Abbiamo visto un movimento generalizzato verso l’alto dei rendimenti sulle obbligazioni a lungo termine in tutte le economie avanzate, incluso il Regno Unito, durante il mese scorso. Il fattore comune principale è l’ipotesi che la Federal Reserve statunitense rallenterà presto il ritmo degli acquisti di titoli (e)… le obbligazioni sovrane liquide delle maggiori economie mondiali sono sostanzialmente intercambiabili fra loro”.

Il governatore della Banca d’Inghilterra, Mark Carney, nel discorso tenuto a Nottingham il 28 agosto in cui ha citato Jake Bugg.

In altre parole, secondo Mark Carney, sono state le vendite di Treasury a far scattare le vendite sui gilt. Personalmente non condivido la sua lettura e anzi, credo che parte della responsabilità sia imputabile alla Banca d’Inghilterra. Se osserviamo cosa è successo all’indomani delle quattro occasioni in cui Carney ha citato, per iscritto o a voce, le indicazioni prospettiche (il Rapporto sull’inflazione di agosto, l’intervento di Nottingham, la riunione del Comitato di politica monetaria della BoE e il Treasury Select Committee), notiamo che in tutti i casi la sterlina ha compiuto un deciso balzo in avanti e i gilt hanno sottoperformato.

Nel complesso, finora quindi il risultato delle indicazioni prospettiche è stato una contrazione della politica monetaria britannica che, secondo le parole pronunciate la scorsa settimana dal governatore Carney, è diventata più “efficace” grazie alle suddette indicazioni. Magari è vero, ma solo per chi crede che l’economia britannica si stia surriscaldando, e non sembra questa la posizione del governatore né dei componenti del Comitato di politica monetaria.

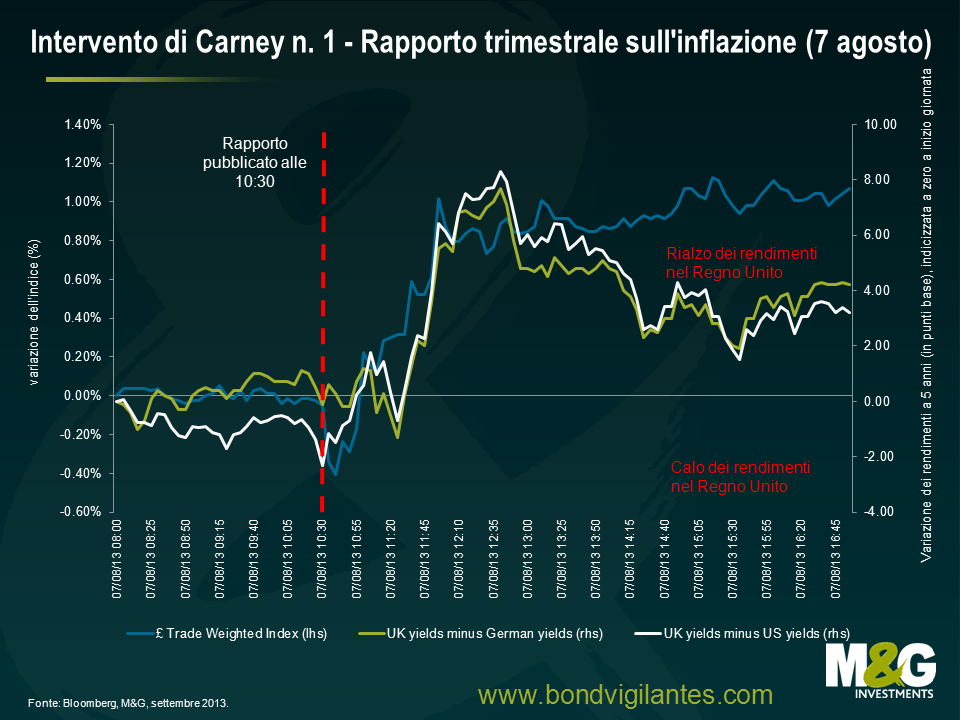

7 agosto: viene pubblicato il Rapporto sull’inflazione.

Il Rapporto sull’inflazione di agosto contiene le indicazioni prospettiche commissionate dal Ministro delle Finanze nella legge di bilancio. Afferma che i tassi non supereranno lo 0,5% fino a quando la disoccupazione non scenderà al 7% e che il programma di acquisto di asset non sarà ridotto. Ma contiene anche tre “fattori di innesco” killer: le indicazioni prospettiche si potranno ignorare se le previsioni di inflazione della Banca dovessero aumentare al 2,5%, se le aspettative di inflazione del mercato o dei consumatori dovessero disancorarsi, oppure se emergessero rischi per la stabilità finanziaria imputabili al basso livello dei tassi. Il mercato ha focalizzato l’attenzione su questi fattori, piuttosto che sulla promessa legata alla disoccupazione. La sterlina ha recuperato terreno e i gilt hanno sottoperformato sia i Treasury statunitensi che i bund tedeschi.

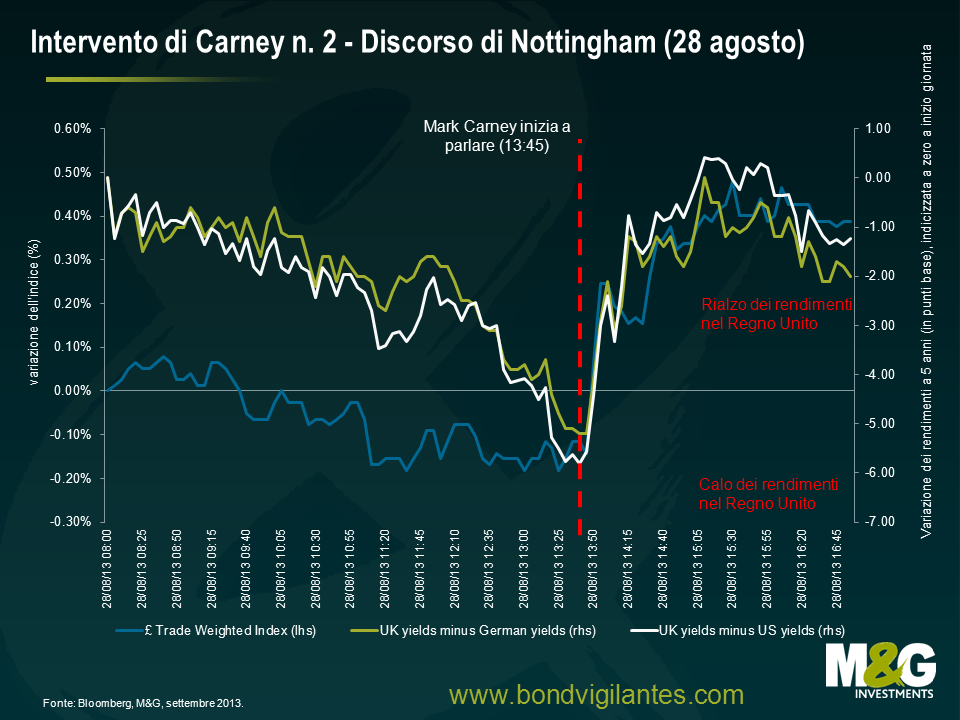

28 agosto: il discorso di Nottingham.

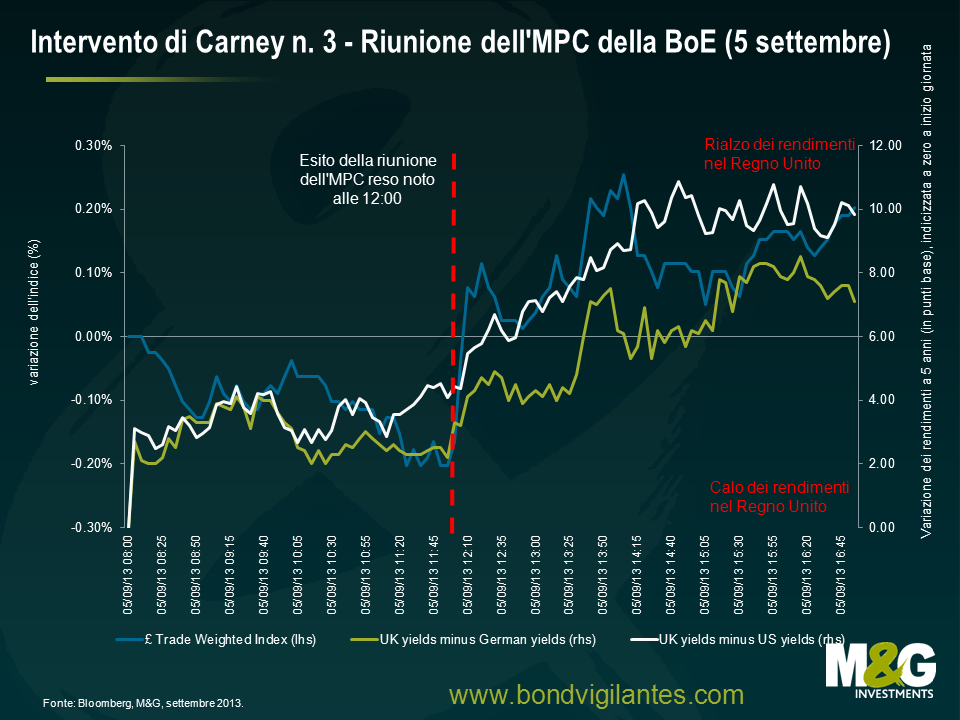

Nessuna menzione dei famigerati “fattori di innesco” in questo discorso, in cui si è tentato di adottare un tono più pacato. Ma c’è stata una replica dell’andamento sia da parte della valuta (rialzo) che del mercato dei gilt (sottoperformance). Queste stesse tendenze risultano esacerbate anche quando il Comitato di politica monetaria (MPC) della Banca d’Inghilterra diffonde l’annuncio di “nessuna modifica” su tassi e allentamento quantitativo il 5 settembre, senza alcun tentativo di ribadire l’impegno formulato nelle indicazioni prospettiche.

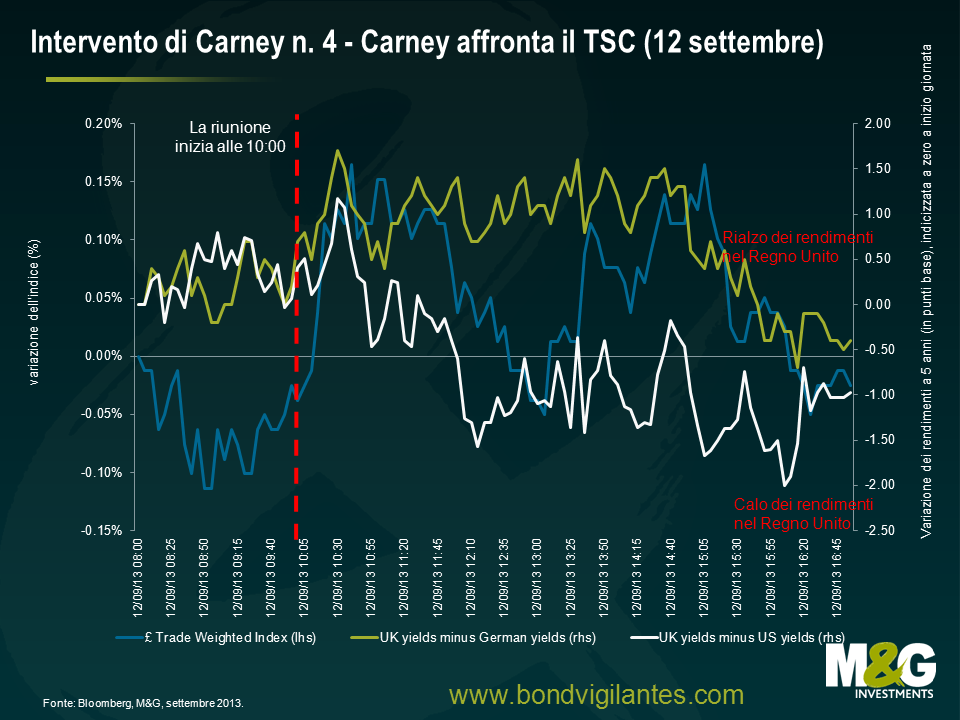

12 settembre: il governatore e i membri dell’MPC compaiono di fronte al Treasury Select Committee.

L’impatto è meno evidente questa volta: c’è stata una reazione iniziale della sterlina e, in misura minore, dei differenziali dei gilt, ma il fenomeno ha avuto vita breve.

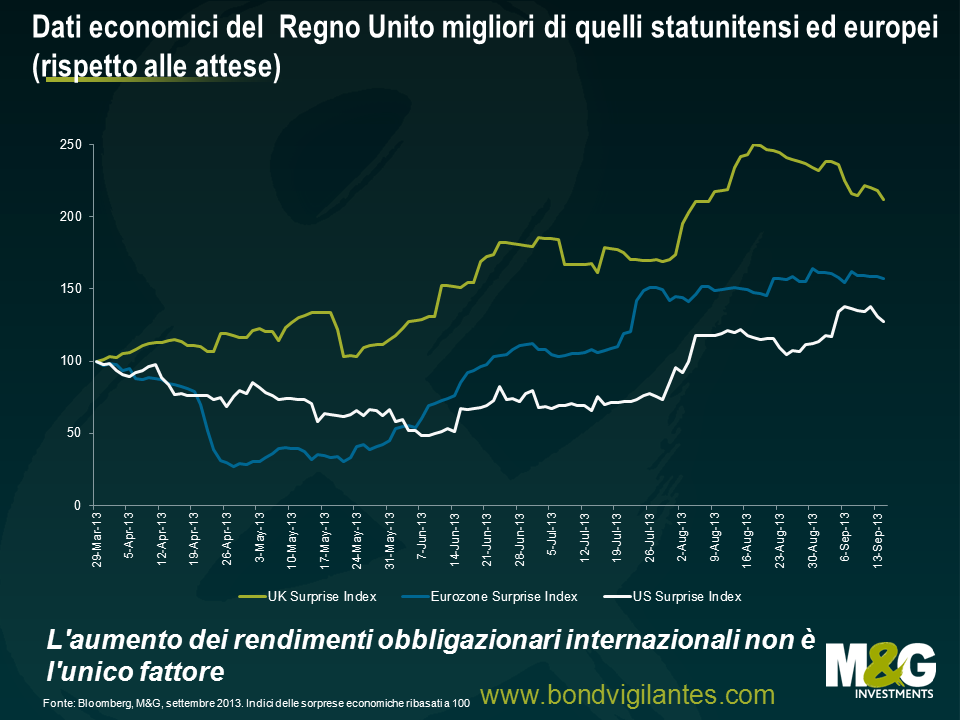

Dunque non condivido l’opinione di Carney secondo cui le indicazioni prospettiche non stanno funzionando a causa dei movimenti avversi sui capricciosi mercati obbligazionari internazionali, e l’apprezzamento della sterlina suggerisce che i mercati considerano sbagliata l’ipotesi centrale di Carney, ossia tre anni senza rialzi dei tassi. Ma nel discorso di Nottingham, Carney ha suggerito anche un’altra possibile spiegazione del rialzo dei rendimenti sui gilt, ossia che “i mercati pensano che la disoccupazione scenderà al 7% più rapidamente di quanto ritenga la Banca… il che ovviamente sarebbe un bene”. Questo è credibile. Se osserviamo gli indici di sorpresa economica, risulta chiaro che nel periodo intorno alla pubblicazione del Rapporto sull’inflazione di agosto, i dati economici del Regno Unito hanno iniziato non solo a sorprendere al rialzo, ma anche ad essere migliori di quelli (comunque superiori alle attese) provenienti dall’Eurozona e dagli Stati Uniti. La mancanza di chiarezza sui fattori di innesco (aggravata dal Treasury Select Committee della scorsa settimana, che per inciso, consiglio di seguire dal vivo se ne avete l’occasione) si combina con l’aspettativa che la previsione della Banca sulla disoccupazione sia eccessivamente pessimistica. Certo, l’aumento dei rendimenti a livello internazionale è importante, ma non è l’unico fattore.

Quindi la coincidenza temporale dei rimbalzi della sterlina e dell’andamento sottoperformante dei gilt con le comunicazioni della BoE suggerisce qualche errore da parte dei banchieri centrali, che non sono usciti bene dal passaggio sotto la graticola del TSC (Treasury Select Committee). Al loro posto, non cercherei di usare la politica degli annunci (anche nota come “open mouth policy”, letteralmente politica della bocca aperta) per tentare di invertire le tendenze che abbiamo visto, dato il rischio di un’ulteriore perdita di credibilità in caso di risposta negativa dei mercati. Un intervento concreto sarebbe tutta un’altra storia e potrebbe portare a un’inversione significativa sui mercati dei gilt e delle valute. Con i dati economici del Regno Unito in miglioramento e sorprendenti in positivo, dubito che per ora vedremo accadere alcunché, ma di sicuro c’è bisogno di un po’ meno parole e un po’ più di azione.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes