L’Europa sta (ancora) diventando giapponese? Una lezione dagli anni Novanta

A sette anni dall’inizio della crisi finanziaria, è quanto mai difficile escludere l’idea che l’Europa stia diventando come il Giappone.

Questo confronto è tutt’altro che nuovo e le ipotesi avanzate da molti già dal 2008, secondo cui il mondo sviluppato si avviava a ripetere l’esperienza giapponese, oggi sembrano ampiamente fuori bersaglio (abbiamo espresso la nostra opinione al riguardo qui e qui). La vigorosa ripresa della crescita in diverse economie sviluppate, in particolare Stati Uniti e Regno Unito, indica piuttosto che molti Paesi stanno evitando le trappole di liquidità e riuscendo a trovare la propria strada, anziché seguire ciecamente il Giappone verso l’oblio. Si può dire che le misure politiche super-espansive hanno avuto un sostanziale successo.

Questo, però, non vale in Europa, dove sembra che la lezione del Giappone non sia stata ancora assimilata. E qui il mercato obbligazionario di certo considera questa ipotesi molto seriamente. I rendimenti sui bund decennali sono crollati dal livello appena inferiore al 2% alla fine dell’anno e l’inflazione scontata dal mercato è pari solo all’1,4% per i prossimi 10 anni, quindi ampiamente al di sotto della definizione quantitativa di stabilità dei prezzi fornita dalla BCE.

Quindi quanto è ragionevole il confronto con il Giappone e cosa possono aspettarsi gli investitori obbligazionari se la storia si ripete?

Il preludio alla recente esperienza europea non è stato molto diverso da quello del Giappone alla fine degli anni ’80. Le condizioni finanziarie eccessivamente accomodanti hanno prodotto un boom immobiliare, mercati con quotazioni elevate e la solita perdita di favore che ne consegue. Come sta accadendo oggi in Europa, il Giappone è ritrovato con un sistema bancario sovradimensionato e indebolito, e una popolazione ultraindebitata e sempre più anziana. In Giappone come in Europa è mancata la capacità o la volontà di adottare politiche anticicliche e il meccanismo di trasmissione della politica monetaria si è inceppato. Entrambe le regioni hanno attraversato faticosamente periodi di forte apprezzamento valutario – anche se l’esperienza giapponese è stata più estrema – e una realtà di costante riduzione dell’indebitamento sia nel settore bancario che in quello delle famiglie. La mancanza di un intervento rapido e deciso per affrontare i problemi del settore bancario, contrariamente a quanto accaduto negli Stati Uniti, continua a limitare i prestiti all’economia dell’Eurozona in senso ampio, una situazione che riflette da vicino quella del Giappone negli anni ’90 e oltre. E per quanto le dinamiche demografiche in Giappone possano sembrare molto più preoccupanti di quelle che vediamo oggi in Europa, all’epoca erano molto più simili all’attuale situazione europea.

Probabilmente la differenza più evidente fra le due esperienze ruota intorno alla risposta del mercato del lavoro. Mentre nell’Eurozona la disoccupazione è aumentata molto dopo la crisi, in Giappone c’è stata una maggiore pressione al ribasso sui salari, con una perdita di posti di lavoro relativamente minore e un impatto negativo più marcato sui prezzi.

Con tutte queste analogie fra le due situazioni, nonostante qualche notevole differenza, vale senz’altro la pena di guardare alla risposta del mercato obbligazionario nipponico.

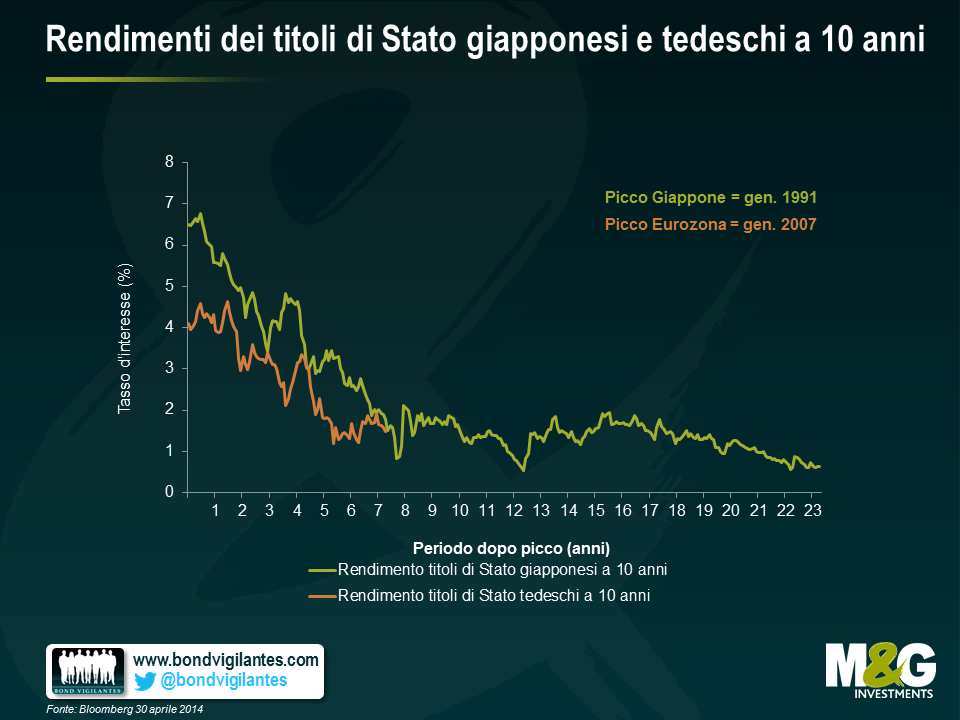

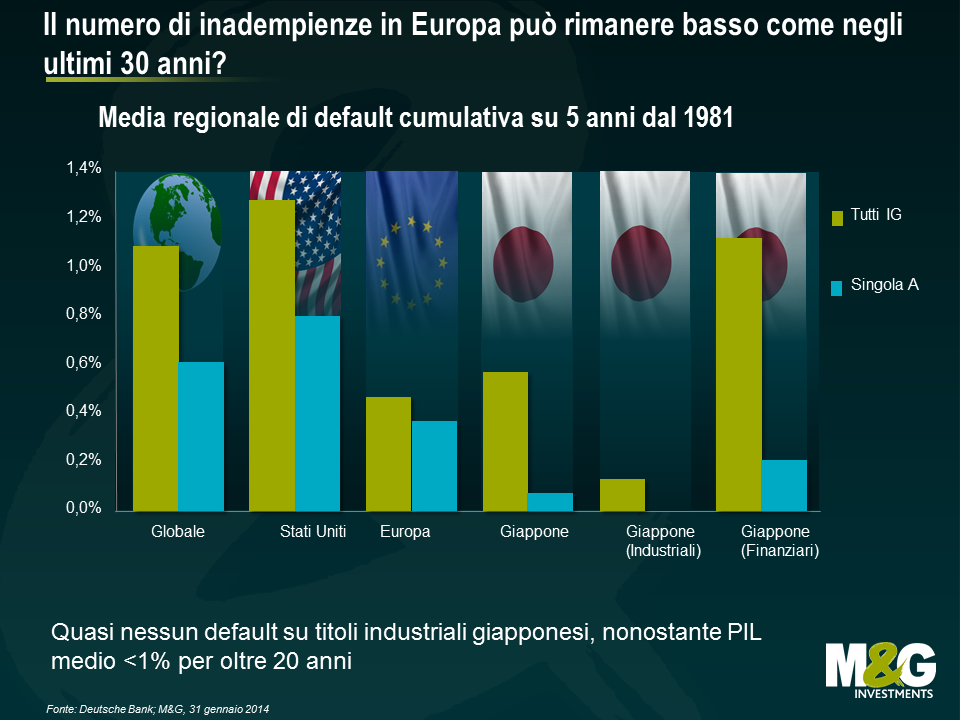

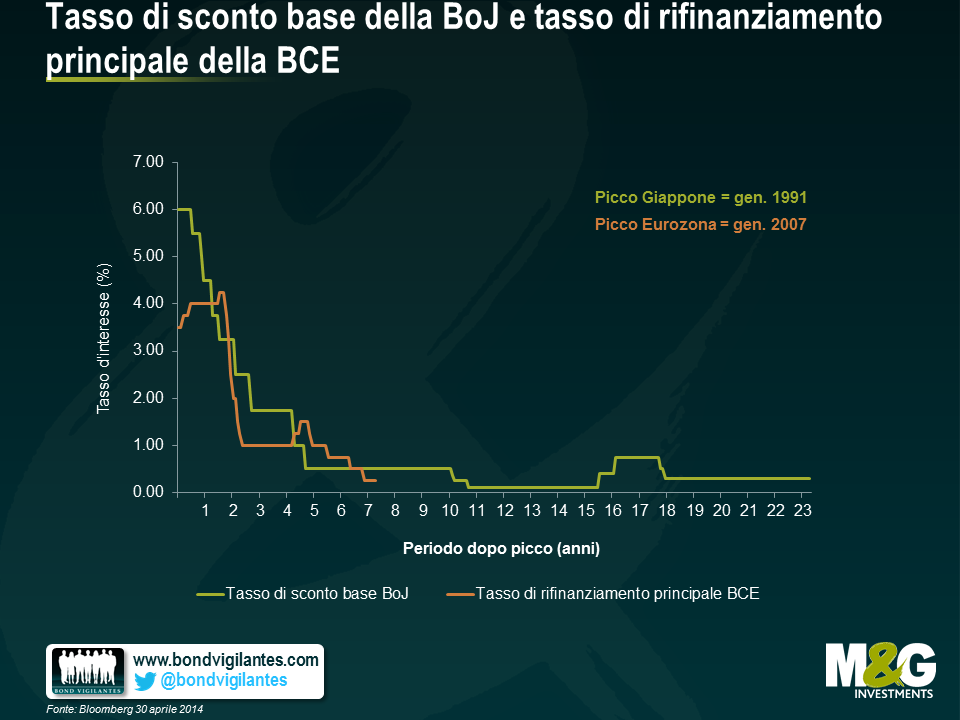

Come ci si potrebbe aspettare da un’economia impantanata nella deflazione, l’esperienza del Giappone nell’arco di vent’anni è stata caratterizzata da rendimenti obbligazionari estremamente bassi (grafico 1). Gli interessi modesti offerti dai titoli governativi hanno incoraggiato gli investitori a cercare rendimenti investendo nelle obbligazioni societarie, il che ha spinto gli spread verso il basso (grafico 2) e creato un circolo virtuoso da cui sono derivati tassi di default e rendimenti obbligazionari bassi – una situazione che persiste a distanza di circa 23 anni.

A margine, i tassi di default giapponesi sono rimasti eccezionalmente contenuti, nonostante i due decenni di stagnazione del Paese. I tassi d’interesse bassi, gli alti livelli di liquidità e il rifiuto di consentire l’inadempienza o la ristrutturazione del debito degli emittenti hanno creato un Paese invaso da banche e società zombie. Ciò ha determinato una produttività inferiore e quindi un potenziale di crescita a lungo termine più ridotto, una situazione tutt’altro che ideale, ma non necessariamente negativa nel breve-medio termine per chi investe in obbligazioni societarie. Sulla base di questa considerazione, gli spread del credito europei vicini ai minimi storici, come quelli attuali, possono essere facilmente giustificati.

L’Europa oggi si trova in una situazione simile a quella del Giappone dopo diversi anni di crisi. Una deflazione conclamata può sembrare ancora lontana, anche se il rischio di un disancoraggio delle aspettative di inflazione è molto concreto e ultimamente è stato evocato spesso. L’errore più grande del Giappone probabilmente è stato la relativa mancanza di azione da parte della banca centrale. Vedremo che effetto avranno se le nuove policies dichiarate oggi 5 Giugno dalla BCE.

Anche se probabilmente è prematuro parlare di “giapponizzazione” dell’Europa, l’ipotesi di una politica a lungo termine della BCE a sostegno della liquidità, con rendimenti obbligazionari bassi e spread contratti, non sembra affatto remota. La BCE si è detta pronta ad agire. Di sicuro dovrebbe farlo. I segnali di allarme sono davanti agli occhi di tutti.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes