La BCE potrebbe ridurre i tassi, ma la Svizzera non dovrebbe fare altrettanto

Ci sono forti aspettative che il presidente della Banca Centrale Europea (BCE) Mario Draghi annunci ulteriori misure di espansione durante la prossima riunione sulla politica monetaria, che si terrà giovedì di questa settimana. Se la BCE deciderà di adottare nuove misure di stimolo tramite un allentamento quantitativo esteso (o allargato) e/o di ridurre ulteriormente il suo tasso di deposito negativo, la Banca Nazionale Svizzera (BNS) avrà qualche considerazione da fare. Probabilmente non sono l’unico svizzero preoccupato dal fatto che il suo Paese debba far fronte a una deflazione di -1,4% e che stia faticando a mantenere il suo tasso di cambio a un livello competitivo. Da quando la BNS ha posto fine all’ancoraggio di 1,20 del franco svizzero all’euro, a gennaio di quest’anno, il brusco apprezzamento della valuta “rifugio” è stato inevitabile. Il tasso di cambio EUR/CHF è ora un po’ inferiore a 1,10, ancora elevato per il franco se si considera una parità di potere di acquisto di circa 1,25 EUR/CHF. Le conseguenze di questa realtà sono messe in luce dalla stampa svizzera locale, con la pubblicazione di un’altra impresa tradizionale appena andata a gambe all’aria a causa del franco forte. Non si tratta di un caso isolato e non sorprende, visto che l’Europa è il primo partner commerciale della Svizzera con circa metà delle esportazioni svizzere verso l’Eurozona. Con una simile dipendenza, se la BCE riduce il suo tasso di deposito, ci si aspetta ovviamente che la BNS faccia altrettanto e che tagli ulteriormente il suo tasso già negativo di 0,75% sui bilanci dei conti deposito a vista per banche e altri attori dei mercati finanziari. A mio avviso, tuttavia, dobbiamo prendere in considerazione i seguenti punti in quanto rendono una mossa da parte della BNS molto meno probabile:

Ricordiamoci la crisi bancaria

In passato la Svizzera ha avuto problemi per via di fasi eccessivamente prolungate di standard di prestito troppo accomodanti. L’ultimo scenario che torna alla mente è quello della crisi bancaria degli anni novanta, periodo in cui il prestito creditizio aumentò in modo significativo per gli standard storici, specialmente se paragonato all’attività finanziaria. Una crisi bancaria è sentita in modo molto più acuto in Svizzera rispetto ad altri Paesi per via delle dimensioni del suo settore bancario. Circa 275 banche hanno status giuridico in Svizzera e il settore contribuisce con circa il 6% al PIL svizzero (includendo il settore assicurativo questa percentuale sale a oltre il 10%). È importante notare che le banche regionali in particolare poggiano fortemente sulla loro attività di margine di interesse. La BNS ha comunicato più di una volta nel suo rapporto di stabilità finanziaria che le banche con un focus sul proprio mercato interno potrebbero presentare una diversificazione troppo ridotta e di un rischio di interesse troppo elevato sui loro bilanci. L’ultimo di questi rapporti indica che il rischio tasso di interesse diretto nei portafogli bancari incentrati sul mercato interno è a un livello elevato, per via di uno sfasamento tra le scadenze di attività e passività. I tassi di deposito meno elevati rendono anche più allettante per le banche elargire prestiti di riserve in eccesso a spread relativamente accomodanti piuttosto che detenerle con la BNS a tassi negativi. Sulla base del rapporto della BNS menzionato in precedenza, nel 2014, per 42% di nuovi mutui garantiti da banche incentrate sul mercato interno, i costi imputati supererebbero il limite generale di un terzo del salario lordo o del reddito pensionistico. Ciò, assieme a una proporzione molto elevata di prestiti che risentirebbero nel breve o medio termine di un eventuale aumento dei tassi, indica la presenza di un rischio di sostenibilità nel mercato ipotecario svizzero. Un tasso di deposito troppo basso potrebbe incoraggiare un indebitamento del settore privato sempre più elevato e incrementare la possibilità di un’altra crisi bancaria, una considerazione di cui la BNS è ben consapevole.

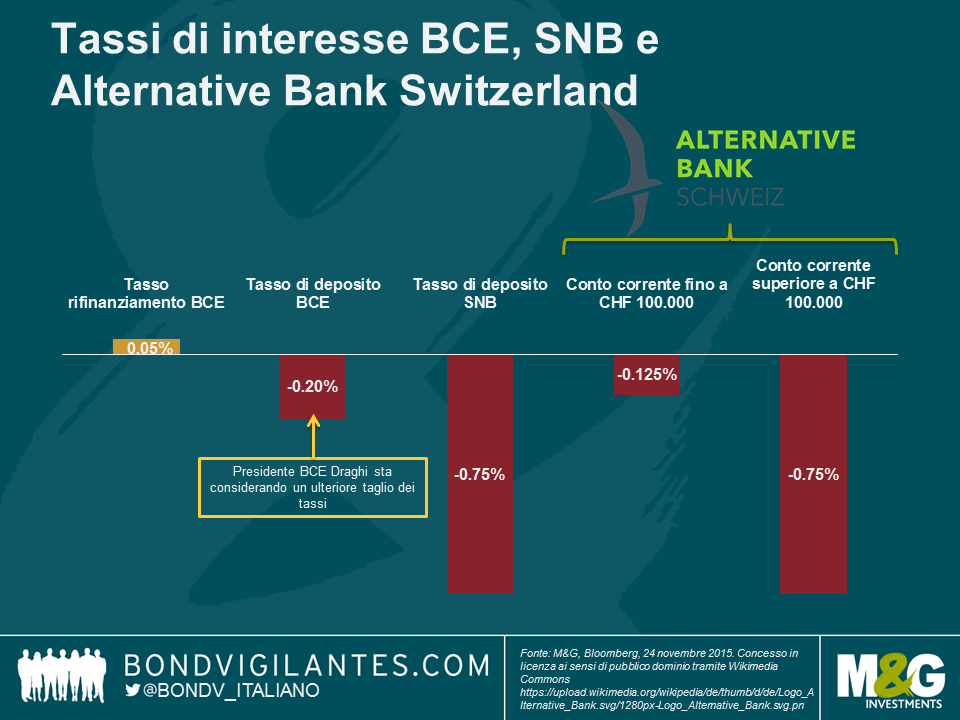

Le banche stanno iniziando a trasmettere l’interesse negativo

Se da una parte le grandi banche svizzere hanno già introdotto una commissione di deposito individuale per bilanci di conto ingenti detenuti da clienti societari e istituzionali in reazione ai tassi di deposito negativi della BNS, le banche sono state finora restie a trasmettere i tassi negativi direttamente ai correntisti. Ciò potrebbe riflettere il timore di perdere clienti in un panorama competitivo. Tuttavia, questa tendenza potrebbe aver fine in quanto il contesto per le attività di margine di interesse si sta facendo sempre più complesso dato che i margini si sono decisamente ridotti. Di fatto, la Alternative Bank Schweiz è appena divenuta la prima banca svizzera ad annunciare tassi di interesse negativi di -0,125% sui suoi conti correnti per clienti individuali, a decorrere dal 1 gennaio 2016. Per risparmi superiori a 100.000 franchi svizzeri, la banca trasmetterà il tasso di interesse negativo totale di -0,75%. Ridurre i tassi di deposito ulteriormente potrebbe incentivare altre banche a fare lo stesso, il che potrebbe incoraggiare le persone a custodire il proprio denaro in una cassetta di sicurezza o altrove. Voi sareste felici di pagare commissioni mensili per un conto bancario che vi sta già imputando un tasso di interesse negativo allo stesso tempo? Come Richard ha scritto qui, custodire liquidità è rischioso per gli individui (il denaro non è assicurato e può essere rubato) e costoso per l’economia in quanto il denaro custodito sotto al materasso non può essere prestato. Neanche la grossa banconota svizzera da 1000 franchi svizzeri aiuta e anzi, rende ancora più facile custodire franchi svizzeri.

L’euro è importante, ma…

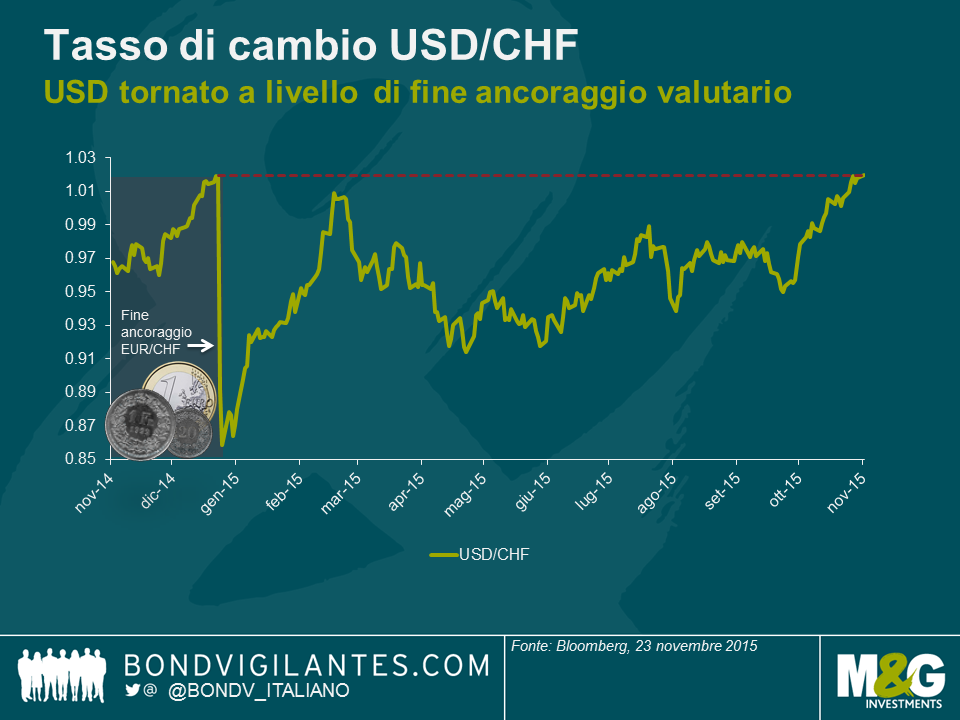

…ci sono altre valute principali sui la BNS può concentrarsi. È vero che buona parte delle esportazioni svizzere è diretta verso l’Eurozona, ma un volume ancora più elevato è importato ogni anno dall’Europa. Se consideriamo le esportazioni nette (esportazioni-importazioni) i Paesi più importanti sono Cina, India e Stati Uniti. In seguito al tono aggressivo della Federal Reserve statunitense a ottobre, e al verbale recentemente pubblicato del FOMC, a conferma di questa posizione, le aspettative di mercato circa un aumento dei tassi USA a dicembre sono state sostenute da una spinta considerevole. Inoltre, il dollaro USA ha registrato un rally di oltre 7% rispetto al franco svizzero da metà ottobre, rendendo i prodotti svizzeri più economici per gli Stati Uniti. Come mostra il grafico, il biglietto verde è ora tornato al livello di quando la BNS ha abbandonato il suo ancoraggio valutario. Dato che il renminbi cinese è fortemente legato al dollaro statunitense, oscillazioni simili hanno generato un tasso di cambio CNY/CHF solo marginalmente inferiore rispetto a inizio anno, quando l’ancoraggio valutario svizzero era ancora vigente. Questa diminuzione considerevole del tasso di cambio CHF rispetto ai suoi partner commerciali principali sarà accolta con favore dalla BNS in quanto riduce la necessità di ulteriori stimoli.

Ulteriori interventi di mercato più probabili di un taglio dei tassi

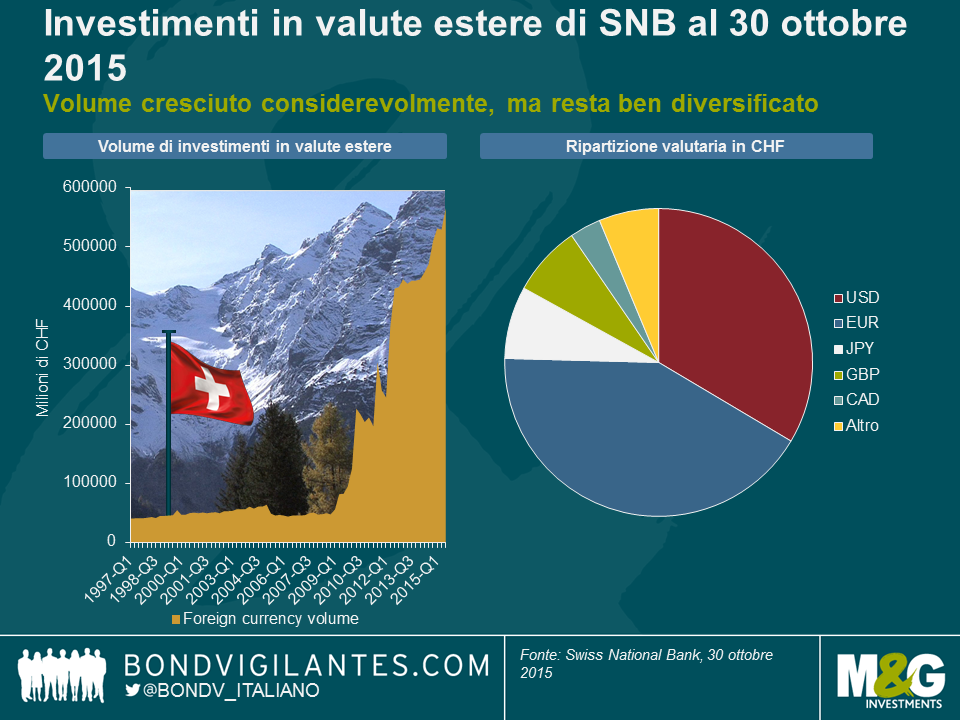

Guardando avanti e cercando di prevedere le prossime mosse della BNS, è opportuno notare che nonostante le avversità, l’economia svizzera ha dato prova di sorprendente resilienza con una crescita annuale ancora positiva. Credo che la crescita globale aiuterà la Svizzera a superare questa fase difficile in quanto essa riduce l’impatto di un franco svizzero sopravvalutato. I recenti declini del franco rispetto al dollaro statunitense e al renminbi cinese danno inoltre alle autorità svizzere più tempo e allentano parte delle pressioni sulla valutazione della divisa svizzera. Le dimensioni del bilancio della BNS sono spaventose dato l’intervento di mercato, con riserve estere che rappresentano oltre l’80% del PIL svizzero (per contestualizzare questo punto, le riserve estere del Regno Unito rappresentano circa il 6% del PIL britannico). Tuttavia, piuttosto che le dimensioni stesse, la diversificazione resta chiave in quanto la BNS non può coprire il rischio di cambio rispetto al franco svizzero senza neutralizzare l’impatto della sua politica monetaria. A mio avviso, la BNS ha fatto un buon lavoro negli ultimi difficili anni, riuscendo a diversificare la sua esposizione valutaria all’euro ripartendola su tutte le altre valute.

Detto ciò, credo che la BNS possa intervenire e interverrà nel mercato se necessario, ma lo farà tramite un ulteriore acquisto di euro piuttosto che spingendo ulteriormente in territorio negativo il suo tasso di deposito. La seconda opzione esporrebbe in misura maggiore l’economia svizzera allo strumento di politica monetaria non consolidato e non convenzionale dei tassi di interesse negativi. Inoltre, non credo che un taglio ai tassi di deposito da parte della BCE a dicembre sia scontato. Ricordiamoci che la riunione di dicembre della BCE avrà luogo due settimane prima della decisione della Fed, e immagino che Mario Draghi voglia essere pronto ad agire nel caso in cui l’euro si apprezzasse rispetto al dollaro qualora la Fed decidesse, contrariamente alle aspettative di mercato, di mantenere invariati i tassi. Nel complesso, la fine dell’anno si preannuncia intensa per i banchieri centrali.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes