IL QE è indubbiamente di supporto agli asset di rischio? Non credo.

Negli ultimi anni abbiamo spesso parlato di allentamento quantitativo (QE), eppure ci sono altri elementi da aggiungere: il grande esperimento QE non è ancora terminato. Dato il risultato del referendum UE, si moltiplicano le ipotesi su eventuali ulteriori allentamenti quantitativi della Banca d’Inghilterra per stimolare l’economia britannica, probabilmente facendo di questo il momento giusto per discutere l’efficacia di strategie simili.

Si può affermare con certezza che l’aspetto più sorprendente del QE sia stato la mancanza di inflazione, ma le banche centrali che hanno attuato, o stanno ancora attuando, l’allentamento affermano che abbia funzionato impedendo la deflazione tramite il ribilanciamento di portafoglio. Lo spostamento dei fondi su asset più rischiosi ha determinato mercati azionari più elevati. La mia considerazione a riguardo? Le banche centrali stanno esagerando con le loro affermazioni nel migliore dei casi, o arrampicandosi sugli specchi nel peggiore.

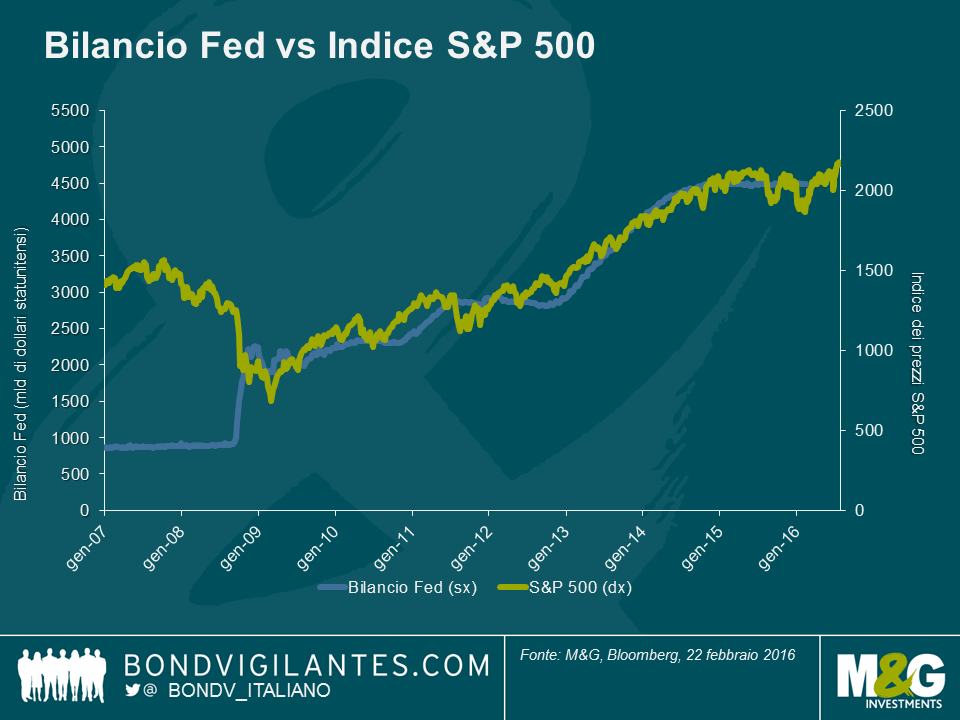

Prendiamo come esempio l’esperienza del modello statunitense. Concordo sul fatto che il bilancio della Fed e l’indice S&P 500 siano stati positivamente correlati dal 2009, ma direi che il rapporto è casuale, e non causale. La Fed ha annunciato il suo programma di QE solo dopo il crollo a livelli convenienti dei mercati azionari statunitensi, e lo ha concluso dopo il recupero di questi mercati. Pertanto, è come se la Fed abbia usato l’indice S&P come termometro dell’economia (”il corso azionario del Paese” per così dire), piuttosto che l’apprezzamento dell’indice come risultato diretto dell’attività di allentamento intrapresa. IL QE è iniziato quando i titoli erano a buon mercato e terminato quando hanno raggiunto un valore equo.

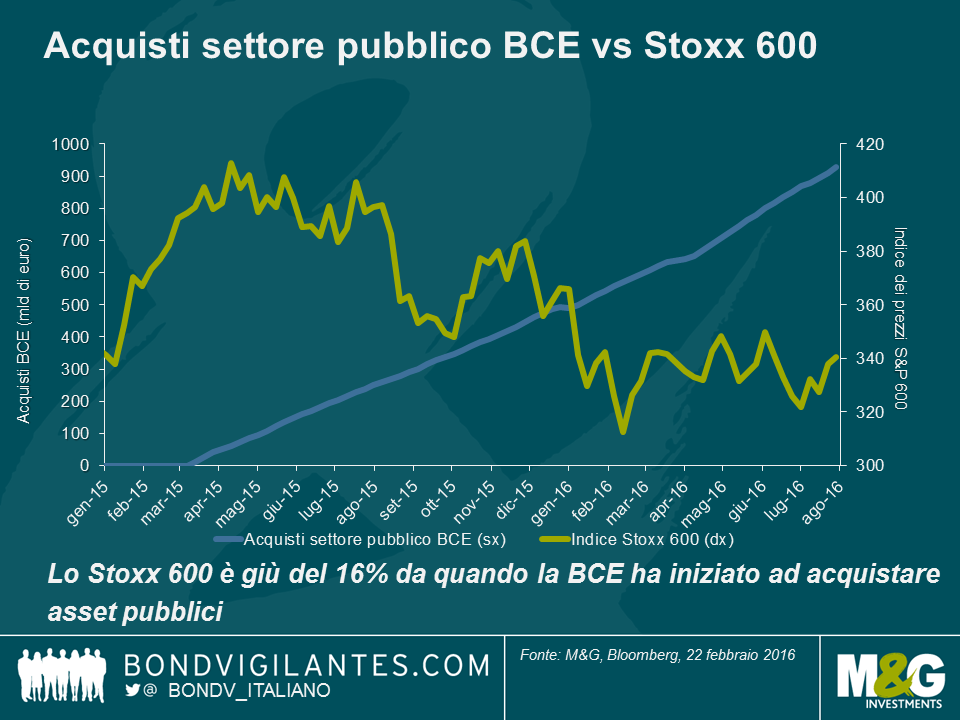

Non vi ho ancora convinto? Il grafico precedente dimostra un rapporto casuale, ma per quello che riguarda le altre economie? L’esperimento QE in Europa è stato avviato nel marzo del 2015, in un momento in cui il mercato azionario dello Stoxx 600 era molto più incoraggiante e non scambiava a livelli di valutazione in sofferenza. Sembra assurdo affermare che ci sia un legame causale in atto in Europa. Ciò è illustrato nel grafico seguente.

Cosa abbiamo imparato dunque? Il QE è sembrato positivo per gli asset di rischio quando le valutazioni erano depresse negli Stati Uniti, ma ha avuto scarso impatto quando le azioni erano a livelli equi in Europa. Dato che i tassi di interesse sono in larga misura già scesi (pertanto abbassando il tasso di sconto utilizzato dagli investitori azionari), gli investitori non saranno in grado di dare impulso al valore attuale dei flussi di cassa futuri. Ciò significa che è difficile che le valutazioni dei mercati azionari aumentino allo stesso modo di quando in passato i rendimenti erano crollati. Date le fiacche prospettive economiche e i tassi di interesse potenzialmente più elevati negli Stati Uniti, è anche difficile sostenere che i profitti in futuro siano molto più elevati.

Sicuramente l’allentamento quantitativo ha alcuni effetti economici. È solo (e non mi vergogno di dirlo) ancora difficile stabilire quali essi siano. Non ci sono ancora stati effetti inflazionistici (anche se i principi base del QE suggeriscono che aumentare la fornitura di denaro dovrebbe ridurne il valore) e credo che il legame con il vigore del mercato azionario sia in un certo modo illusorio. Probabilmente l’effetto principale dell’allentamento è stato la riduzione dei rendimenti obbligazionari su tutta la curva e non un ribilanciamento di portafoglio in asset più rischiosi. In teoria, l’effetto del ribilanciamento di portafoglio ha più effetto quando gli investitori vedono le azioni come un’alternativa alle obbligazioni. Data la differenza delle caratteristiche di volatilità di entrambe le asset class, è improbabile che ciò succeda (alcuni investitori scelgono ancora di acquistare titoli a reddito fisso con rendimenti negativi, ad esempio). Se la Banca d’Inghilterra spera che che il QE sostenga l’economia britannica e l’inflazione tramite un legame causale, gli attuali dati economici a sostegno di questa teoria sono misti nella migliore delle ipotesi.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes