I calciatori della Premier League prendono posizione sui cambi valutari, come i rapper e le modelle nel 2007. Fanno bene a evitare la sterlina?

Secondo alcuni rapporti recenti, gli stranieri di punta della Premier League inglese chiedono di essere pagati in euro e non in sterline. Dal giorno in cui è stato reso noto il risultato del referendum britannico di giugno 2016, la sterlina ha perso il 12% contro l’euro, quindi non sorprende che alcuni giocatori vogliano ridiscutere la valuta del loro stipendio. Non è la prima volta che personaggi di fama mondiale chiedono di essere pagati in una valuta specifica: già nel 2007, il rapper Jay-Z aveva mostrato banconote da 500 euro nel video di “Blue Magic“, il gruppo hip-hop Wu-Tang Clan aveva preferito gli euro ai dollari per la vendita del nuovo album 8 Diagrams e la modella Gisele Bünchen aveva chiesto di essere pagata in euro anziché in dollari USA, per qualsiasi contratto di promozione.

Riteniamo che ci siano buoni motivi per aspettarsi un ulteriore rafforzamento dell’euro contro la sterlina dai livelli attuali, quindi è possibile che questa sia una tendenza cui le squadre di calcio dovranno abituarsi, quando vanno a caccia di talenti sul mercato globale.

L’andamento brillante dell’economia britannica nel dopo referendum ha sorpreso la Banca d’Inghilterra tanto quanto i professionisti di previsioni economiche. La banca centrale inglese era così pessimista sulle prospettive di crescita che aveva tagliato immediatamente il tasso base al minimo record dello 0,25% e lanciato un’altra tornata di QE. Con il senno di poi, era un pessimismo ingiustificato. Il fattore cruciale di questa sovraperformance è stato il fatto che nel mondo reale, non è cambiato nulla. Le imprese hanno mantenuto l’accesso al mercato unico e il deprezzamento della sterlina ha reso le esportazioni improvvisamente molto più competitive sul mercato internazionale. I consumatori britannici, incoraggiati dai bassi tassi d’interesse e da un mercato del lavoro in ottima salute, si sono sentiti abbastanza sicuri da continuare a spendere liberamente, come testimonia uno dei tassi di risparmio più bassi dell’UE.

A seconda di come procederanno le trattative sulla Brexit, l’economia del Regno Unito potrebbe continuare a sorprendere in positivo nel breve termine, con le imprese e i consumatori impegnati, rispettivamente, ad accumulare scorte e a fare acquisti prima che il Paese esca dal mercato unico. Se comincia ad apparire sempre più probabile che il Regno Unito dovrà adottare le regole dell’Organizzazione mondiale del commercio, la reazione logica per i consumatori sarà anticipare i consumi prima che l’entrata in vigore dei dazi faccia aumentare i prezzi dei beni importati dall’Europa. In questo scenario, i consumi e le scorte generano un’espansione economica maggiore, nonostante l’impatto della valuta più debole sull’inflazione dei prezzi all’importazione. La performance dell’economia migliore del previsto, unita alle aspettative di inflazione e tassi d’interesse in rialzo, ha fatto scattare un rimbalzo della sterlina nelle ultime settimane.

Ma la fiducia nell’economia britannica appare mal riposta e nel medio termine si prospettano tempi duri sia per l’economia che per la sterlina. La stretta sui redditi reali è destinata a intensificarsi, vista la crescita anemica dei salari, mentre la propensione a investire nel settore privato probabilmente andrà scemando durante il processo di negoziazione dei termini per l’uscita del Regno Unito dall’UE.

Tuttavia, è estremamente difficile stimare l’impatto della Brexit sull’economia reale, data l’incertezza sui futuri rapporti del Paese con il blocco dell’Unione. Se guardiamo oltre il Regno Unito, ci sono segnali che indicano uno spostamento dello scarto in termini di crescita e tassi d’interesse a favore dell’Europa e degli Stati Uniti, rispettivamente, e a scapito dei britannici.

In Europa, si vedono i tratti di una ripresa su base ampia nell’Eurozona, dove gli indici PMI e la fiducia dei consumatori hanno fatto registrare i massimi poliennali e, con il rischio politico ridotto dopo le elezioni francesi, sembra che la regione sia avviata a registrare una performance economica robusta nel 2017. L’economia europea probabilmente manterrà la condizione positiva attuale per i prossimi 18 mesi: il ritmo di espansione è buono, l’inflazione bassa e la BCE continua a offrire sostegno con la politica monetaria ultra-accomodante. A tale proposito, la maggiore solidità dell’economia europea dovrebbe infondere nella BCE la fiducia necessaria per cominciare a ridurre l’allentamento quantitativo e magari anche innalzare il tasso di deposito nel corso di quest’anno. Il progressivo consolidamento di tali aspettative sui mercati dovrebbe dare impulso all’euro, soprattutto nei confronti della sterlina, dato che la Banca d’Inghilterra resta decisa a non toccare i tassi.

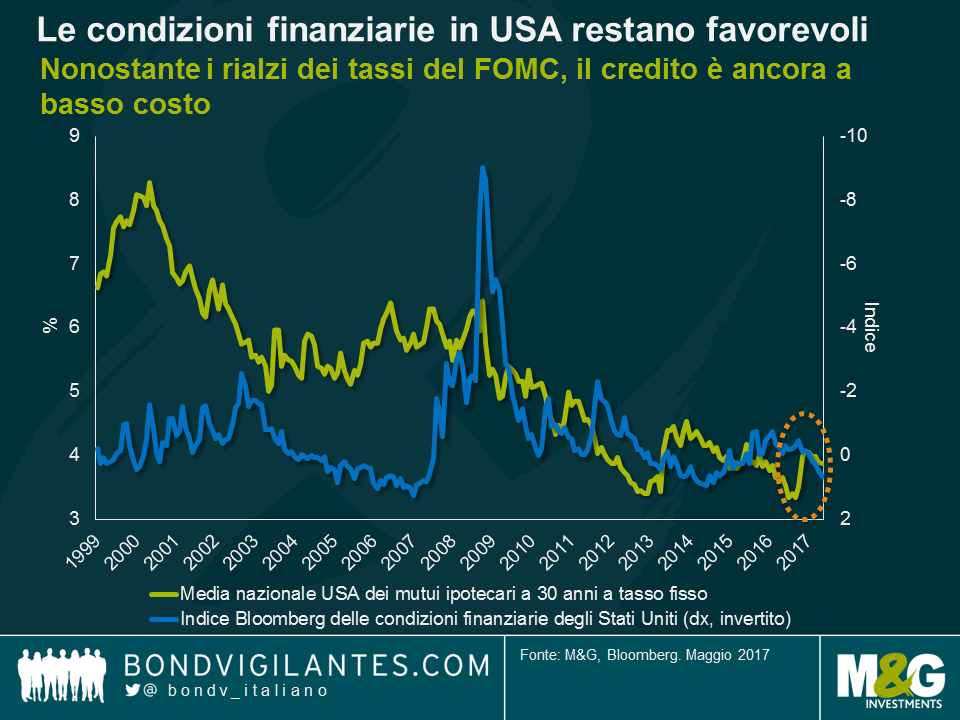

Passando agli Stati Uniti, abbonda l’incertezza sui piani della nuova amministrazione in materia di finanze pubbliche. Negli ultimi mesi il mercato ha riconsiderato le prospettive di riforma fiscale, determinando un calo del rendimento offerto dai Treasury decennali, ma anche del dollaro. Al di là di questo, è chiaro che l’economia gode di buona salute e la crescita è sostenuta da vari fattori di rilievo. Primo, il mercato del lavoro attualmente è vicino alla piena occupazione, come dimostra il tasso di disoccupazione più basso da 17 anni, al 4,3%. Ciò fa presagire un probabile aumento dei salari (e delle pressioni inflazionistiche), man mano che aumenta la domanda di lavoratori. Secondo, i prezzi energetici si sono rafforzati e questo dovrebbe stimolare la spesa per investimenti legata all’energia nei prossimi 12 mesi. Terzo, la fiducia dei consumatori e delle imprese è salda e riflette un’economia in espansione. Quarto, le condizioni finanziarie restano storicamente favorevoli, nonostante i ritocchi al rialzo effettuati l’anno scorso dalla Fed. E per finire, nel settore dell’edilizia la fiducia è tornata intorno ai livelli visti l’ultima volta nel 2005, e questo fa presagire che il contributo della spesa per costruzioni alla crescita economica possa accelerare verso fine anno. Anche senza conoscere i dettagli dei piani del governo USA in materia fiscale, si può ipotizzare che ci saranno almeno altri due rialzi dei tassi da parte del FOMC quest’anno, che accentueranno il disaccoppiamento della crescita e dei tassi d’interesse rispetto al Regno Unito.

Storicamente la sterlina tende a rimanere depressa dopo eventi significativi come la crisi ERM del 1992 e la Grande crisi finanziaria del 2007 e, da questo punto di vista, il rimbalzo recente appare ciclico più che strutturale. La valuta resterà probabilmente volatile fino alle elezioni e anche dopo, mentre in un’ottica di lungo periodo, saranno gli aspetti più fondamentali come il differenziale dei tassi d’interesse a determinare la direzione della sterlina. Pertanto, i calciatori della Premier League che stanno firmando contratti a 3-5 anni forse fanno bene a chiedere di essere pagati in euro anziché in sterline.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes