Per la Banca d’Inghilterra è arrivato il momento di rimettere sul mercato le obbligazioni societarie?

Il 4 agosto dell’anno scorso, la Banca d’Inghilterra annunciava una serie di misure di allentamento in risposta al risultato del referendum sulla Brexit. Di fronte alla preoccupante possibilità di una frenata, o peggio, di un crollo simultaneo dell’economia e della fiducia delle imprese, i banchieri centrali erano corsi ai ripari con diversi interventi: taglio dei tassi d’interesse, incremento delle linee di credito per le banche e rilancio dei programmi di acquisto di gilt e titoli societari. Da allora, la crescita si è confermata positiva e la disoccupazione è rimasta bassa. A quanto pare, queste misure di “risposta alla crisi” hanno funzionato, senza però rappresentare niente di nuovo: erano già state messe in campo con effetti analoghi nel 2008, per contrastare la crisi finanziaria di allora, molto più estesa e profonda. Questa volta, però, il livello dei tassi vicino alla soglia dello zero nel 2016 ha costretto la Banca a orientarsi con maggiore decisione su azioni non convenzionali, come si vede nella tabella di seguito.

| Dopo Lehman | Dopo Brexit | |

| Tagli dei tassi | 4,50% | 0,25% |

| Acquisti di gilt | 375 mld di GBP | 60 mld di GBP |

| Acquisti di titoli societari | 2,3 mld di GBP | 10 mld di GBP |

| Prestiti nell’ambito del piano di sostegno al credito (Term Funding Scheme, TFS) | 41,836 mld di GBP | 33,828 mld di GBP |

| Variazione della disoccupazione | +2,17%* | -0,26%** |

| Variazione dell’inflazione (IPC, a/a) | -2,2%* | +2,1%** |

*Novembre 2008-novembre 2009

**Giugno 2016-agosto 2017

Questa tabella illustra le differenze dal punto di vista economico e della risposta in termini di politiche. La Banca ha utilizzato gli stessi strumenti, anche se con una maggiore componente di misure non convenzionali, di fronte a una crisi di minore entità. L’aspetto più evidente, in questa occasione, è l’acquisto sproporzionato di obbligazioni societarie in rapporto ad alti interventi: il QE su questo fronte ha avuto dimensioni quadruple rispetto a quello effettuato in risposta alla Grande crisi finanziaria. Il fenomeno è scaturito dal timore che l’eventuale incapacità delle aziende di finanziarsi e avrebbe potuto provocare scompensi finanziari. In parte per effetto delle azioni di emergenza messe in campo dalla Banca, i mercati per fortuna sono rimasti saldamente aperti – sia in Regno Unito che all’estero – per le imprese britanniche.

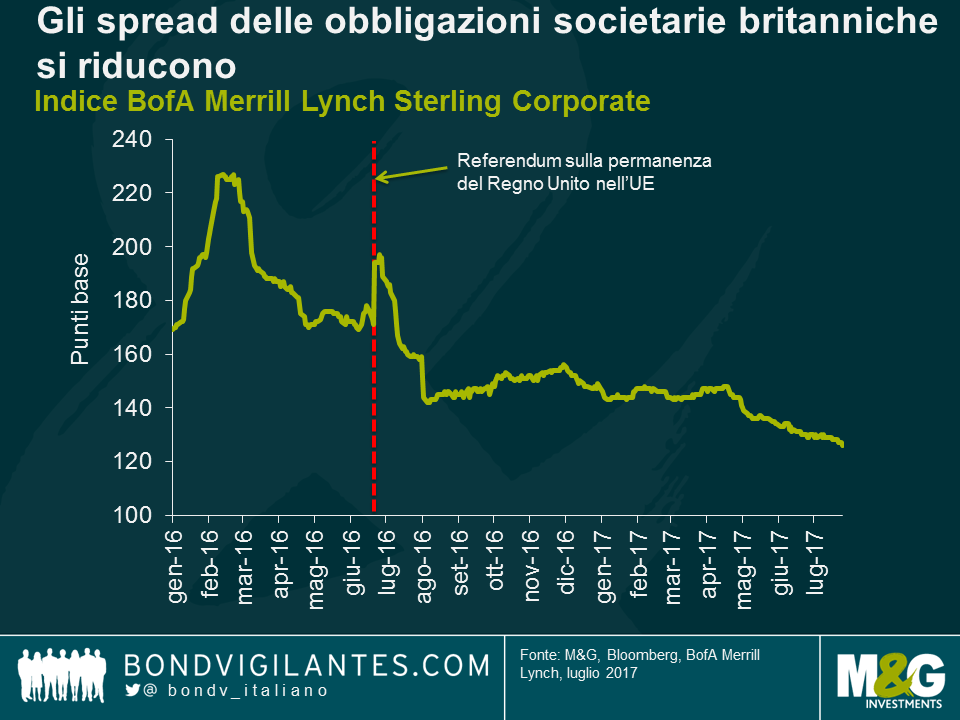

Tornando a esaminare la tabella, che mostra la stabilità dei mercati nel corso dell’ultimo anno (in particolare, con la disoccupazione ancora in calo), è evidente che l’esigenza di politiche monetarie aggressive e misure di emergenza si è ridotta. Il grafico in basso riporta gli spread delle obbligazioni societarie in Regno Unito. Anche se c’era stato un ampliamento in scia al risultato inatteso del voto sulla Brexit, da allora i differenziali sono scesi raggiungendo nuovi minimi del dopo crisi finanziaria. La Banca concorda sul fatto che le misure aggressive non sono più necessarie, tanto che ha portato a termine e chiuso il programma di acquisti di titoli societari, mentre di recente i membri del Comitato hanno invocato un’inversione del taglio dei tassi “di emergenza” effettuato nel 2016. La situazione attuale è in netto contrasto con lo stesso periodo dell’anno scorso, quando i banchieri propendevano per un allentamento. Sembra quindi ipotizzabile un cambio di rotta.

Per quanto riguarda i tassi, annullare il taglio di un quarto di punto non sarebbe un intervento così drastico, dato che la risposta in termini di misure convenzionali l’anno scorso è stata limitata. Tuttavia, dal punto di vista delle obbligazioni societarie, il ritorno di questi titoli sul mercato potrebbe pesare sulla performance delle emissioni corporate in sterline detenute dalla Banca.

Durante la Grande crisi finanziaria, l’istituto centrale britannico ha acquistato obbligazioni a partire da marzo 2009 e finito di rivenderle sul mercato ad aprile 2013, mentre questa volta gli acquisti sono stati effettuati in un periodo di sette mesi, fra settembre 2016 e aprile 2017. Stanno per cominciare le vendite? E, in questo caso, quando?

Per quanto riguarda la prima domanda, la mia risposta è: penso di sì. Le misure di emergenza adottate in reazione alla Grande crisi finanziaria sono state smaltite principalmente attraverso la vendita dei titoli diversi dai gilt acquistati in precedenza: non vedo perché stavolta dovrebbe essere diverso. Di fatto, abbiamo una situazione in cui la Banca è intenzionata a contrarre la politica, l’esigenza di finanziamenti di emergenza appare scarsa e anzi, la BoE ha già dichiarato ultimamente che le condizioni di prestito stanno diventando troppo permissive, sotto il profilo prudenziale. Un modo di risolvere questa situazione è lasciare che sia il settore privato a finanziare il debito societario, dopo la fase in cui questa funzione gli è stata preclusa dal massiccio programma di acquisti di obbligazioni corporate lanciato dalla banca centrale.

In prospettiva, le incertezze legate alla Brexit sono destinate a durare, ma se c’è un aspetto meno dubbio è che alle riunioni della Banca d’Inghilterra prima o poi si parlerà non solo della direzione dei tassi d’interesse, ma anche del momento in cui cominciare a vendere le posizioni detenute in titoli societari.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes