Una vita meno facile per la BCE

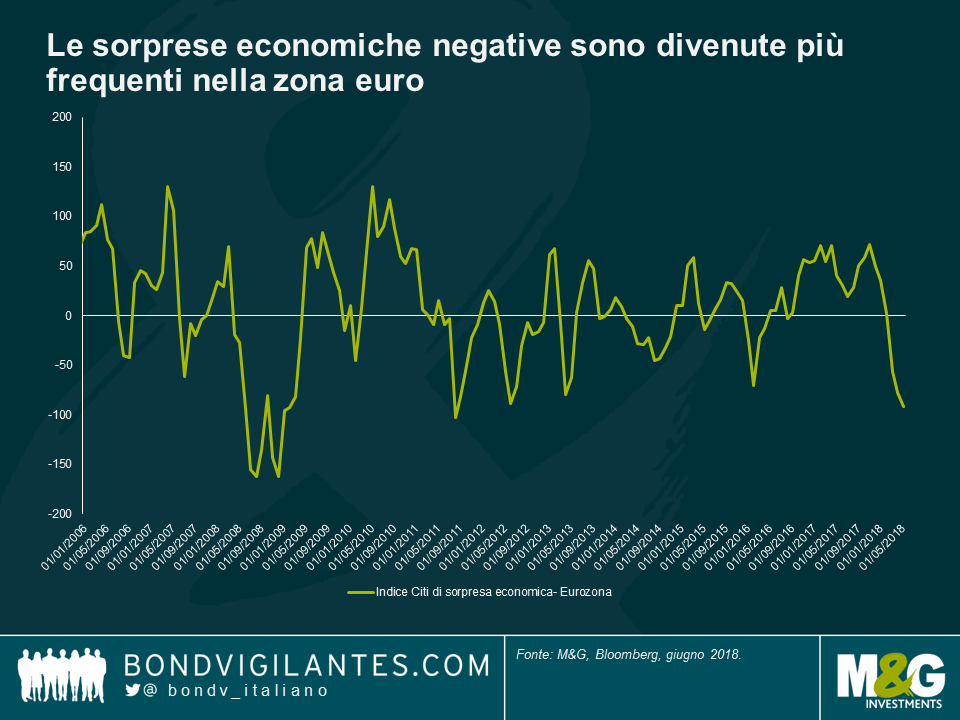

Nel corso del 2017, le prospettive economiche per l’Eurozona sono divenute sempre più rosee. Dopo anni di politiche monetarie estremamente accomodanti, sembrava di assistere all’inizio di un recupero globale sincronizzato. L’economia dell’Eurozona stava registrando tassi di crescita sostenuti, sorprendendo regolarmente al rialzo, la disoccupazione stava continuando a calare, il sistema bancario si stava parzialmente ricapitalizzando e i costi di finanziamento per imprese e governi restavano contenuti su ogni misura. Persino l’inflazione stava mostrando segni di convergenza verso quella che la BCE considera una stabilità dei prezzi. Dietro le quinte, la BCE deve essersi sentita sempre più sicura di aver raggiunto una svolta e di poter iniziare a normalizzare la sua politica monetaria d’urgenza.

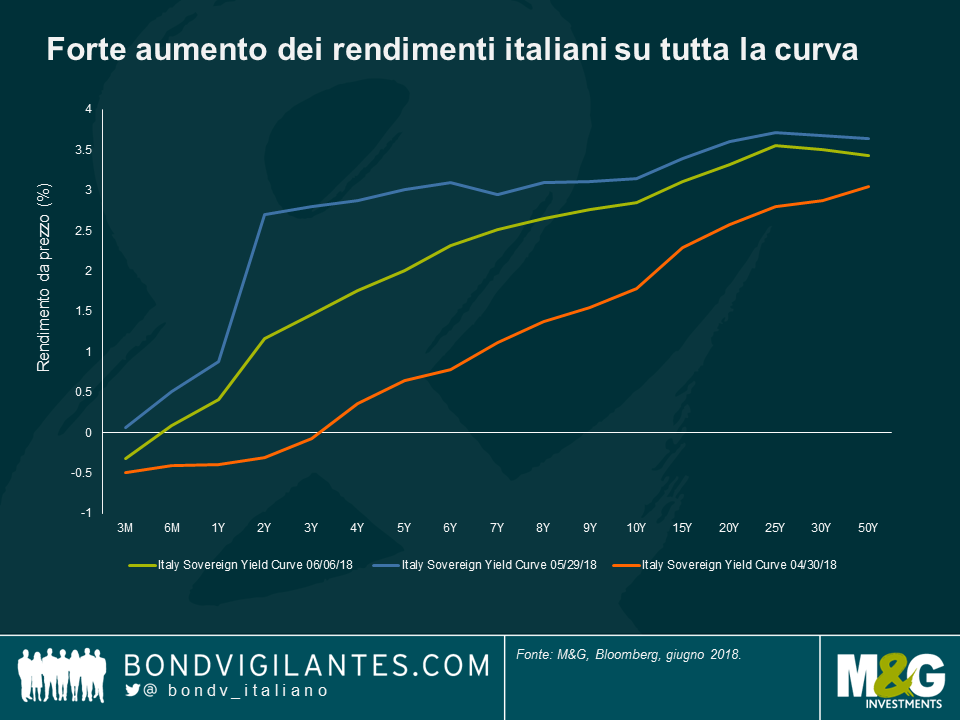

Meno di un anno più tardi, il suo programma di normalizzazione è divenuto molto più complicato. I dati economici hanno perso vigore. E i recenti eventi in Italia sono serviti a ricordarci che le velleità populiste non andavano sottovalutate. Anche se per ora certamente l’Italia non abbandonerà l’euro, l’assenza evidente di rischio di credito nelle valutazioni degli asset italiani appena un mese fa è stata imprudente. A fine aprile 2018, i BTP decennali offrivano un rendimento inferiore al 2% e tutte le scadenze inferiori a 3 anni offrivano una remunerazione negativa. Un mese dopo i rendimenti sui BTP erano aumentati moltissimo.

La BCE si consolerà osservando il contagio finora limitato ad altri mercati periferici. Riforme strutturali, un’economia più solida e meccanismi di intervento migliori spiegano in gran parte questo contagio contenuto. Ma tornare a una politica di stimolo per via di una nuova ondata di volatilità di mercato e della contrazione delle condizioni finanziarie in Italia metterà a disagio i sostenitori dell’allentamento in seno al Consiglio della BCE.

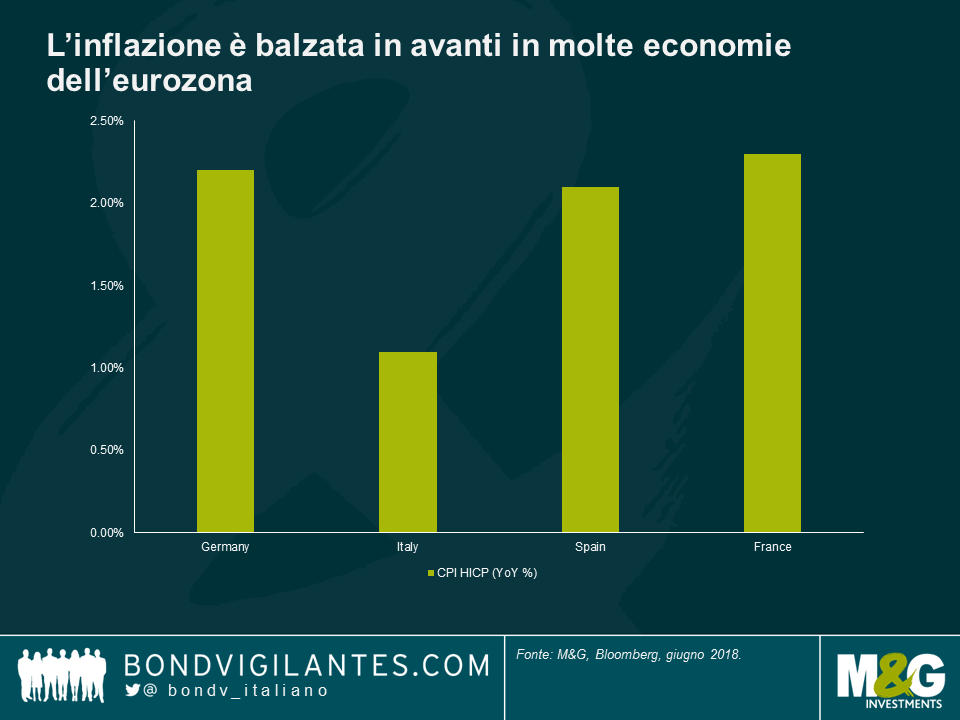

Jens Weidmann, il presidente della Bundesbank tedesca, e altri noti “falchi” adotteranno un punto di vista diverso. Metteranno in luce le ultime cifre di inflazione in Germania al 2,2% e i mercati del lavoro più tesi sull’Eurozona. I risparmiatori continuano a essere obbligati a prendere rischi notevoli (di termine o di credito) per ottenere un rendimento reale positivo e stanno emergendo alcuni segnali preliminari di eccesso e mancato equilibrio. Le clausole di protezione deboli o praticamente inesistenti sono divenute la norma in molte emissioni a rendimento elevato e in operazioni di prestito a leva. Questi timori non sono infondati.

Tuttavia, nonostante tali rischi, sarebbe pericoloso procedere troppo prematuramente a una contrazione monetaria. Arnaud Marés di Citigroup, ex consulente speciale di Mario Draghi, sostiene che una banca centrale richieda 300-400 punti base di tagli dei tassi per sentirsi sicura di poter stimolare adeguatamente un’economia innanzi a un rallentamento economico significativo. Le probabilità che la BCE possa intervenire in tale misura prima della fine del ciclo attuale sono praticamente nulle. Data la mancanza di margini fiscali disponibili per i governi dell’Eurozona, la BCE si trova in una posizione poco invidiabile. Sembra opportuno mantenere una politica monetaria conciliante al fine di sostenere la crescita economica nella zona euro. La Banca Centrale ha inoltre tutti gli interessi a mantenersi prudente. In altre parole: dovrebbe aspettare un’inflazione evidente prima di normalizzare la politica monetaria. Qualsiasi tipo di contrazione dovrebbe essere attuato in modo graduale.

Il mandato di Mario Draghi come presidente della BCE giungerà al termine nel novembre 2019. Vorrà essere ricordato per il suo ruolo cruciale nel salvataggio dell’Eurozona dall’abisso nel 2012. Sicuramente non vorrà passare alla storia come il presidente che ha contribuito a causare il forte rallentamento che il suo successore dovrà affrontare, senza nessun asso nella manica.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes