Panoramic Weekly: Il dollaro di Trump sta rendendo di nuovo grandi i bond europei

Negli ultimi 5 giorni di negoziazioni quasi tutte le asset class del reddito fisso globale hanno registrato un rialzo. A guidare, i titoli governativi delle regioni meridionali d’Europa, recentemente nell’occhio del ciclone, che sono balzati in avanti in seguito a notizie sconfortanti: il surplus commerciale dell’Eurozona è calato a giugno al suo minimo livello da 18 mesi, riflettendo la debolezza di uno dei principali motori di crescita dell’Europa, ovvero le esportazioni. Le vendite europee all’estero sono state penalizzate dall’euro in aumento, o dal dollaro USA in calo, una posizione favorita dal presidente Trump, nel suo intento di mantenere condizioni finanziarie flessibili e agevolare le esportazioni statunitensi. I legami presidenziali hanno continuato a spingere al ribasso il biglietto verde questa settimana, anche se questa volta forse non di proposito: L’ex avvocato personale di Trump ha ammesso contributi illegali alla campagna elettorale, mentre una giuria ha condannato l’ex manager della campagna elettorale del presidente per frode fiscale. Il rendimento del Treasury decennale, benchmark mondiale, è sceso a 2,81%, il livello più basso da maggio, trascinato al ribasso anche da un numero di nuovi cantieri edili inferiore alle attese nel mese di luglio e da un sentiment fiacco nel mese di agosto. L’indice manifatturiero di Philadelphia, largamente seguito, ha toccato una minima di 21 mesi. Le aspettative di inflazione statunitensi sono arretrate.

I mercati emergenti (EM) e le loro valute hanno registrato un rimbalzo sulla scia del dollaro in calo, a parte i Paesi toccati da difficoltà specifiche: il real brasiliano ha ceduto il 4% negli ultimi 5 giorni di negoziazioni, dopo che gli ultimi sondaggi per le elezioni di ottobre hanno dato in ritardo i candidati favorevoli al mercato. I sondaggi sembrano evidenziare sostegno all’ex (attualmente detenuto in prigione) presidente Lula da Silva. La lira turca ha continuato a risentire della crisi del Paese, del downgrade sovrano di venerdì e della decisione della banca centrale di non innalzare i tassi, una mossa favorita dagli investitori. Il rublo russo ha toccato una minima di due anni sul dollaro in calo, per via dei timori di nuove potenziali sanzioni da parte degli USA. Non perdere il blog del gestore di fondi M&G Claudia Calich “La Russia può sopportare nuove sanzioni USA?”

In rialzo:

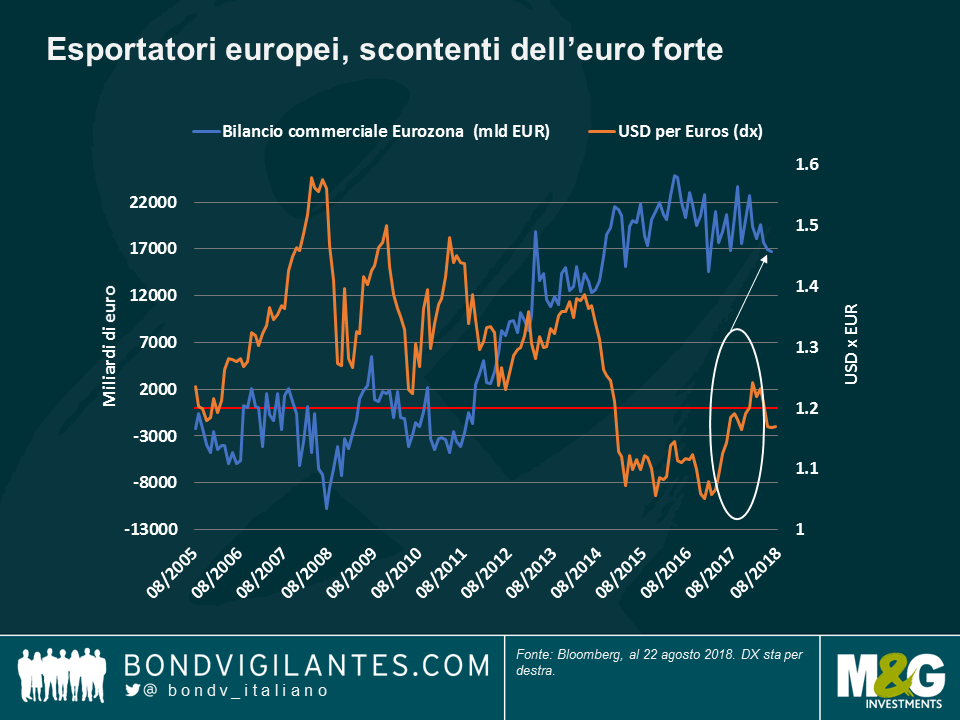

Obbligazioni europee: Catastrofismo: Il debito sovrano dell’Europa meridionale si è impennato negli ultimi 5 giorni di negoziazioni: i bond italiani sono balzati in avanti dell’1,9%, quelli spagnoli dell’1,8% e quelli portoghesi dell’1,7%. I guadagni (comunque non sufficienti a portare le loro performance a un mese in territorio positivo) sono stati dovuti a una nuova battuta d’arresto delle speranze di crescita in Europa. Questa volta, il saldo commerciale della regione è caduto a 16,7 miliardi di euro, al di sotto delle aspettative e al livello più basso da gennaio dello scorso anno. Il dato è stato ostacolato da un leggero calo delle esportazioni, il primo in due anni, rilevante in quanto le vendite internazionali rappresentano quasi la metà del PIL della regione. Come si evince dal grafico, l’Eurozona registra un avanzo commerciale dal 2011, quando la crisi del debito sovrano in Europa stava trascinando l’euro verso il basso. Il surplus dell’Europa, che ha raggiunto un massimo nel 2016 con il deprezzamento della sua moneta nei confronti del dollaro, ha smesso di aumentare all’inizio del 2017, quando la crescita europea ha registrato un recupero e il dollaro ha ripreso a indebolirsi (area cerchiata). Se da una parte gli esportatori europei potrebbero perdere il sonno per il rally dell’euro di 2,2% di questa settimana, i detentori di obbligazioni periferiche della regione sono finalmente contenti, per ora.

Obbligazioni del Ruanda, l’ora del tè: Spesso trascurate da investitori date le dimensioni dei suoi bond in dollari, troppo modesti per essere inclusi nei principali indici obbligazionari, il principale bond internazionale del Ruanda ha visto cadere il suo rendimento a 6,56%, dal 6,7% il 13 agosto, stando ai dati Bloomberg. L’economia dell’Africa orientale dovrebbe crescere del 7% quest’anno, il livello più elevato dal 2014 e superiore al 5,3% dello scorso anno. L’inflazione dovrebbe calare al 2,9% dal 5,1% dello scorso anno, mentre il deficit delle partite correnti dovrebbe ampliarsi a 8,5% del PIL, su dal 6,8% dello scorso anno. Il franco ruandese ha perso il 2,9% rispetto al dollaro USA dall’inizio di quest’anno. Il Paese guadagna gran parte delle sue riserve di valuta estera attraverso esportazioni di tè e caffè, oltre che tramite turismo e industria mineraria.

In caduta:

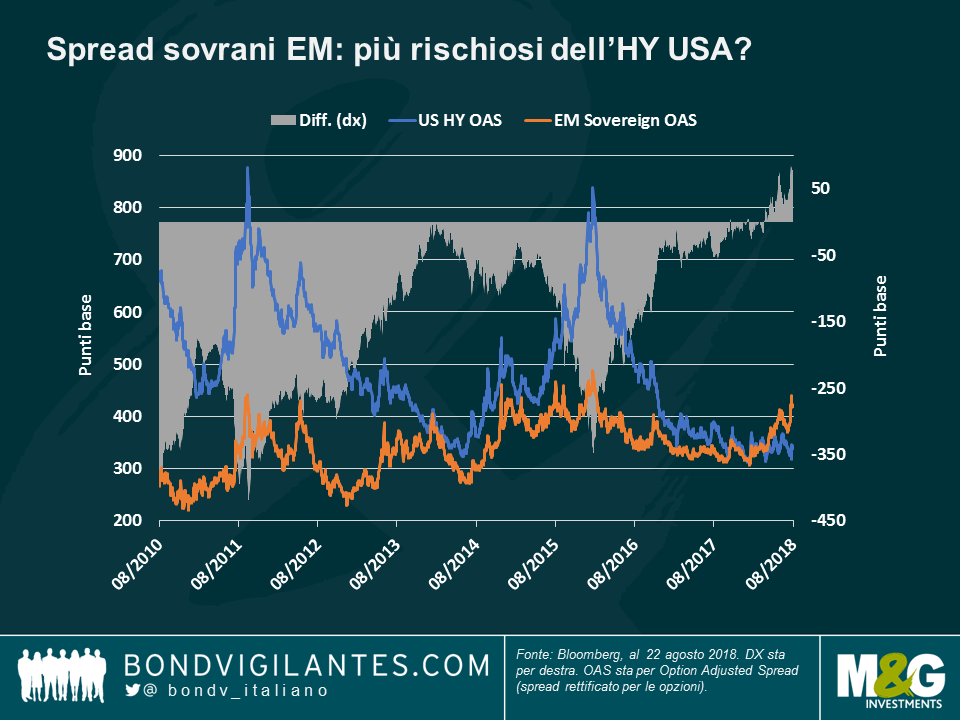

Sovrani EM – i grandi dell’indice determinano ampliamenti degli spread EM: Dopo un decennio in cui sono stati percepiti come meno rischiosi rispetto alle obbligazioni HY statunitensi, gli spread dei sovrani EM sono aumentati in marzo rispetto a quelli delle compagnie statunitensi con rating “spazzatura”. Il divario tra i due, come si vede sul grafico, ha raggiunto 56 punti base (bps) la scorsa settimana, una massima di almeno un decennio. Il debito sovrano denominato in dollari USA ha perso il 3,8% per gli investitori quest’anno, in gran parte trascinato al ribasso dai pesanti titoli degli indici, i cui spread sono aumentati a causa delle difficoltà interne: La Turchia, per esempio, rappresenta il 3,3% dell’indice JP Morgan EM Bond (EMBI) Global Diversified, ampiamente seguito, il quinto peso più importante in un elenco di 67 paesi. Il suo spread sui titoli del Tesoro statunitense è più che raddoppiato, raggiungendo i 511 punti base (bps) negli ultimi sei mesi, quando la tendenza tra gli spread EM e US HY si è invertita a favore del parametro HY. Nello stesso periodo l’Argentina, l’undicesimo maggior peso dell’indice JPM EMBI, ha visto più che raddoppiarsi il suo spread, passato a 689 bps. Tuttavia, alcuni investitori affermano che la differenza tra i due sia dovuta anche al recente rally dell’HY USA. Per saperne di più leggi il blog del gestore di fondi M&G Stefan Isaacs’ “Spread HY, dietro le quinte.”

L’indipendenza percepita della Banca centrale: Il tributo di Jackson? L’economista e autore statunitense Paul Samuelson ha detto che la Federal Reserve statunitense (Fed) è prigioniera della propria indipendenza, poiché è una creatura del Congresso, che l’ha creata nel 1913. Alcuni investitori pensano che un tale legame sia il tributo che la Fed paga per la sua indipendenza – questa settimana messa in dubbio dal presidente Trump poco prima della riunione annuale della banca centrale a Jacksons’ Hole. La critica di Trump alla politica di rialzo dei tassi della Fed è così rara da parte di un Presidente che ha spinto al ribasso sia i rendimenti del Tesoro USA che la valuta statunitense. Mentre alcuni si aspettano una risposta dal Wyoming, altri credono che rispondere non sarebbe tipico della Fed.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes