Elezioni in Brasile: Cosa c’è in gioco?

Gli investitori globali hanno gli occhi puntati sulle ormai imminenti elezioni generali in Brasile, non solo perché il Paese è l’ottava economia mondiale, davanti a Italia e Canada, ma anche perché in questo periodo di turbolenza per i Paesi emergenti, un esito inaspettato o magari sfavorevole al mercato potrebbe generare un’ulteriore ondata di volatilità su tutta l’asset class. Dopo le recenti correzioni in Turchia e Argentina, il segmento dei Mercati Emergenti attraversa una fase delicata e potrebbe essere particolarmente sensibile a quello che succede alla prima economia dell’America Latina. Dunque, cosa sta succedendo?

Le elezioni hanno di recente preso una piega improvvisamente diversa dopo l’aggressione subita dal candidato presidenziale Bolsonaro, che ora si sta riprendendo e continuerà a essere tra i candidati.

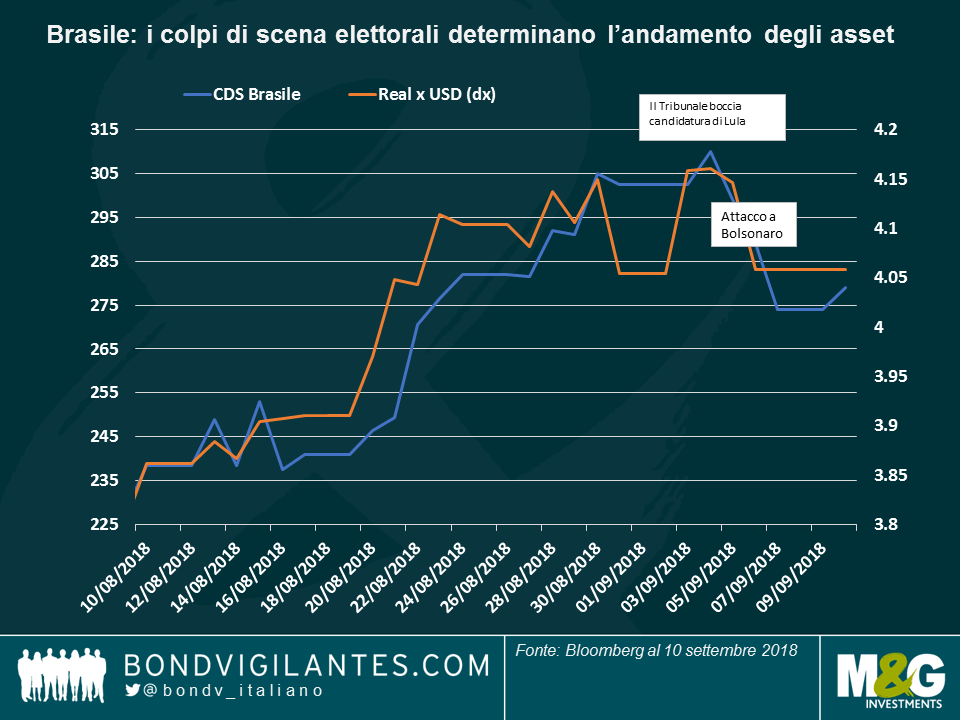

La tragedia sfiorata ha determinato un rally degli asset brasiliani in quanto gli investitori hanno iniziato a prezzare l’eventualità che il leader dell’estrema destra possa ora avere più possibilità di vincere. La reazione positiva è stata dovuta non tanto al fatto che gli investitori sostengano le sue opinioni, ma piuttosto in quanto potrebbe ora ottenere voti di solidarietà. Ciò andrebbe a discapito dei leader dell’estrema sinistra, generalmente meno ben visti dai mercati. Come si vede nel grafico, il real ha guadagnato terreno e il costo per la protezione del debito sovrano dai default (CDS) è diminuito in seguito all’attacco a Bolsonaro, e anche in seguito alla bocciatura da parte del tribunale elettorale alla candidatura dell’ex presidente di sinistra Lula, attualmente in prigione.

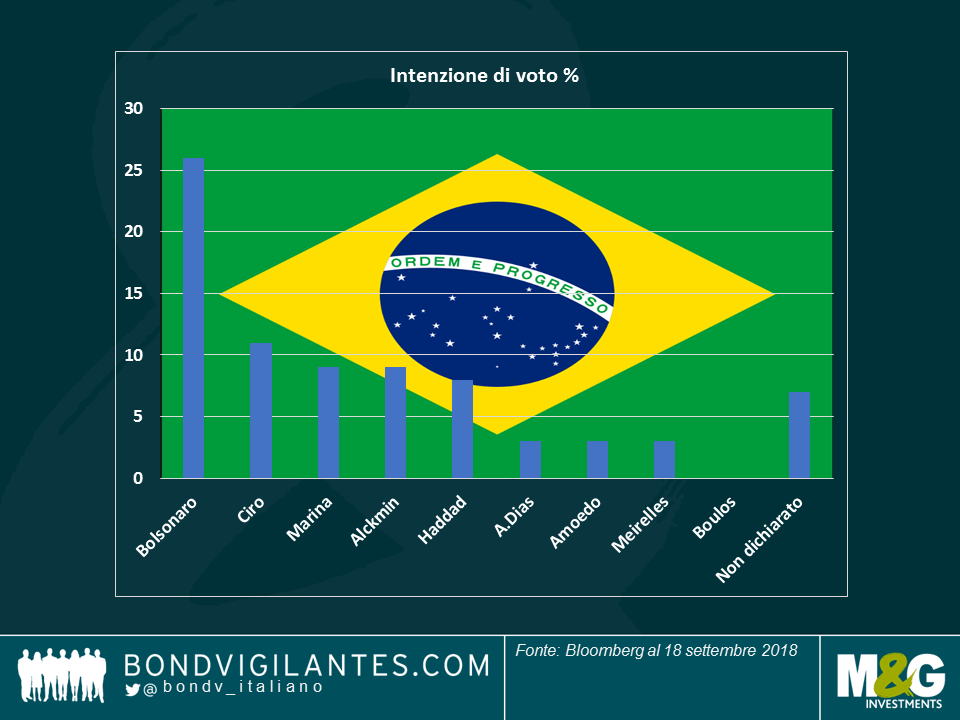

Bolsonaro era già il candidato favorito prima dell’attacco, ma ai sondaggi il suo sostegno è passato al 26% dal 22%, stando alle ultime statistiche, al 10 settembre. Come si evince dal grafico sottostante, Bolsonaro è seguito da Ciro Gomes, un populista che ha messo in discussione l’indipendenza della banca centrale, e dal candidato vicino al mercato Geraldo Alckmin, che si trova allo stesso livello di Marina, leader del centro-sinistra.

Tuttavia, le cose potrebbero cambiare con Lula fuori gara. Alcuni dei suoi voti potrebbero andare a Fernando Haddad, candidato del Partito dei Lavoratori (PT) o a Marina, o essere destinati a diventare persino scheda bianca, in segno di protesta. Questa distribuzione potrebbe livellare le cose, aumentando le possibilità di una vittoria centrista – e la possibilità che Alckmin superi il primo turno del 7 ottobre.

Alcuni ora prevedono che quest’ultimo arrivi ad affrontare Bolsonaro nel secondo e ultimo turno il 28 ottobre.

I mercati finanziari accoglieranno probabilmente con favore entrambi i candidati, in particolare Alckmin anche se, a mio avviso, gli investitori non stanno prezzando completamente le possibilità dell’ex governatore di San Paolo di attuare le riforme che sta proponendo: con un Congresso ribelle e fortemente frammentato, l’approccio prudente di Alckmin in materia di politica sociale e fiscale potrebbe essere difficilmente realizzabile.

Gli investitori sembrano inoltre più propensi a una presidenza di Bolsonaro di quanto non lo fossero in passato: questa propensione si è acuita dopo che alcuni dei suoi consulenti hanno reiterato piani di privatizzazione di asset statali, inclusi pezzi pregiati come Petroleo Brasileiro SA (Petrobras) o l’istituto di credito Banco do Brazil. Le vendite di asset, secondo il team di Bolsonaro, dovrebbero tagliare l’esorbitante debito del Paese (il rapporto debito lordo totale del governo/PIL ha raggiunto il 74% lo scorso anno, su dal 51% nel 2011). Tuttavia, i mercati stanno forse correndo troppo nel valutare Bolsonaro, dato che in passato non è stato così interessato alle privatizzazioni: l’ex capitano dell’esercito ha elogiato pubblicamente le politiche nazionalistiche e statali del governo militare del paese negli anni Settanta.

Ma se la previsione Bolsonaro contro Alckmin fosse sbagliata e i brasiliani, politicamente affaticati, scegliessero un candidato non-centrista e di sinistra come Gomes, potremmo a quel punto aspettarci un notevole repricing dei CDS e un ulteriore indebolimento del real. In tal caso, il Banco Central do Brazil potrebbe utilizzare le frecce al suo arco per attenuare un eventuale deprezzamento. Oltre ad acquistare real a sostegno della valuta, la banca centrale potrebbe anche aumentare le aste di swap in valuta estera, se necessario.

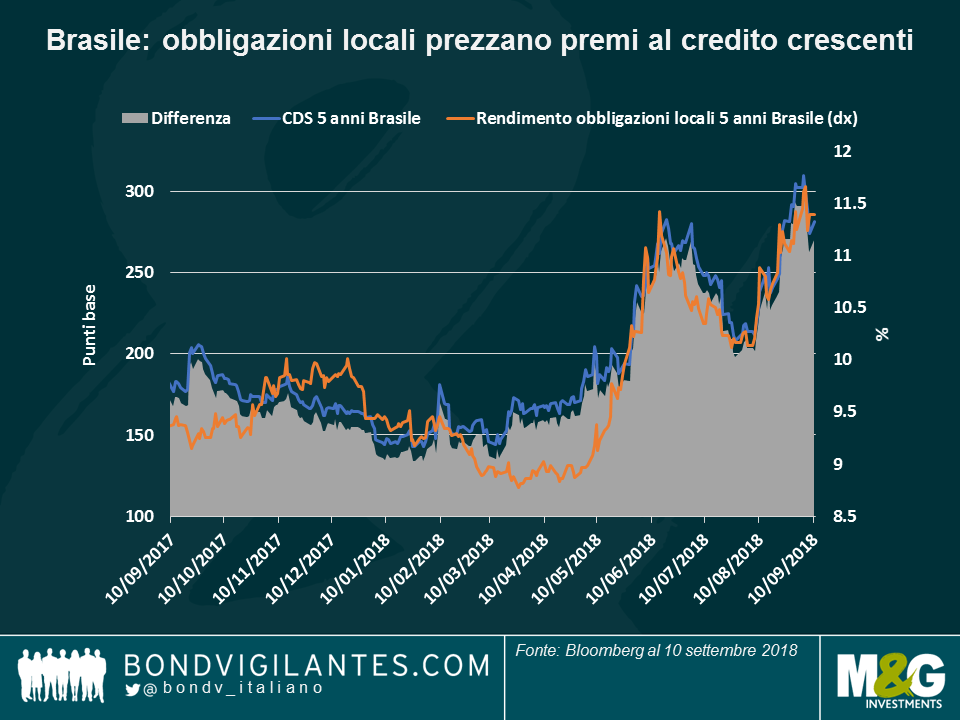

Infine, in termini di tassi, abbiamo visto i rendimenti dei titoli di stato locali arrivare a prezzare oltre 300 punti base negli aumenti dei tassi per i prossimi 12 mesi – forse si tratta di un parallelo movimento ribassista verso l’alto che riflette le recenti mosse dei CDS, come si vede nel grafico sottostante.

La gara elettorale brasiliana è appena iniziata: restate con noi, torneremo con altri commenti con l’evolversi degli eventi. Per approfondire, cliccate qui per visualizzare un grafico relativo all’andamento di crescita e inflazione in Brasile durante le ultime quattro presidenze.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes