Panoramic Weekly: Le obbligazioni tirano il fiato

La correzione scattata sulle obbligazioni la settimana scorsa, con la pubblicazione di dati robusti negli Stati Uniti, è proseguita negli ultimi cinque giorni di contrattazioni, anche se il rapporto sull’occupazione di venerdì ha deluso le aspettative e un’ulteriore serie di dati ed eventi globali non ha fatto altro che confermare il peggioramento della situazione: il Fondo monetario internazionale (FMI) ha tagliato la previsione di crescita economica mondiale per quest’anno al 3,7% dal precedente 3,9%, adducendo come motivo le criticità sul fronte commerciale; i rendimenti sui titoli italiani a 10 anni sono balzati al 3,5% in risposta all’inasprimento dello scontro istituzionale fra il governo e Bruxelles sul bilancio del Paese; in Germania la produzione industriale è risultata molto più fiacca del previsto (si veda più avanti); il Sudafrica ha sostituito il ministro delle finanze dopo uno scandalo di corruzione e il rapporto Tankan sulla produzione manifatturiera in Giappone ha registrato la terza flessione trimestrale consecutiva. Questo scenario deprimente per tutti ha visto arretrare sia i mercati obbligazionari che quelli azionari. Nel reddito fisso, solo 9 delle 100 asset class seguite da Panoramic Weekly hanno messo a segno un risultato positivo.

Tra i pochi protagonisti di performance favorevoli nella settimana spicca il Brasile, dove i titoli sovrani e societari sono rimbalzati in seguito alla vittoria del candidato di estrema destra Jair Bolsonaro al primo turno delle elezioni generali di domenica; si scontrerà con il leader del Partito dei lavoratori, Fernando Haddad, nel secondo e ultimo turno in programma il 28 ottobre. Il real ha recuperato il 5% contro un dollaro USA in ascesa, dato che i due candidati sono considerati propensi alla disciplina fiscale e in una certa misura amici dei mercati. Positivo anche l’andamento dei leveraged loan statunitensi, che in genere hanno un tasso variabile e potrebbero beneficiare di un ambiente di tassi in rialzo. Le valute rifugio tradizionali, come il dollaro e lo yen, si sono apprezzate, mentre il renminbi cinese ha mantenuto la tendenza al ribasso di quest’anno, a un cambio di 6,92 per dollaro, ben lontano dal livello di 6,26 visto in aprile. Il Paese ha ridotto il coefficiente di riserva obbligatoria per alcune banche, al fine di scongiurare un rallentamento proprio mentre sta tentando di mettere un freno alla leva. Il petrolio ha tirato il fiato dopo la corsa recente.

Su

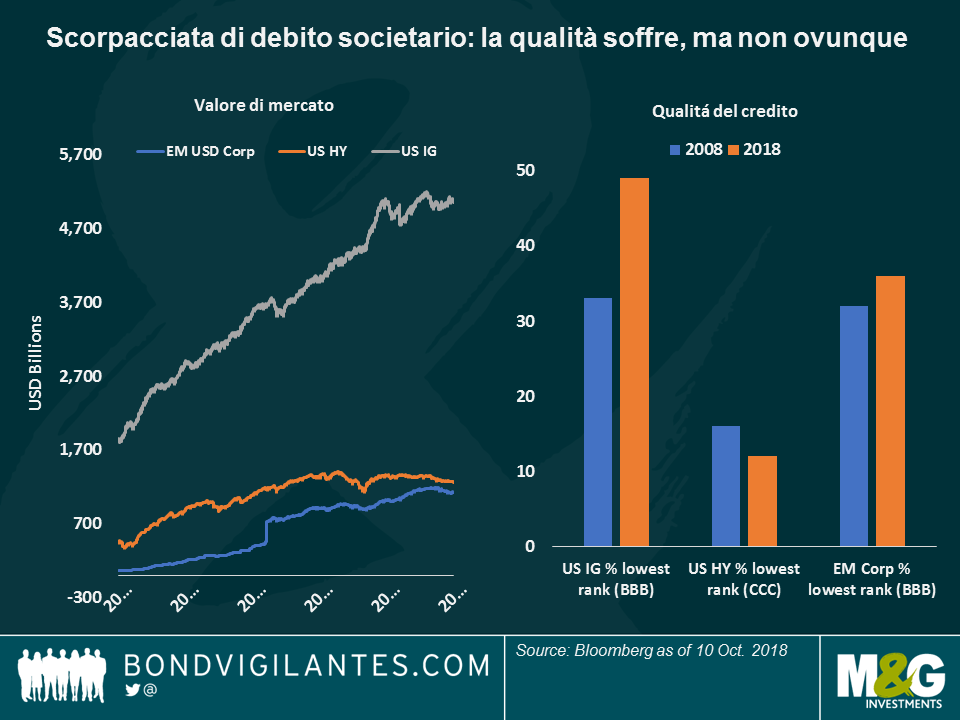

Spesa corporate a tutto gas: sta arrivando il conto? Le società di tutto il mondo hanno sfruttato un decennio di denaro a basso costo per caricarsi di debiti, non solo per fare investimenti, ma anche per aumentare i dividendi ed effettuare operazioni di riacquisto. Adesso però, sta per arrivare il conto: con l’aumento dei tassi, diventerà più costoso rinnovare il debito e questo potrebbe intaccare la redditività e danneggiare la qualità del credito. Come si vede nel grafico, un deterioramento c’è già stato, soprattutto nelle asset class che sono cresciute di più: ad esempio, l’investment grade (IG) statunitense ha più che raddoppiato le dimensioni, da 1,8 a 5 trilioni di dollari nell’arco degli ultimi dieci anni, mentre le società nella fascia più bassa della categoria IG, che rappresentavano un terzo dell’asset class nel 2008, ora sono quasi la metà. L’high yield (HY) USA, invece, ha avuto un’espansione di 2,7 volte nello stesso periodo, ma il paniere con i rating più bassi si è ridotto dal 16% al 12% del totale. Nel debito corporate dei mercati emergenti (EM) denominato in dollari USA, le cui dimensioni sono esplose a 1,1 trilioni di dollari (dai 63 miliardi iniziali, dieci anni fa), l’aumento dei titoli di qualità inferiore è stato più contenuto. Non sorprende quindi che l’HY USA abbia sovraperformato i titoli rivali finora quest’anno: l’asset class ha guadagnato l’1,9% mentre l’IG USA ha ceduto il 3,2% e i corporate EM sono arretrati dell’1,9%. I fondamentali contano.

Asset brasiliani – jogo bonito. La valuta e le obbligazioni del Brasile sono rimbalzate dopo che 147 milioni di elettori hanno scelto due leader presumibilmente propensi al rigore fiscale per lo scontro finale alle urne, nella speranza che il vincitore possa mettere fine alle tribolazioni recenti del Paese: il tasso di disoccupazione è raddoppiato dal 6% all’attuale 12,2% negli ultimi quattro anni, mentre il deficit è lievitato al 7,4% del PIL dal 2% circa fra il 2010 e il 2013. L’ottimismo ha spinto il real a quota 3,7 contro il dollaro, il livello più alto da agosto, annullando completamente le perdite estive innescate dalla correzione in Argentina e in Turchia. Secondo le aspettative, entrambi i candidati abbasseranno i toni convergendo verso il centro per attirare più voti in vista del secondo turno del 28 ottobre.

Giù

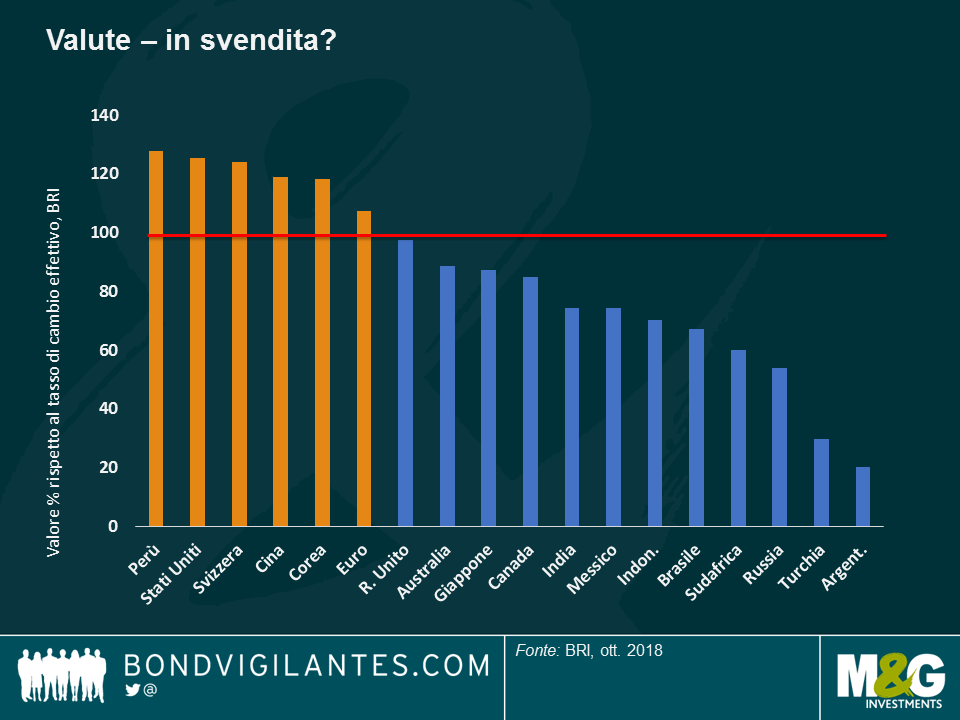

Valute EM – in svendita? Le valute dei Paesi emergenti in generale sono crollate nei confronti del dollaro USA dall’inizio di agosto, appena prima che il deterioramento della situazione economica in Turchia e in Argentina provocasse una correzione generale nei mercati della regione. Secondo la Banca dei regolamenti internazionali (BRI), anche nota come la banca delle banche centrali, i movimenti recenti hanno trascinato verso il basso i tassi di cambio effettivi di alcune valute EM, tanto che vari investitori, incluso Eric Lonergan di M&G, vi vedono ora un certo valore (da questo link si accede a un video in cui Eric spiega il suo punto di vista). Non tutte le valute EM sono state coinvolte, però. Ad esempio, la BRI giudica sopravvalutato il sol peruviano, forse per via dei fondamentali del Paese: l’economia sta crescendo a un ritmo annualizzato del 2,3%, mentre il disavanzo corrente è attestato all’1,4% del PIL. Anche l’inflazione appare modesta, all’1,3%. Grande esportatore di rame come il vicino Cile, il Perù ha registrato un aumento degli investimenti per otto mesi consecutivi. Tuttavia, il sol non sta splendendo granché, visto che ha perso il 2,8% contro il dollaro finora quest’anno.

Industria tedesca – Oktober-stress? La produzione industriale tedesca ha segnato la terza flessione consecutiva con un calo dello 0,3% in agosto, deludendo ampiamente le aspettative che puntavano a un incremento di pari misura. Mentre la debolezza delle esportazioni non traspare nel saldo commerciale del Paese, come molti temevano vista la guerra dei dazi in corso fra USA e Cina, la nazione leader d’Europa appare sempre più preoccupata per gli sviluppi su un altro fronte commerciale: l’istituto economico IW di Colonia ha fatto sapere la scorsa settimana che una Brexit senza accordo potrebbe ridurre del 57% le esportazioni tedesche verso il Regno Unito.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes