Proprio come nel 2008? Petrolio su, contrazione BCE – manca solo un incidente sul credito

Visto il ricorrere del decimo anniversario del default della Lehman abbiamo iniziato a pensare a quello che stavamo facendo nel 2008 (spostare in modo disperato i miei risparmi da alcune banche era per me in cima alla lista, mentre ascoltavo MGMT e Los Campesinos; album dell’anno? TV On The Radio’s Dear Science): sono tornato al nostro blog, per vedere quali erano i primi segnali di allarme nell’estate di quell’anno.

E’ utile avere una traccia per poter guardare ad un evento di mercato e vedere quale fosse effettivamente la preoccupazione in quel momento, piuttosto che ricordare solo la narrazione del post-evento. Eravamo preoccupati per lo stato del mercato immobiliare statunitense (qui c’è solo un esempio della nostra cupa copertura delle abitazioni americane nel blog di Richard Woolnough nel gennaio 2008 : ma durante i viaggi negli Stati Uniti nel giugno di quello stesso anno era qualcos’altro a conquistare i titoli dei canali di informazione 24 ore su 24: il petrolio.

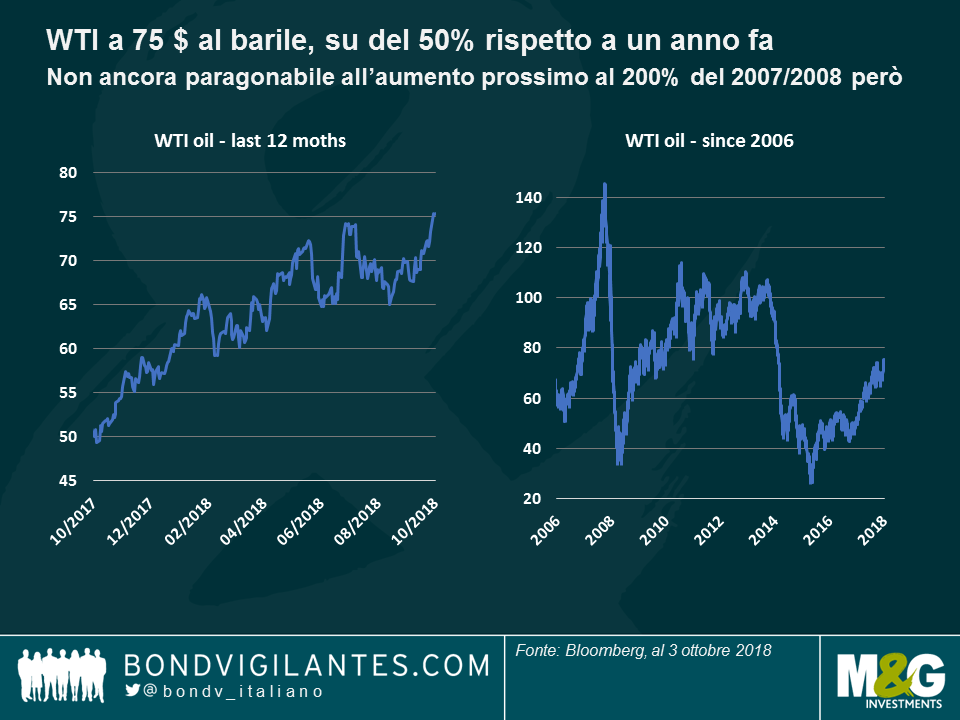

I prezzi immobiliari erano comunque menzionati nel blog di giugno, ma il petrolio era in cima alla lista delle preoccupazioni dell’America. E a ragione, visto che un’impennata del prezzo del petrolio ha preceduto 11 delle ultime 12 recessioni statunitensi. L’aumento dei prezzi dell’energia rallenta l’economia in modo drammatico. L’impatto forse sarebbe stato più contenuto oggi, specialmente nei paesi sviluppati in cui l’efficienza energetica è superiore a quella, ad esempio, degli anni settanta, ma l’aumento dei prezzi petroliferi colpisce sia i consumatori che le aziende. Che ci riporta a oggi. Negli ultimi 12 mesi il prezzo del petrolio WTI negli Stati Uniti è salito da circa 50$ a barile a 75$ a barile, un balzo in avanti del 50%. I prezzi per il carburante restano decisamente inferiori ai 4 dollari al gallone raggiunti nel 2008, ma sono ancora elevati a quasi 3 dollari. Di conseguenza la crescita rallenterà nel 2019.

Se non credete che questo aumento del 50% rallenterà l’economia statunitense, allora sarete forse più solidali con l’idea che i paesi emergenti, con valute che hanno subito un forte calo nel 2018, saranno colpiti più duramente. Il grafico seguente mostra che per la Turchia, Paese importatore di petrolio, il costo dell’oro nero è più che raddoppiato da inizio anno. Mi aspetterei una sovraperformance degli USA rispetto al resto del mondo in termini di crescita nel 2019, anche se con entrambi a livelli inferiori grazie a questo mini shock energetico.

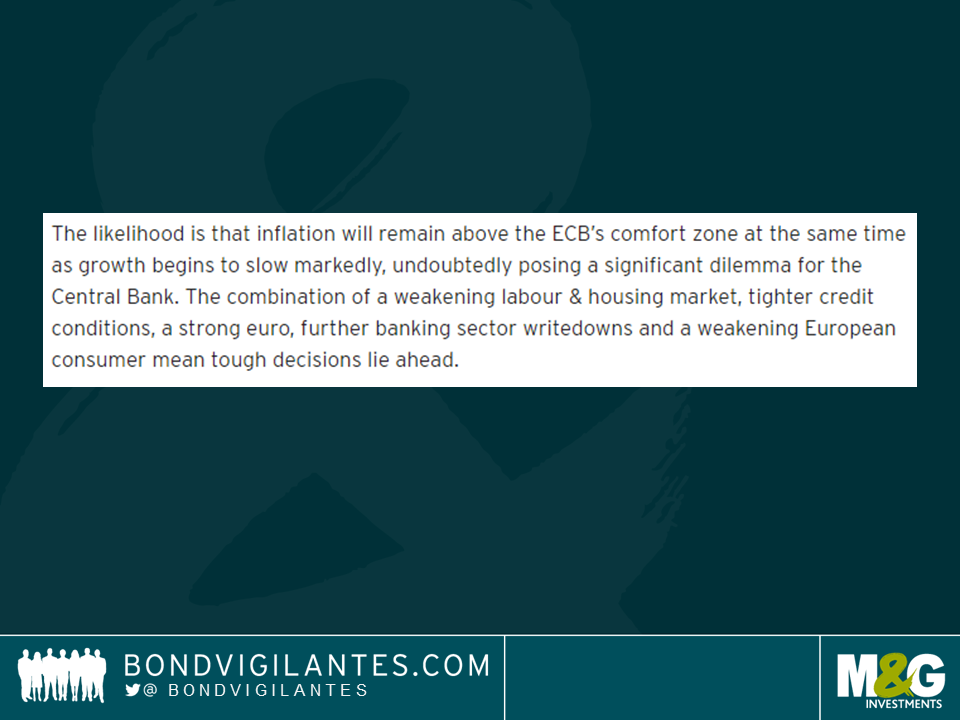

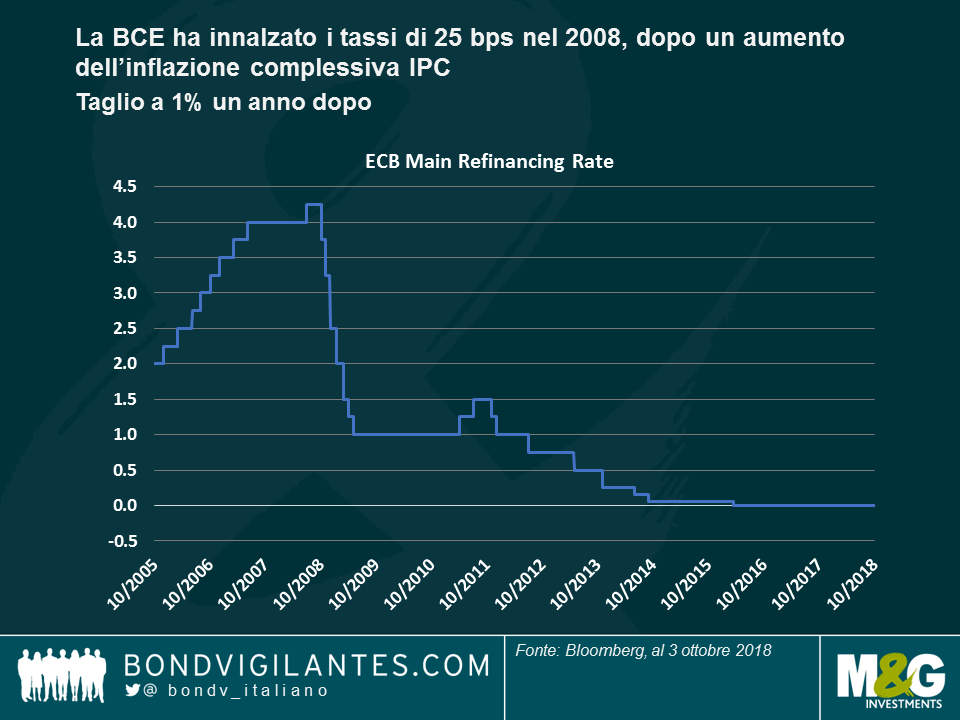

Cos’altro ho trovato nei blog dell’ “estate del 2008”? Beh, tante discussioni sull’inasprimento della BCE. L’aumento dei prezzi energetici aveva determinato un tasso di inflazione complessiva IPC nell’Eurozona del 4% nel giugno 2008, il doppio del mandato della banca centrale. I bund a breve termine registravano sell-off mentre Jean-Claude Trichet dichiarava che la BCE era in uno stato di “allerta elevato”. Ecco cosa scrivevamo all’epoca:

Trichet ha innalzato i tassi di 25 bps a luglio, nonostante l’esistenza di un sito ora defunto http://www.stoptrichet.com/, in raccolta di firme per cercare di bloccare gli aumenti dei tassi. I tassi al 4,25% avrebbero ovviamente rappresentato il picco di quel ciclo di aumenti e un anno dopo sarebbero stati all’1%.

Oggi abbiamo un’eco. Anche se non c’è assolutamente nulla di vicino all’inflazione al 4% come quella vista nel 2008 nell’Eurozona, la tendenza recente è in aumento, specialmente in Germania, che ha appena postato un IPC del 2,3% anno su anno. E abbiamo una banca centrale che sta attuando contrazioni in questo ambiente. Il 1° ottobre la BCE ha dimezzato il suo programma di acquisto di asset da 30 miliardi di euro al mese a 15 miliardi, e anticipato che il programma volgerà al termine a dicembre “in base ai dati in arrivo”.

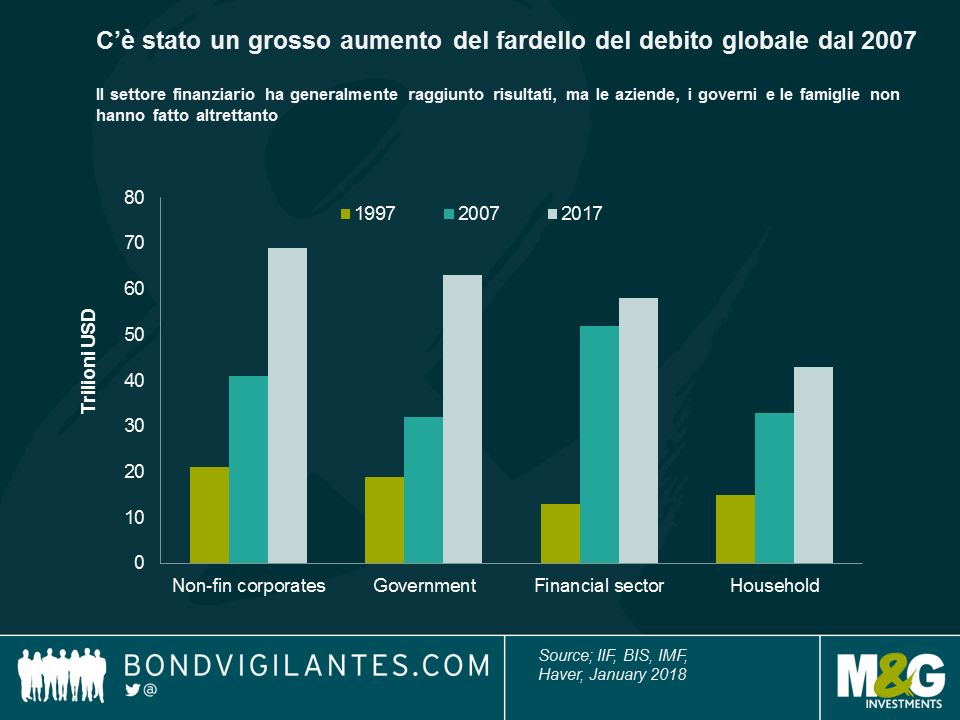

Pertanto, se aggiungiamo la contrazione della BCE (e ovviamente della Fed, la Banca d’Inghilterra e molte banche centrali EM) e un aumento del 50% dei prezzi petroliferi, otteniamo uno scenario simile a quello visto nell’estate del 2008. Ma questa volta È diverso: il sistema globale ha in pancia decisamente più debito di quando ci fu l’ultima crisi. Aiuto.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes