Bravo Yankee Papa: alla guida di un nuovo corso

Sommario: L’anno scorso ha visto un tracollo drammatico dell’economia in tutto il mondo e il motivo lo conosciamo tutti: per contrastare il Covid-19 è stata limitata l’interazione umana e il PIL, essendo una misura dell’interazione umana, è crollato di conseguenza. In questo articolo vogliamo inquadrare la risposta alla crisi da parte delle banche centrali nel suo contesto storico e analizzare il futuro corso della politica monetaria.

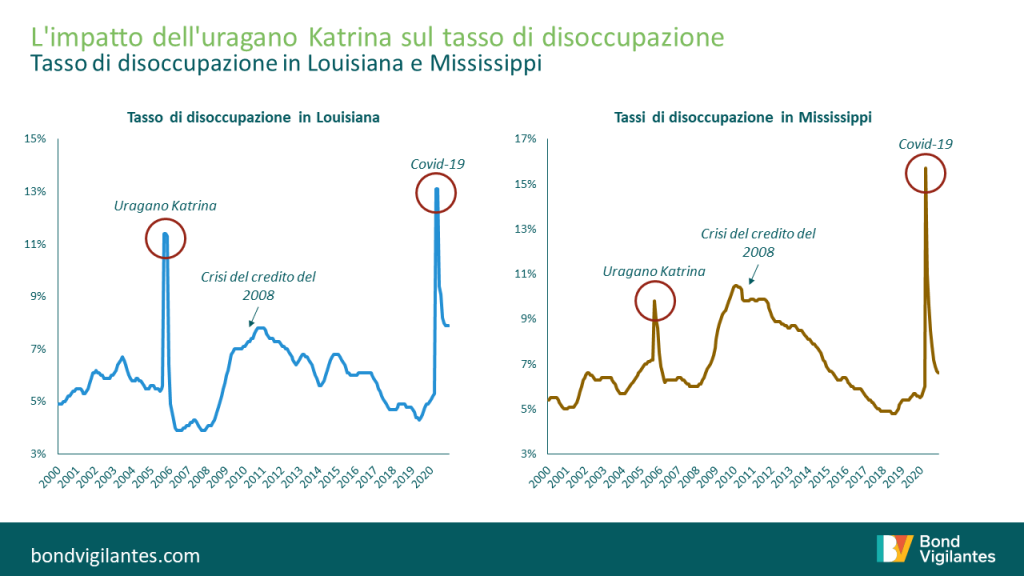

Il collasso dell’economia cui abbiamo assistito l’anno scorso ha tutti i tratti delle crisi scatenate da catastrofi naturali, e non economiche. Lo si può osservare confrontando la brusca impennata e il rimbalzo che abbiamo rilevato nei dati dell’anno scorso (per esempio sull’occupazione) con altri eventi naturali verificatisi in passato (si veda il grafico sotto).

Fonte: M&G, BLS, Bloomberg, dicembre 2020

Crollo vertiginoso e risalita rapida

La risposta a questi disastri storici di portata circoscritta è stata la mobilitazione di risorse di emergenza e della spesa pubblica per fornire aiuti e facilitare la ripresa. Questa volta è stata necessaria una reazione di gran lunga più consistente vista la durata e la natura nazionale/globale della pandemia. L’azione sanitaria per assistere le persone colpite e assicurare una protezione duratura con i vaccini è stato affiancato da misure di sostegno fiscale e monetario mai viste prima.

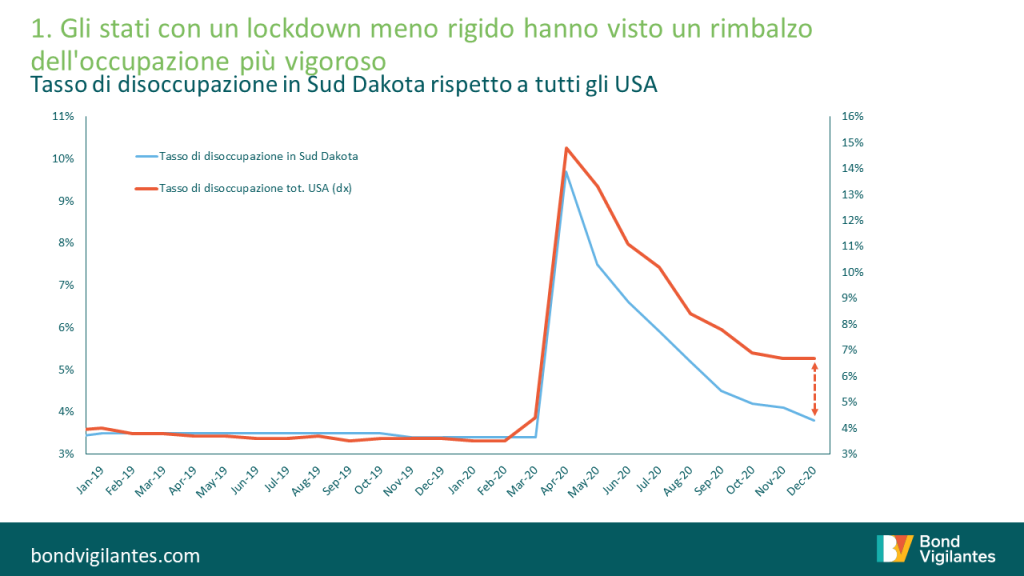

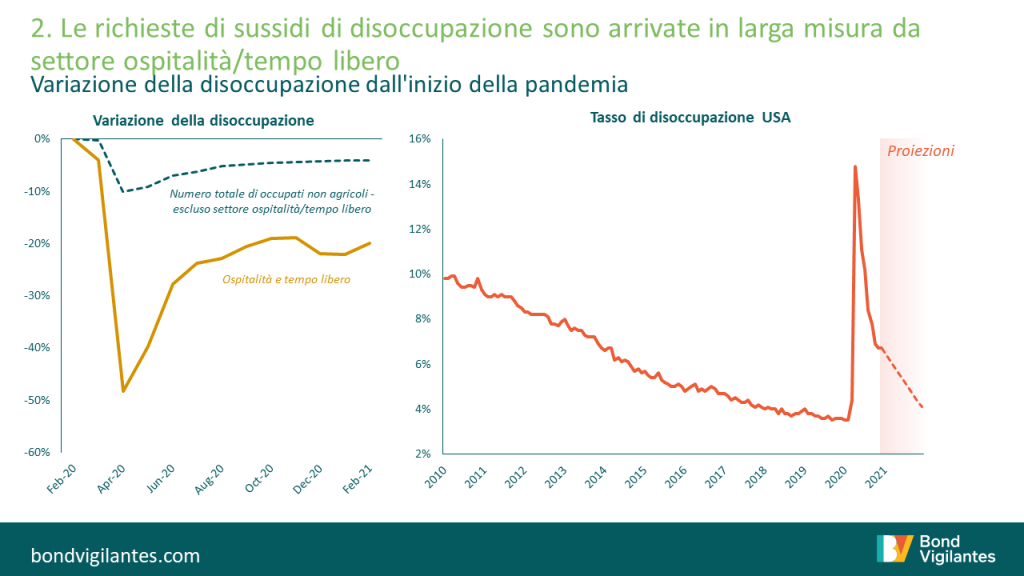

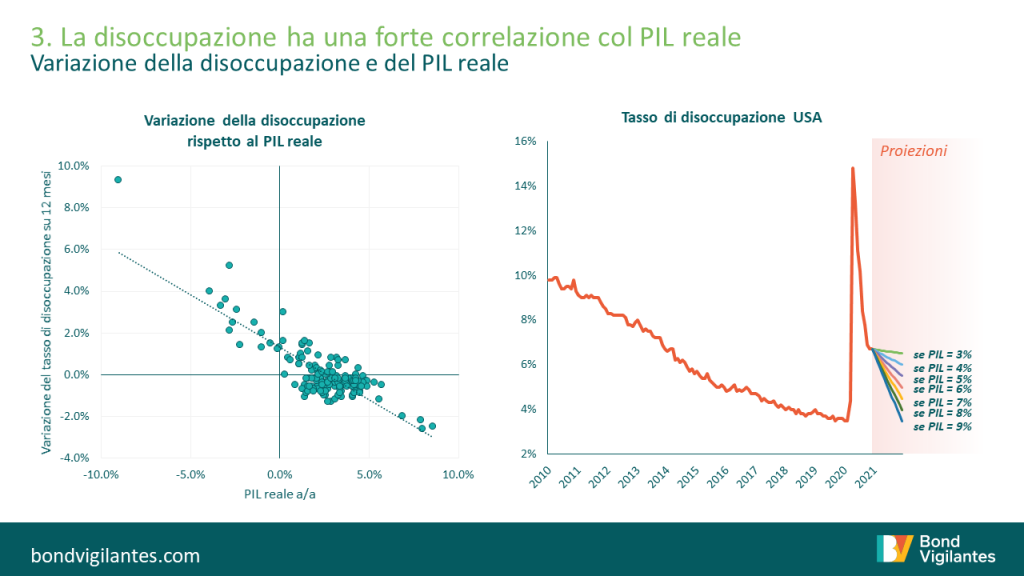

Con l’uscita dal lockdown, possiamo tentare di tracciare una mappa della ripresa in diversi modi. Osservando gli stati che hanno adottato restrizioni meno rigide si ottengono indicazioni su cosa potrebbe accadere quando le misure volte a salvaguardare la salute pubblica saranno rimosse (si veda il grafico 1 in basso); in alternativa, potremmo semplicemente ipotizzare che tutti coloro che hanno perso il lavoro nel settore dell’ospitalità e del tempo libero saranno riassunti (grafico 2); oppure delineare il livello di occupazione probabile sulla base di vari rimbalzi del PIL (grafico 3).

Fonte: M&G, BLS, Bloomberg, dicembre 2020

Fonte: M&G, BLS, Bloomberg, febbraio 2021. In base al numero di occupati non agricoli

Fonte: M&G, Bloomberg, dicembre 2020

Questi semplici modelli di “rimbalzo” puntano a un possibile ritorno della disoccupazione al 4-5% quest’anno. Secondo le ultime proiezioni OCSE, la crescita del PIL reale negli Stati Uniti sarà del 6,5% nel 2021, un livello compatibile con un tasso di disoccupazione del 4,7%. Questa prospettiva del PIL è molto favorevole per il rischio di credito e tradizionalmente punterebbe a una contrazione della politica, ma questa volta le cose sono diverse.

Bravo Yankee Papa

A segnare la rotta della politica monetaria negli Stati Uniti negli ultimi anni sono stati in tre: Bernanke (Bravo), Yellen (Yankee) e Powell (Papa). Bernanke è entrato nell’immaginario collettivo con i suoi commenti sul denaro lanciato dall’elicottero, Yellen ha considerato questo approccio facendone un uso limitato, mentre Powell l’ha abbracciato in pieno distribuendo giustamente un intero carico di liquidità vista la portata della crisi.

Il lancio dall’elicottero di Bernanke era una proposta teorica di cosa fare ai limiti della politica monetaria, Yellen ha portato la politica monetaria fino al limite e Powell ha messo in campo tutte le risorse possibili. Come tutte le misure di questa natura, anche il denaro lanciato dall’elicottero produce effetti ritardati. Sappiamo che l’impatto delle variazioni dei tassi d’interesse impiega circa 18 mesi per farsi sentire sull’economia reale, ma quali sono i tempi del cosiddetto “helicopter money”? Potrei ipotizzare che siano molto brevi, visto che la propensione marginale al consumo è alta, ma un qualche ritardo ci sarà. I cittadini statunitensi stanno ricevendo ancora una volta assegni elettronici via posta e potranno spendere questi soldi per determinate cose (beni essenziali, azioni, Bitcoin), ma faranno fatica a usarli per altro (viaggi, ristoranti e qualsiasi altra attività vietata dalle misure anti-Covid). Il ritardo dell’effetto deriva da questo: immaginate che piovano soldi mentre i negozi sono chiusi.

La Fed è perfettamente consapevole della catena di eventi che ha messo in moto e più che concentrarsi sull’esito probabile della politica adottata, sta aspettando che affiorino i dati:

“Il cambiamento fondamentale nel nostro piano è che non agiremo preventivamente soprattutto sulla base delle previsioni, ma attenderemo di vedere i dati effettivi. Penso che ci vorrà tempo perché l’opinione pubblica si adatti a questa nuova prassi, ma l’unico modo in cui possiamo davvero dare credibilità a questo modo di procedere è adottarlo.” Presidente della Fed Powell, 17 marzo 2021 tramite Bloomberg (19 marzo)

Perché questo cambiamento da politica proattiva a reattiva? Il successo ottenuto nel trainare l’inflazione a un livello costantemente basso rivela quanto sia difficile per la Fed cercare di agire allo zero bound. L’inflazione attestata appena sopra lo zero è un pericolo per la politica monetaria, motivo per cui la Fed ha bisogno di riportarla a un livello più alto per un periodo di tempo protratto in modo da recuperare flessibilità sul fronte monetario.

Conclusione

È comprensibile che le banche centrali puntino a un’inflazione bassa, ma le autorità monetarie si sono sempre rese conto che questo comporta dei rischi. Bernanke l’ha ammesso quando ha parlato di denaro dall’elicottero, Yellen era ben consapevole del problema e determinata a spingere verso l’alto le aspettative di inflazione, mentre a Powell è toccato vedersela con lo zero bound e compiere concretamente il lancio dall’elicottero. Né lui né i suoi successori vogliono trovarsi ad avere solo questa opzione in futuro, ma per uscire da questa situazione, bisogna permettere all’economia di riscaldarsi.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes