Mutui ipotecari e politica monetaria negli Stati Uniti e in Regno Unito

Il costo dei nuovi prestiti ipotecari e i pagamenti sul debito in essere delle famiglie possono incidere in misura significativa sul tasso di crescita di un’economia: per questo i banchieri centrali sono interessati al meccanismo di trasmissione della politica monetaria. È dimostrato che i tassi d’interesse possono avere un peso notevole su un’economia in cui i mutui a tasso variabile sono preponderanti rispetto a quelli a tasso fisso. Al di là delle ben note differenze tra il mercato statunitense e quello britannico, in termini di rapporto fra mutui a tasso fisso e variabile, dopo la crisi finanziaria sono emerse delle tendenze interessanti.

Negli Stati Uniti, il mercato dei mutui ipotecari oggi vede un predominio del tasso fisso come non accadeva da anni, mentre i prestiti a tasso variabile sono scesi da più del 20% dei mutui in essere tra il 2005 e il 2008 a meno del 10%. La scadenza media dei mutui USA è di poco superiore a 23 anni, a causa del numero preponderante di prodotti ipotecari a tasso fisso a 15 e a 30 anni, ma la durata effettiva tende ad essere molto più breve, dato che i prestiti prevedono il rimborso totale anticipato. Tuttavia, se cominciamo a vedere rendimenti e tassi di mutuo più alti, questi prestiti avranno una scadenza molto più lunga in confronto agli ultimi anni.

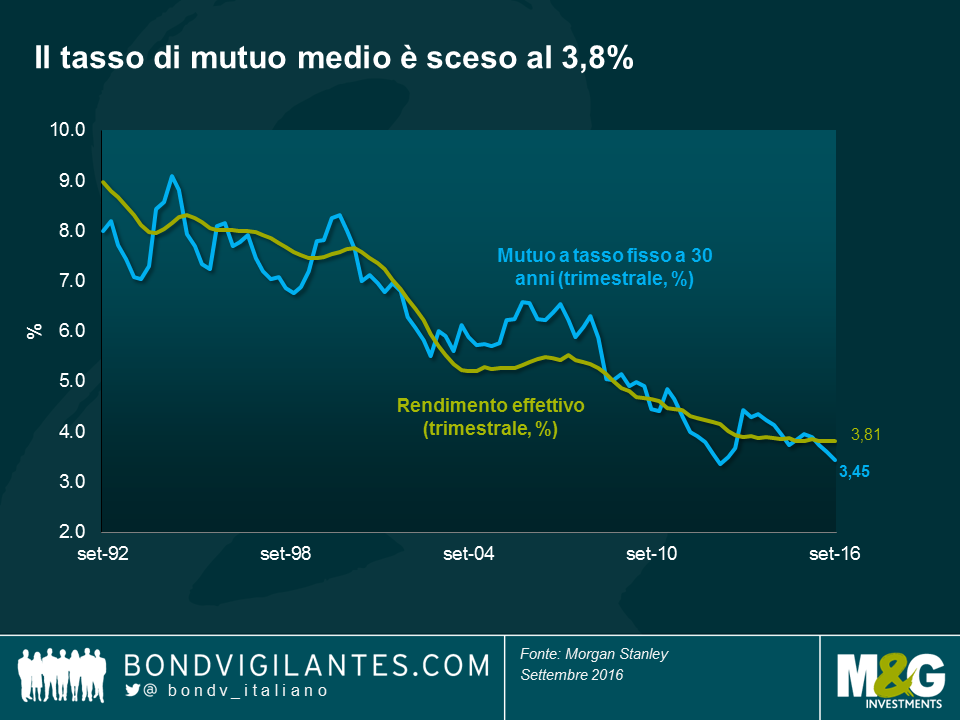

Oltre all’aumento della quota di mutui a tasso fisso, va rilevato che il rendimento medio sui mutui ipotecari è sceso al 3,8%, un livello mai visto prima nei dati storici. In sostanza, questo vuol dire che il debitore ipotecario medio negli Stati Uniti ha un mutuo a 23 anni a un tasso fisso di appena il 3,8%.

Facendo un altro passo avanti, sul debito totale delle famiglie americane, solo le carte di credito e forse qualche mutuo inverso hanno tassi variabili, pertanto circa il 90% di tutto il debito delle famiglie è a tasso fisso. Questo mercato dei mutui a lunga scadenza e a tasso fisso e molto basso incide sul meccanismo di trasmissione della politica monetaria negli Stati Uniti, nel senso che il tasso sui fondi federali è un’arma spuntata per rallentare l’economia reale, dal momento che l’impatto dei tassi d’interesse più alti si fa sentire solo dopo molto tempo.

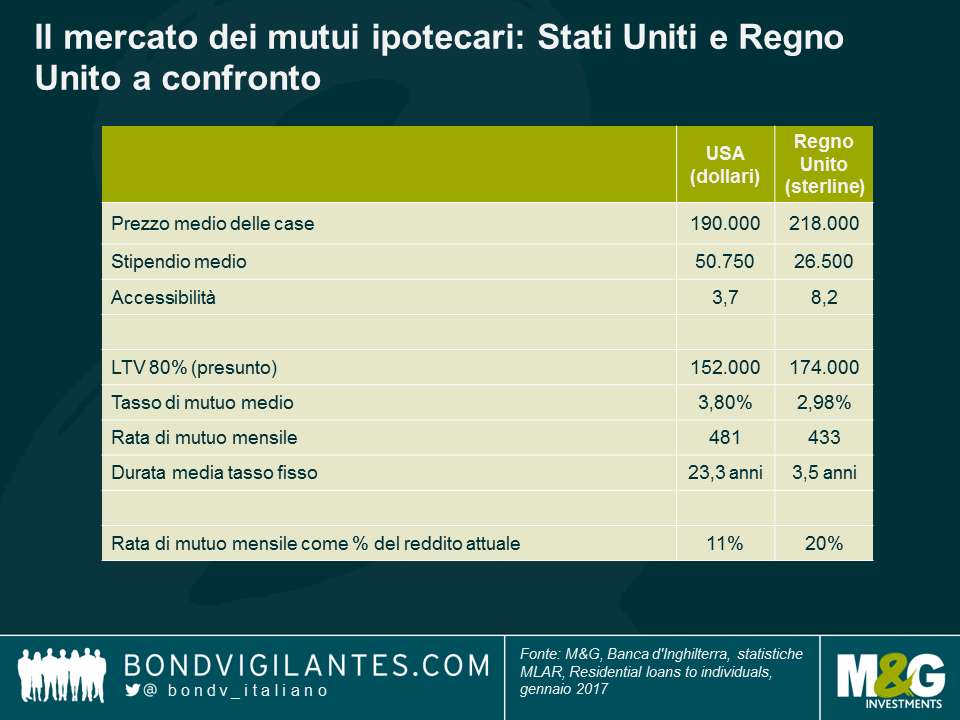

Per contro, in un’economia come quella britannica, caratterizzata da una quota minore di prestiti a tasso fisso, che hanno comunque scadenze decisamente più brevi, la contrazione monetaria si avvertirebbe molto più rapidamente, in quanto il settore delle famiglie dovrebbe destinare al servizio del debito una porzione maggiore del reddito, trovandosi con meno disponibilità da spendere. Per illustrare la netta differenza tra i due mercati dei mutui, ho formulato alcune semplici ipotesi riguardo alla media dei prezzi delle case, dei salari, eccetera. A prima vista, se presumiamo un rapporto prestito/valore dell’80% in entrambi i mercati e prendiamo i tassi di mutuo medi, sembra che le rate mensili da pagare siano simili: 481 dollari contro 433 sterline. Tuttavia, come suggeriscono i criteri di accessibilità semplificati, il risultato è fuorviante. In proporzione allo stipendio medio mensile, la rata di mutuo del debitore americano rappresenta soltanto l’11%, in confronto al 20% del suo omologo britannico.

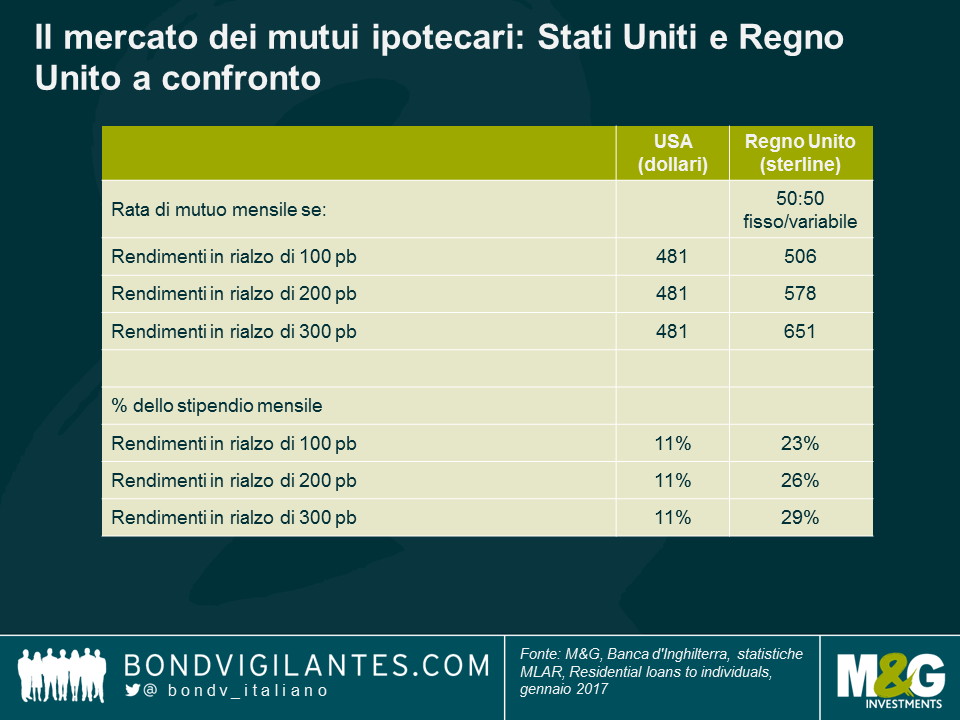

Indubbiamente la differenza più rilevante risiede nella durata media dei mutui: 23,3 anni negli Stati Uniti contro 3,5 anni in Regno Unito. L’impatto sul meccanismo di trasmissione della politica monetaria si può analizzare più a fondo considerando l’ipotesi di aumento dei tassi. Per farlo, ho ipotizzato margini di mutuo costanti e un mercato britannico diviso a metà fra tasso fisso e tasso variabile (con i mutui a tasso fisso suddivisi fra scadenze a 2 e a 5 anni).

I vantaggi del tasso fisso a livelli bassi negli Stati Uniti si vedono chiaramente. A ogni aumento dei tassi di mutuo dell’1%, il mutuatario medio in Regno Unito vede sparire un altro 3% del proprio stipendio mensile nel servizio del debito.

Di fatto, due presupposti importanti delle mie ipotesi risultano generosi per il mercato britannico. Il primo è che gli incrementi dei tassi di mutuo si verifichino rapidamente, pertanto quelli sui mutui a tasso fisso a 2 o a 5 anni rimangono fissi, anziché arrivare alla fine del periodo a tasso fisso, costringendo i mutuatari a rifinanziare il prestito ai tassi fissi vigenti, oppure al tasso variabile standard. Il secondo è che il tasso variabile attuale sia pari al tasso di mutuo medio in Regno Unito (2,98%): una rapida ricerca online rivela che in realtà è più vicino, se non superiore, al 4%.

Questo lavoro si basa su varie presunzioni ed è quindi molto soggettivo, ma le implicazioni sono comunque chiare: il meccanismo monetario e le potenziali ramificazioni sui consumi variano in misura significativa tra i due Paesi. Con la contrazione dei tassi in Regno Unito, sia la domanda che i consumi si adeguano in tempi relativamente rapidi. Il settore delle famiglie statunitense, invece, in questo periodo è molto meno sensibile ai movimenti dei tassi, quindi è possibile che l’aumento dei tassi necessario (o il tempo richiesto perché si sentano gli effetti della politica monetaria) sia superiore al livello scontato attualmente.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes