Contributi per la prima casa: un regalo per chi acquista o per chi già possiede?

Non siamo certo i primi ad analizzare il programma inglese “Help to Buy” introdotto da George Osborne. Il suo piano ha suscitato reazioni preoccupate da più parti. Sir Mervyn King ha dichiarato che “a lungo temine non c’è spazio per uno schema di questo tipo”, mentre Albert Edwards di Société Générale, con toni più asciutti, ha parlato di “politica ottusa”. Se ne stanno occupando persino l’FMI e l’Office for Budget Responsibility (OBR), i quali temono che il piano potrebbe intaccare la domanda di abitazioni più che risolvere il vero problema, ovvero la carenza di offerta.

Quali sono le alternative a disposizione di Osborne? Dal momento che aumentare i prezzi delle case non risolve il problema chiave del Regno Unito – la mancanza di investimenti – è proprio qui che il governo dovrebbe intervenire. L’edilizia è un investimento a bassissima produttività ed il paese avrebbe bisogno di investire in infrastrutture, scuole e impianti. Se non lo farà, il potenziale di crescita a lungo termine resterà assai debole.

Non fraintendiamoci: capiamo le intenzioni di Osborne. Con l’annuncio del programma “Help to Buy” nell’ultimo budget, il Cancelliere sta facendo del suo meglio per stimolare la crescita economica – anemica fin dallo scoppio della crisi finanziaria – partendo dal settore edilizio, nella speranza che ciò possa incoraggiare i consumi grazie all’effetto moltiplicatore. Le casse del governo saranno rimpinguate con l’aumento delle imposte di bollo e del gettito fiscale relativo all’imposta sul reddito. Chissà, l’operazione potrebbe anche risultare di aiuto nei sondaggi. E funzionerà. Ne siamo certi perché Australia e Canada – dove le case sono fra le più costose al mondo – seguono ormai da anni programmi di questo tipo.

Il piano di aiuti per l’acquisto della prima casa britannico si articolerà in due fasi. La prima parte consisterà nell’offire agli acquirenti (in possesso dei giusti requisiti) un finanziamento a tasso zero (fino a £ 120.000) erogato dal governo. La seconda vedrà il governo stesso farsi garante di una parte del mutuo che verrà contratto dall’acquirente. In Australia il programma “First Home Owner Grant”, che dal 2000 a oggi ha assunto diverse forme, consiste attualmente in una sovvenzione una tantum a chi acquista la prima casa. La concessione non è subordinata a condizioni di reddito e varia da uno Stato all’altro (a Sydney, la città più costosa di tutta l’Australia, ai proprietari di prima casa spettano $ 15.000). In Canada, invece, gli acquirenti di una prima abitazione hanno diritto a un credito d’imposta di $ 5.000. Inoltre, nell’ambito del programma “Home Buyers Plan”, possono richiedere un prelievo anticipato fino a un massimo di $ 25.000, esentasse, dal loro fondo pensione per l’acquisto o la costruzione di una casa.

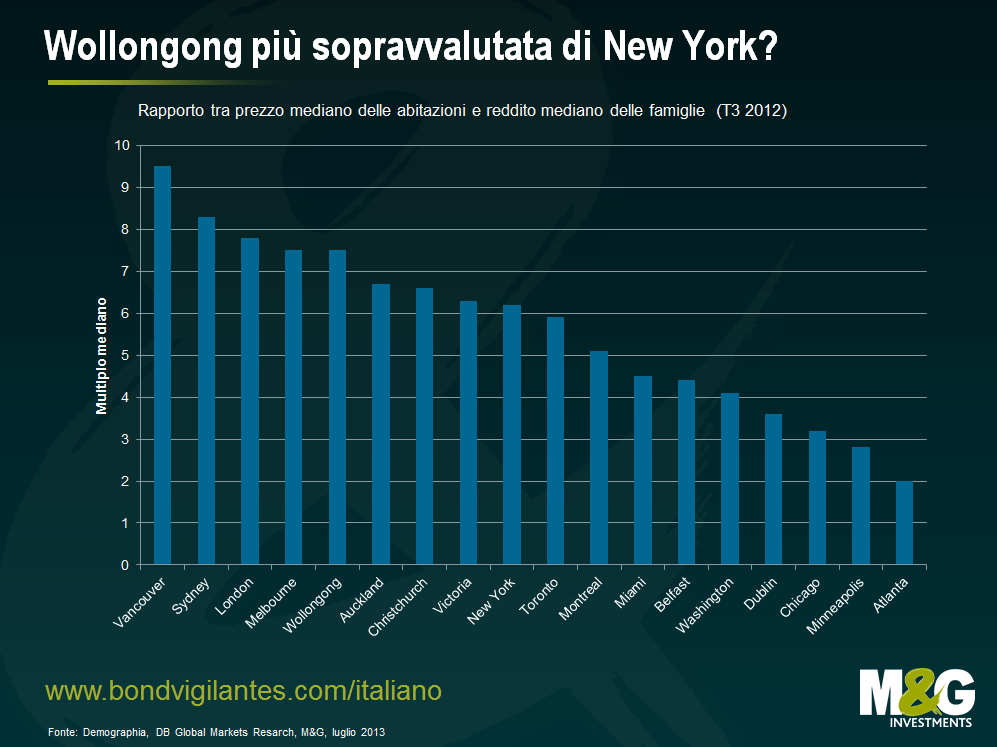

Il problema è che in Australia e in Canada questi programmi hanno generalmente comportato un peggioramento dell’accessibilità finanziaria degli alloggi. Il grafico riportato di seguito (per gentile concessione di Torsten Slok, Deutsche Bank) evidenzia come i prezzi dell’edilizia abitativa siano sopravvalutati in alcune parti di questi due Paesi. Il fatto che Wollongong superi New York per rapporto tra prezzi e reddito delle famiglie mi sembra pura follia.

Un altro dato interessante che emerge dal grafico è la presenza di città neozelandesi come Auckland e Christchurch. Avete indovinato: anche la Nuova Zelanda ha introdotto un programma di contributi per l’acquisto della casa, il “Welcome Home Loan”. E se siete cittadini neozelandesi e avete accantonato un gruzzolo per la pensione, potete attingervi liberamente per l’acquisto della casa.

Questi piani di incentivazione fanno salire i prezzi per l’accumulo di debito ipotecario. Le società finanziarie hanno avuto ragione ad inasprire gli standard nel concedere mutui, riducendo il rapporto tra mutuo e valore dell’immobile (LTV, loan-to-value). Ora, con la decisione del governo britannico di garantire fino al 20% dei nuovi mutui, anche gli acquirenti a più alto rischio, che prima non avrebbero mai avuto accesso al credito, potranno finalmente accedere ad un prestito e così al mercato residenziale. La domanda cresce, l’offerta potrebbe essere insufficiente e i prezzi potrebbero aumentare. Inoltre, coloro che già possiedono una casa potranno venderla e richiedere un mutuo più alto per l’acquisto di una casa più costosa. Chissà, anche le richieste di nuovi crediti a seguito dell’apprezzamento dell’immobile oggetto del mutuo originario (mortgage equity withdrawal) potrebbero registrare un’impennata. Ma prima o poi questo castello di carte è destinato a crollare – e non sarà una novità.

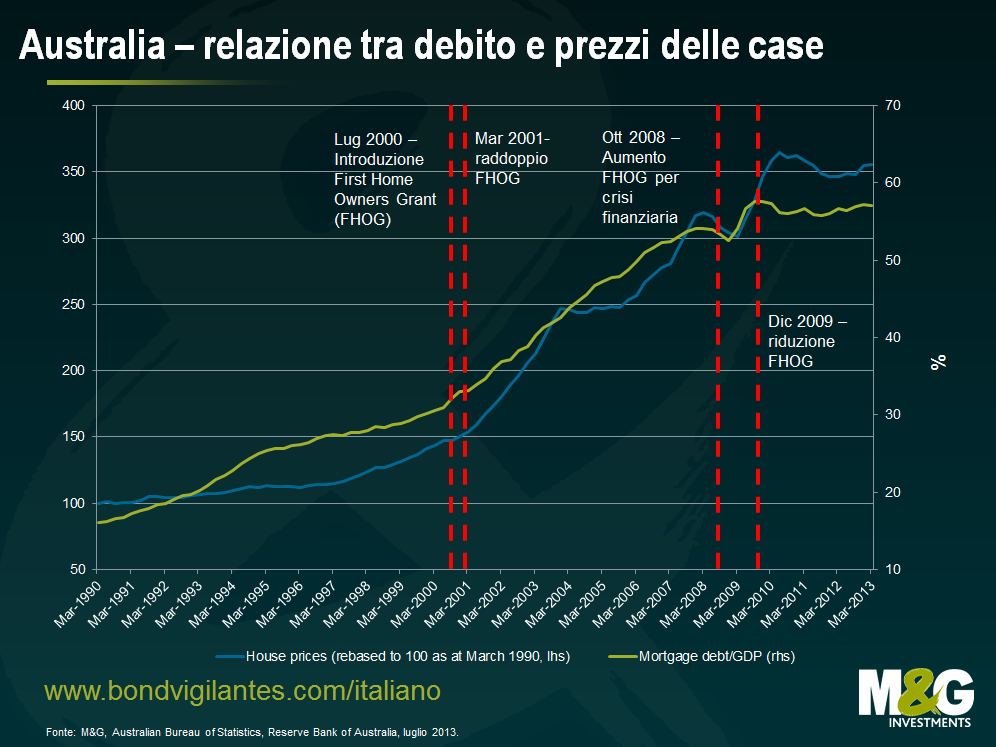

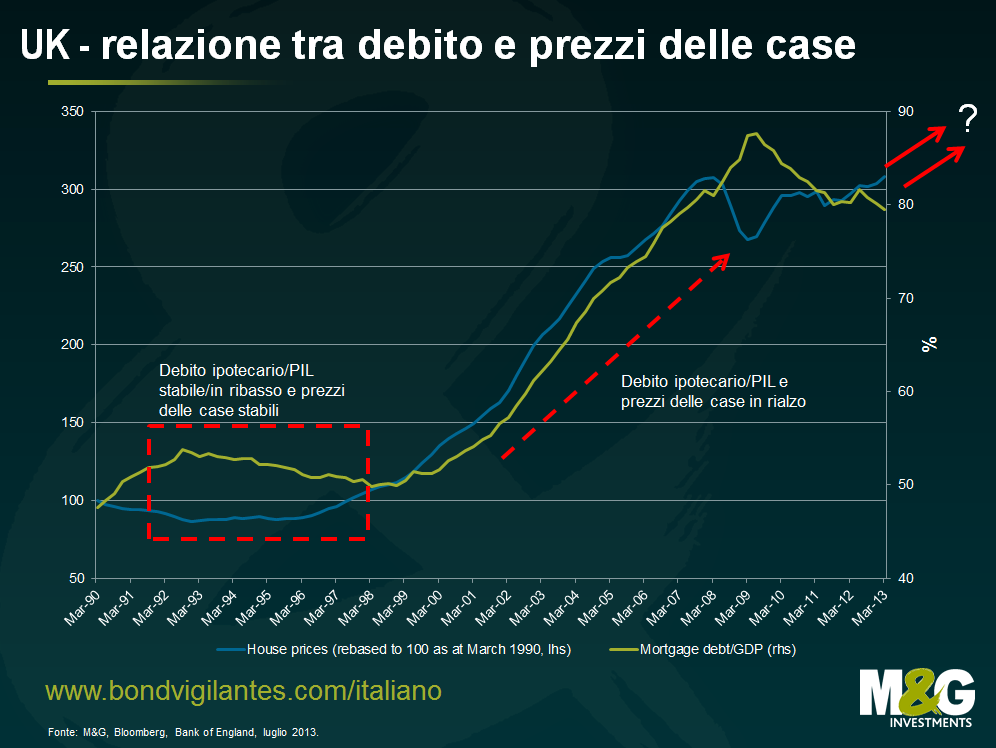

I grafici seguenti evidenziano la relazione tra i crescenti livelli di debito ipotecario e i prezzi delle case in Australia, Canada e Regno Unito. L’Australia costituisce un esempio molto interessante, in quanto il First Home Owners Grant ha subito aumenti e riduzioni nel corso del tempo, ai quali sono corrisposte variazioni dei prezzi immobiliari.

È assai probabile che il programma inglese Help to Buy incoraggi l’accumulo di debito ipotecario, che potrebbe così portare a un rialzo dei prezzi delle case, rendendo ancora più difficile l’acquisto a chi non avrà accesso al piano. Un programma di questo tipo aumenta le diseguaglianze, per cui chi non si può permettere di comprare un immobile vedrà ulteriormente peggiorare la propria posizione. Crescerà anche il divario generazionale tra i meno giovani già proprietari di un’abitazione, i quali saranno probabilmente più favoriti dal piano, e i più giovani che non possiedono una casa e hanno bisogno di un posto dove vivere.

Sono già emersi i primi segnali di un aumento dei prezzi delle case qui nel Regno Unito. È dell’altro giorno il dato sui prezzi immobiliari pubblicato dal RICS (Royal Institution of Chartered Surveyors), che ha raggiunto le punte massime dal 2010. Questo dato collima con il trend riscontrato dalle società di mutui ipotecari Halifax e Nationwide; siamo tornati ai picchi pre-crisi. Viene da chiedersi se un programma che incoraggia gli istituti finanziari a concedere mutui, e i consumatori a farne richiesta, sia la soluzione migliore in un’economia con un debito ipotecario in essere di £ 1.260 miliardi (pari all’80% del PIL). Soprattutto considerando che sembra concepito per far salire ancora di più il prezzo di un asset già costoso, con possibili ripercussioni in termini di instabilità finanziaria in caso di difficoltà congiunturali e che, in ultima analisi, farà sprecare molto tempo ai contribuenti.

Con i prezzi in probabile rialzo nel breve, la domanda è questa: il piano favorisce chi compra o chi vende?

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes