Il Brasile non è la Russia, perciò non aspettatevi che le obbligazioni brasiliane generino performance russe.

Il Brasile sta affrontando la “tempesta perfetta” dalla rielezione di Dilma Rousseff nell’ottobre del 2014 e i prezzi degli asset del più grande Paese dell’America Latina sono crollati. I credit default swap sul debito sovrano a 5 anni del Brasile in dollari statunitensi e gli spread delle obbligazioni societarie in valuta forte hanno registrato ampliamenti fino a rispettivamente 545 bps e 938 bps, a fine settembre 2015, livelli più elevati che durante la crisi finanziaria globale del 2021/12 e i più elevati dalla crisi del Brasile del 2002. L’adeguato livello di riserve di valuta estera, uno dei pochi elementi positivi per il Paese, non ha impedito a S&P di declassare a spazzatura il rating sovrano del Brasile lo scorso mese. Come ha scritto Claudia, è stato inevitabile, dato l’ambiente macroeconomico e politico.

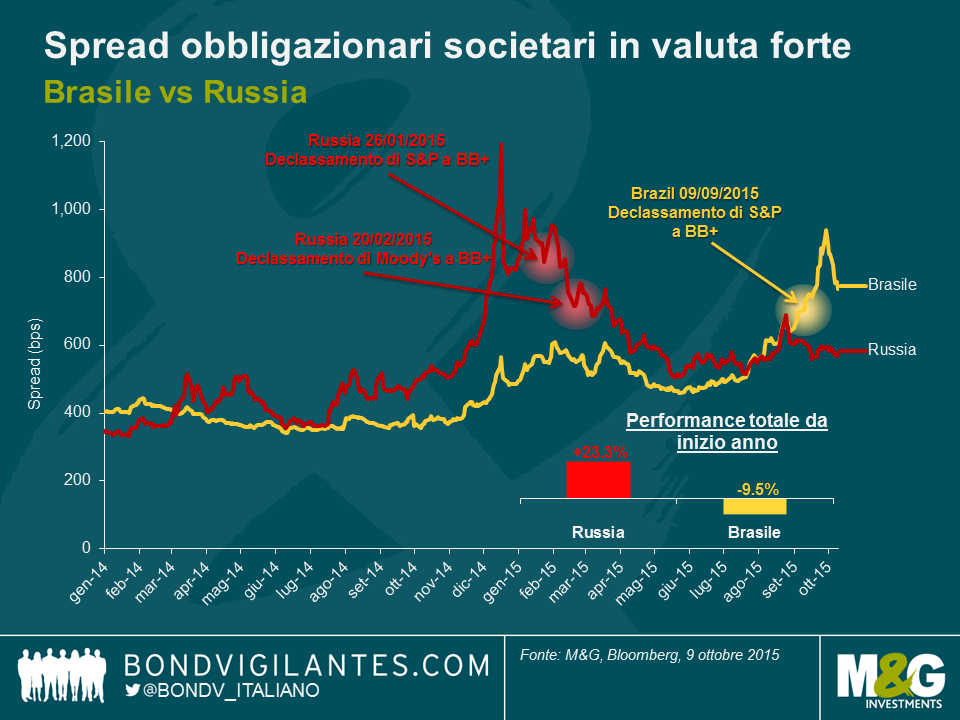

In questo contesto, molti investitori obbligazionari stanno guardando agli asset brasiliani allo stesso modo in cui avevano in maniera opportunistica guardato alla Russia a inizio 2015. La Russia, declassata a junk sia da S&P che da Moody’s rispettivamente a gennaio e febbraio di quest’anno, ha generato uno dei risultati migliori dell’universo del debito dei Paesi Emergenti, dall’inizio dell’anno ad oggi. Gli spread delle obbligazioni societarie russe in valuta forte hanno segnato una contrazione di oltre il 30% (o 273 bps) da inizio anno, nonostante le attuali sanzioni economiche da parte dei Paesi occidentali, i modesti prezzi del greggio e il rublo debole. Inoltre il CDS russo a 5 anni ha segnato un’impennata del 32% (180 bps) da inizio anno, toccando i 370 bps (al 9 ottobre 2015).

Guardando alle obbligazioni societarie nel grafico precedente, il recente ampliamento degli spread brasiliani con un picco dopo il downgrade a spazzatura di settembre mette in luce alcune analogie con ciò che la Russia ha vissuto nel gennaio/febbraio di quest’anno, quando diversi emittenti societari russi sono divenuti “angeli caduti” a livello speculativo. Pur non avendo mai recuperato il loro rating investment grade, tali obbligazioni hanno comunque sovraperformato in seguito il resto dei Paesi Emergenti. Le obbligazioni corporate del Brasile seguiranno lo stesso percorso nel breve termine? È poco probabile, perché il Brasile non è la Russia.

In primo luogo, il quadro macroeconomico è ben diverso. Anche se entrambe le economie sono piombate in recessione quest’anno, ciò è stato dovuto a fattori esterni per la Russia mentre il Brasile sta indubbiamente affrontando più difficoltà a livello interno che minacce a livello esterno. L’economia russa è stata duramente colpita da sanzioni internazionali e dai bassi prezzi petroliferi. Per il Brasile, i problemi politici (un presidente poco popolare e l’enorme scandalo di corruzione di Petrobras) sono indubbiamente penalizzanti per il sentiment degli investitori almeno tanto quanto lo sono i bassi prezzi delle commodity per i suoi termini di scambio negativi.

In secondo luogo, gli emittenti russi hanno dato prova di avere fondamentali di credito incredibilmente resilienti nell’attuale contesto economico. Il rublo debole sta aiutando gli esportatori (settori petrolio e gas, metalli e minerario, chimico) a migliorare la loro competitività in quanto i loro costi sono in valuta locale e i loro ricavi in dollari statunitensi. Di fronte ad un mercato primario virtualmente chiuso negli ultimi dodici mesi, gli emittenti russi hanno mostrato una disciplina ferrea nel contenere l’indebitamento e nel mantenere livelli adeguati di liquidità per poter rispettare le scadenze sul debito. Infine, la scarsità di obbligazioni è stata vantaggiosa da un punto di vista di elementi tecnici di mercato. In Brasile, è proprio il contrario. Molti emittenti presentano un debito esterno notevole sul proprio bilancio e il real in caduta ha materialmente innalzato i livelli di debito in dollari statunitensi e le spese di interesse per gli attori interni senza copertura. L’indebitamento sta crescendo in quanto i livelli di debito stanno aumentando e i profitti stanno diminuendo per via della recessione del Paese e dei prezzi delle materie prime in affanno. Inoltre, lo scandalo di corruzione “Lava Jato” (Autolavaggio) continuerà a pesare su quasi tutti gli emittenti societari del Paese.

In questo contesto, prevediamo un aumento dei tassi di default brasiliani. A differenza della Russia, che ha complessivamente rappresentato per gli investitori una scelta a livello macroeconomico nei primi nove mesi di quest’anno, la differenziazione del credito in Brasile sarà critica e i rendimenti obbligazionari impari. Indubbiamente sono emerse alcune opportunità di guadagni discreti tra obbligazioni ingiustamente punite, ma i bond societari brasiliani nel complesso con tutta probabilità non genereranno nel breve termine performance altrettanto solide che quelle messe a segno dal credito russo finora nel 2015.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes