Perché oggi il QE societario è uno strumento di politica monetaria convenzionale

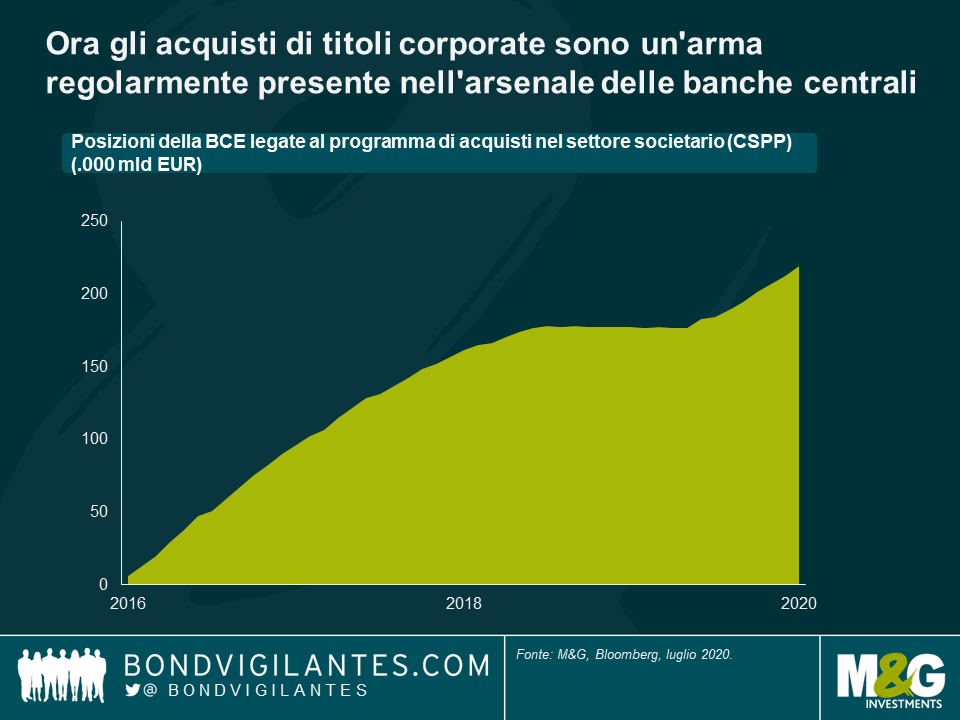

Un tema ricorrente nei commenti degli ultimi tempi è stato l’uso senza precedenti dell’espressione “senza precedenti”! Qualcosa che un tempo era senza precedenti e adesso è diventato ordinaria amministrazione è l’acquisto di obbligazioni societarie da parte delle banche centrali. Ora che sembra diventato uno strumento di politica monetaria convenzionale, vale la pena di chiedersi perché e se sia una cosa giusta.

Abbiamo commentato gli acquisti di titoli societari per la prima volta nel 2009. All’epoca era uno strumento nuovo e senza precedenti; oggi è un’arma regolarmente presente nell’arsenale delle banche centrali (si veda il grafico in alto) e persino la Fed questa volta vi ha fatto ricorso. Una delle conseguenze della grande crisi finanziaria è stata il cambiamento del modo in cui le autorità gestiscono il sistema finanziario: il motore principale della liquidità economica ai tempi era il settore bancario, che prendeva prestiti a breve e li erogava a lungo termine riciclando il capitale, un meccanismo economico importante alimentato dalla politica monetaria. Questo divario del rischio di durata era mitigato dalla regolamentazione dei movimenti di capitale, dalla vigilanza finanziaria e dalla facoltà di intervento delle banche centrali e dei governi, rispettivamente come prestatori e garanti di ultima istanza.

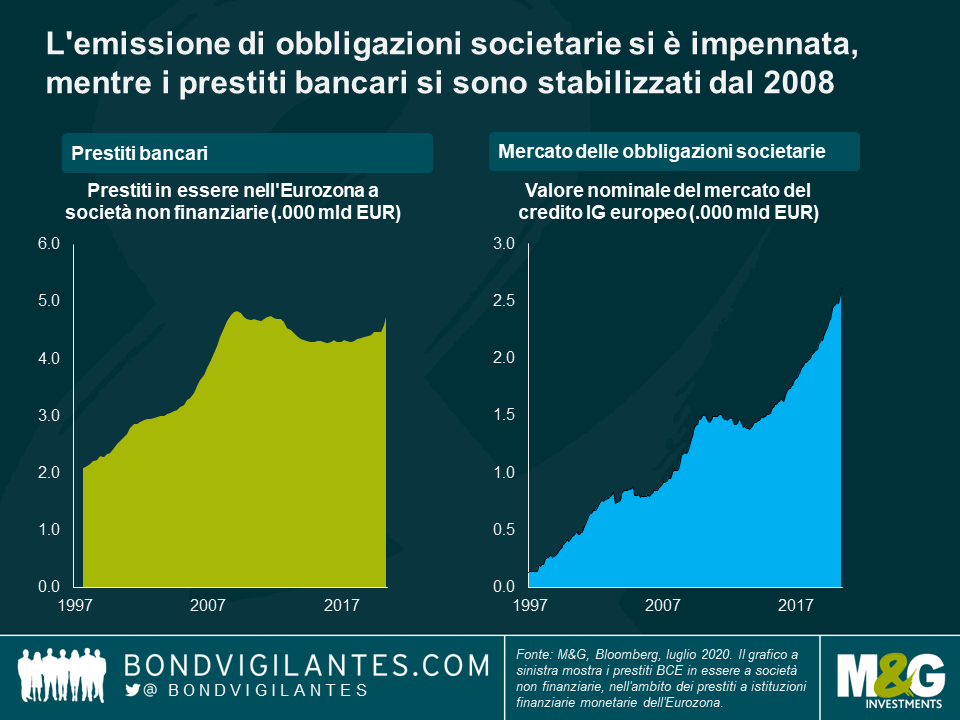

La crisi finanziaria ha messo in luce la vulnerabilità di questo sistema, di cui abbiamo parlato regolarmente sia noi che altri. L’esigenza di un sistema nuovo è diventata palese. Le banche, scoraggiate dall’erogare prestiti, si sono adeguate di conseguenza: la loro funzione vulnerabile nei cicli e ricicli di capitale è stata affiancata/sostituita in parte dallo sviluppo di un modello di finanziamento con durata corrispondente. Lo si vede chiaramente nel fatto che il debito obbligazionario in essere delle società è letteralmente esploso, mentre il credito concesso a imprese e consumatori si è stabilizzato (si veda il grafico sopra). Gli effetti di questa transizione, in cui il debito bancario a breve termine viene sostituito dal capitale a lungo termine, sono duplici:

- c’è meno liquidità in giro, dato che per gli emittenti è più difficile prendere denaro in prestito; in confronto al mercato bancario affermato, quello delle obbligazioni societarie è una strada più tortuosa, e potenzialmente costosa, per ottenere finanziamenti, pertanto la crescita viene frenata per via della natura meno dinamica che caratterizza i mercati dei capitali e questo è un aspetto negativo;

- il ciclo economico diventa più stabile vista la scarsa probabilità che si creino le dinamiche di boom/crollo legate a un mercato bancario effervescente, il che è positivo.

Questi due effetti sono osservabili fin dalla grande crisi finanziaria. La crescita è stata lenta e stabile, non accelerata e volatile.

Adesso abbiamo di fronte un grave rallentamento economico scaturito dall’esigenza di tutelare la salute pubblica che ha costretto i governi e le banche centrali del mondo a reagire rapidamente a un evento di portata storica. Come in tutte le crisi, è compito delle banche centrali agire come prestatori di ultima istanza. Nel contesto di difficoltà tradizionale, in cui bisogna considerare anche la struttura più stabile del mercato finanziario dopo la grande crisi, i programmi di acquisti quantitativi di obbligazioni societarie per stabilizzare i mercati, consentendo il corretto funzionamento di quello dei titoli corporate, rappresentano uno strumento di politica normale e appropriato.

L’ultimo acquirente a fare irruzione sulla scena è stata la Fed: in passato era intervenuta in modo limitato sui mercati dei capitali, ma adesso è più a suo agio nel sostenere la forma di finanziamento messa a disposizione dal mercato delle obbligazioni societarie. Per quanto nuova agli acquisti in quest’area, la Fed ha una lunga storia di interventi massicci nei mercati del credito privato con i precedenti programmi di acquisto focalizzati sugli MBS. Il modo in cui si è mossa di recente collima con l’esigenza di promuovere mercati di finanziamento con scadenze corrispondenti e richiama quanto ha fatto storicamente nel mercato statunitense degli immobili abitativi.

Anche se il sistema post-crisi finanziaria si è evoluto diventando più stabile, necessita ancora di un puntello nei momenti difficili. L’acquisto di titoli societari è un compito svolto naturalmente dalle banche centrali per supportare il funzionamento dei mercati assicurando un riciclo efficiente dei capitali.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes