Unternehmensanleihen der Peripheriestaaten und die Gefahr einer Massenherabstufung

Um beim Thema Bon Jovi zu bleiben: „Ugly“ war ein Titel auf Jon Bon Jovis zweitem Soloalbum aus dem Jahr 1998. Das Lied ist nicht besonders bekannt und übrigens auch nicht besonders gut, aber es beschreibt treffend die Kursbewegungen spanischer und italienischer Unternehmensanleihen in der letzten Zeit.

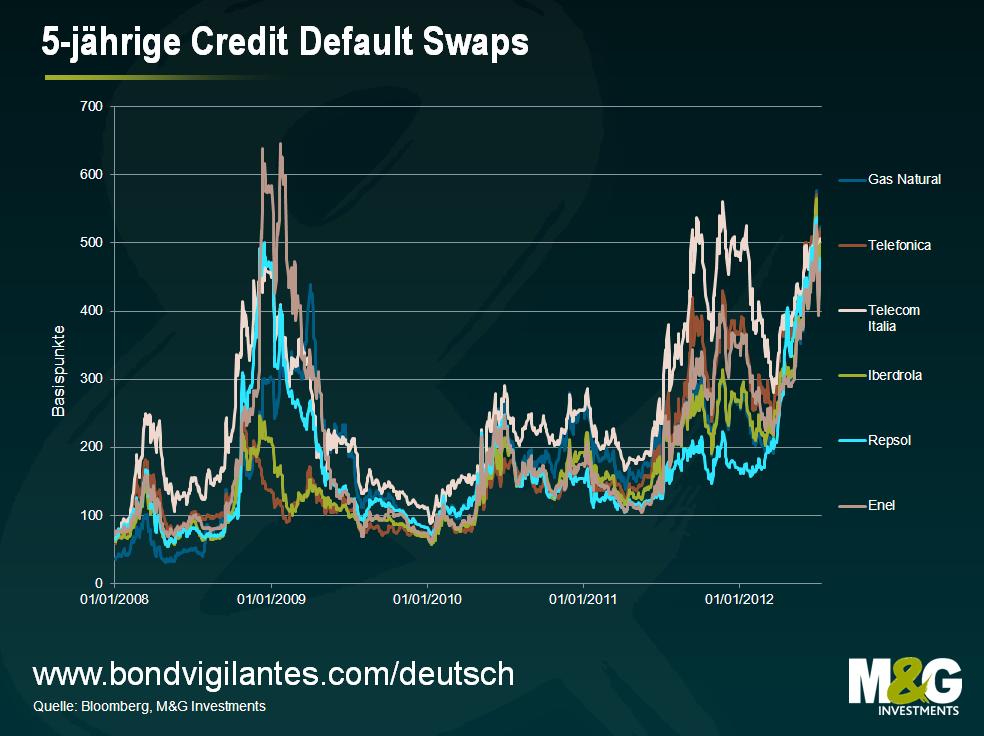

Den Renditen spanischer und italienischer Staatsanleihen ist sehr viel Aufmerksamkeit geschenkt worden – derzeit liegen sie bei zehnjährigen Anleihen um 7 % bzw. 6 %. Doch auch bei den führenden Emittenten aus dem Nicht-Finanzsektor sind die Renditen erheblich unter Druck geraten. So liegt das Kursniveau 5-jähriger CDS für Unternehmen wie Iberdrola, Gas Natural, Repsol und Enel beinahe auf einem Allzeithoch, nämlich bei jeweils 500, 525, 475 und 455 Basispunkten. Und es sind nicht allein die Versorger, die unter Druck geraten sind: Auch die Risikoprämien von Telefonica und Telecom Italia sind auf über 500 Basispunkte geklettert. (siehe Grafik eins)

Während die genannten Unternehmen immer noch als Investment-Grade eingestuft sind – teilweise liegen sie um mehrere Ratingstufen oberhalb der Grenze –, werden sie weit über dem Merrill Lynch BB Euro High Yield Non Financial Index gehandelt (aktueller Asset Swap +440). Anders ausgedrückt: Der Markt glaubt nicht, dass diese Unternehmen vom Risiko her zum Investment-Grade-Bereich gehören.

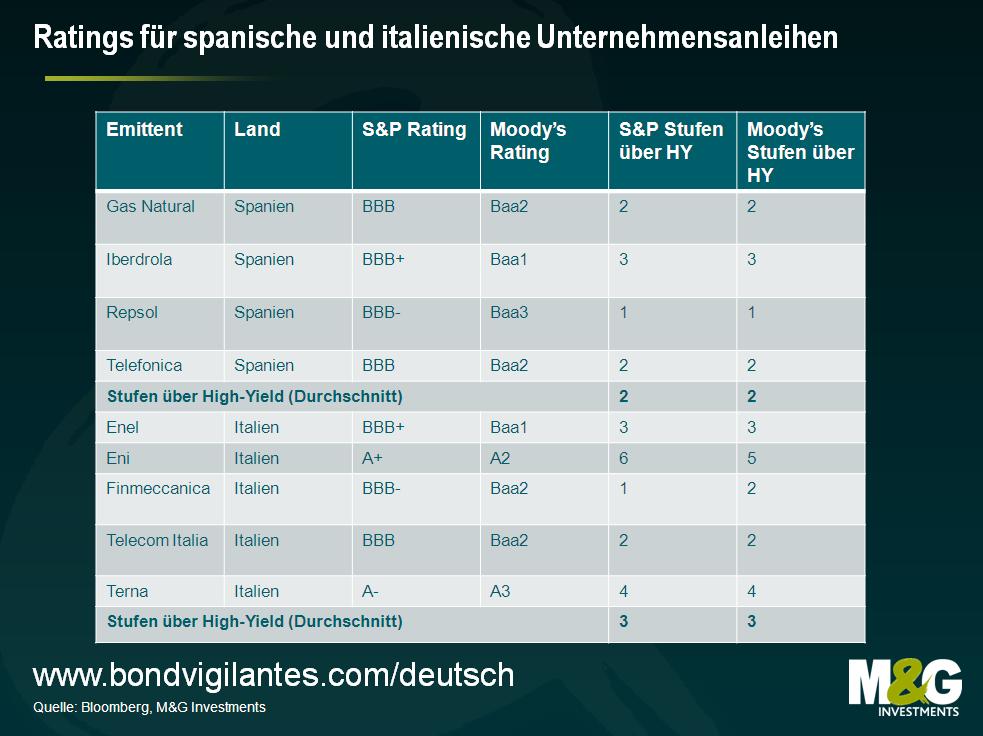

Diese Einschätzung ist durchaus nachvollziehbar. Die aktuellen Ratings für die größten spanischen und italienischen Emittenten aus dem Nichtfinanzsektor (siehe Grafik zwei) lassen vermuten, dass der Markt zu Recht nervös ist. Im Durchschnitt stehen die vier größten spanischen Emittenten nur zwei Ratingstufen über dem High-Yield-Segment. Bei den fünf größten Emittenten Italiens sind es circa drei Ratingstufen. Dies mag als ausreichender Abstand erscheinen, bis man sich das Tempo der aktuellsten Herabstufungen vor Augen hält, die das jeweilige Land hat hinnehmen müssen. Man bedenke, dass erst im Juli 2011 Spanien von Moody’s mit Aa2 bewertet wurde, sieben Ratingstufen über dem aktuellen Rating von Baa3. Italien wurde ebenfalls durch die Ratingagentur zwischen Juni 2011 und Februar 2012 um vier ganze Stufen heruntergestuft. Auch S&P zeigte sich nicht viel freundlicher: Es erfolgte eine drastische Senkung des Ratings Spaniens von AA- auf BBB+ innerhalb von 12 Monaten sowie die Herabstufung Italiens von A+ auf BBB+.

Sowohl bei spanischen als auch bei italienischen Unternehmensanleihen gab es als Folge dieser Herabstufung des Staates eine Senkung der Ratings. Bei Moody’s dürfen Unternehmensanleihen aus dem Nichtfinanzsektor maximal zwei Ratingstufen über der Stufe des jeweiligen Staates stehen, wohingegen bei S&P im Extremfall sechs Stufen erlaubt sind, zwei aber eher üblich sind. Die Auswirkungen auf griechische und portugiesische Unternehmensanleihen – wie z. B. EDP, OTE und Portugal Telecom – nachdem der jeweilige Staat den Investment-Grade-Status verloren hatte, verdeutlichen den u. U. folgenschweren Zusammenhang zwischen den Ratings von Staaten- und Unternehmensanleihen.

Welches Anleihevolumen könnte also in einem Massenabstufungs-Szenario auf den High-Yield-Status herabgestuft werden? Wenn sämtliche italienische und spanische Papiere aus dem Nichtfinanzsektor ihren Investment-Grade-Status verlieren würden, rechnen wir damit, dass nominal 47 Mrd. EUR an spanischen Papieren bzw. nominal 59 Mrd. EUR an italienischen Papieren in den High-Yield-Bereich fallen könnten. Dies entspräche Papieren mit einem Gegenwert von sage und schreibe 106 Mrd. EUR – 80 % des bestehenden Non-Financial Euro High Yield Index –, die Richtung High-Yield-Markt wandern. Eine ziemliche Herausforderung für das Segment!

Natürlich ist das tatsächliche Anleihevolumen, das zum Verkauf stehen würde, schwierig zu quantifizieren. Die Entwicklung hängt unter anderem von den Indexregeln ab sowie von der Bereitschaft und Fähigkeit der Anleger, hochverzinsliche Anleihen zu halten. Jedoch scheint die Annahme vernünftig, dass in den kommenden Monaten und sogar Jahren eine beträchtliche Menge an Schuldverschreibungen ein neues Zuhause finden muss. Vermutlich müssen die Renditen noch weiter steigen, womöglich sehr viel weiter, bevor traditionelle Anleger in hochverzinsliche Papiere sich für diese Titel interessieren.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden