Obwohl es nicht den Anschein hat, stecken die europäischen Peripheriestaaten nach wie vor tief in einer Schuldenkrise

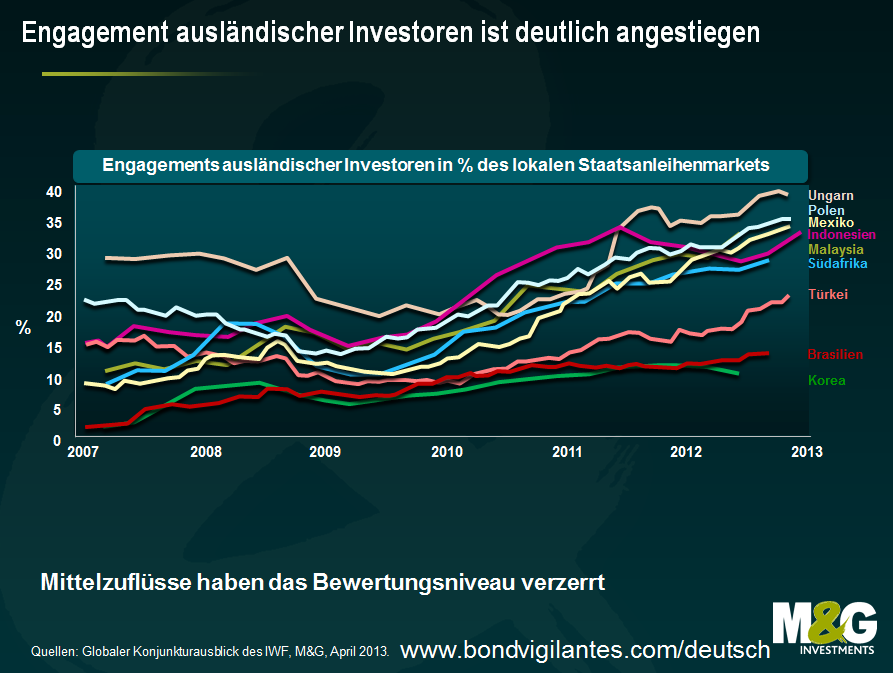

Zu Beginn dieser Woche sanken die Renditen 5- und 10-jähriger spanischer Anleihen auf ihren niedrigsten Stand seit dem vierten Quartal 2010. Ursprünglich ausgelöst worden war diese Rallye zweifellos von der Zusage Mario Draghis, „alles Notwendige zu tun, um den Euro zu retten“. Durch die Verbesserungstendenz, welche die Wirtschaftsdaten aus der Eurozone dann im zweiten Halbjahr 2012 vorlegten und die wohl zumindest teilweise auch auf die Äußerung von Draghi zurückzuführen war, erhielt diese Tendenz dann zusätzlichen Auftrieb. Allerdings hat sich diese Rallye an den Peripheriemärkten auch in diesem Jahr noch fortgesetzt, obwohl sich die Wirtschaftsdaten in den letzten Monaten eigentlich wieder deutlich verschlechtert haben. So wächst die Kluft zwischen den konjunkturellen Fundamentaldaten einerseits und dem Bewertungsniveau andererseits derzeit rasant.

Diese Entwicklung illustriert auch die nachfolgende Grafik: Auf der linken Achse wird die Zinsdifferenz 10-jähriger italienischer Anleihen gegenüber ihren deutschen Pendants aufgeführt, auf der rechten Achse wird der Citi Eurozone Economic Surprise Index dargestellt (falls die grüne Linie also ansteigt, bedeutet dies unerwartet schwache Wirtschaftsdaten).

Vor allem an der Zahlungsfähigkeit Spaniens habe ich nach wie vor meine Zweifel. Für mich ist ein Staat nämlich dann zahlungsunfähig, wenn das Verhältnis Staatsverschuldung/BIP kontinuierlich ansteigt. Natürlich kann die EZB mit liquiden Mitteln einspringen, damit Spanien seine Verbindlichkeiten refinanzieren kann. Und natürlich befinden sich viele andere Industrienationen wohl in derselben Situation. So klettert das Verhältnis Staatsverschuldung/BIP in Japan momentan zügig gen 300 Prozent. Im Vergleich dazu wirkt die Schuldenlast Spaniens fast schon mickrig. Doch das Beispiel Griechenlands lehrt uns, dass Verbindlichkeiten von Eurozone-Staaten restrukturiert werden können (und auch werden), wenn das entsprechende Land als insolvent angesehen wird. Bereits in einem Kommentar aus dem Jahr 2010 hatten wir prognostiziert, dass Spanien genau dieses Szenario bevorsteht.

Bei einer detaillierten Analyse der langfristigen Schuldentrends in Spanien muss man sich zunächst noch einmal vor Augen führen, dass das Verhältnis Staatsverschuldung/BIP eines Landes durch drei Variablen beeinflusst wird, nämlich:

- die Differenz zwischen den Zinskosten und dem nominalen Wachstum in Prozent des BIP. Sind die Zinskosten höher als das nominale BIP-Wachstum, steigt auch das Verhältnis Staatsverschuldung/BIP.

- die Veränderung des Primärsaldos in Prozent des BIP (beim Primärsaldo handelt es sich um die Haushaltsbilanz vor Abzug der Zinszahlungen). Je höher das Haushaltsdefizit, desto hoher auch das Verhältnis Staatsverschuldung/BIP.

- Veränderungen bei den Bestandsanpassungen („stock-flow adjustments“). In der Regel sind diese Anpassungen relativ moderat, doch falls ein Staat eine Bank rekapitalisieren muss, steigt das Verhältnis Staatsverschuldung/BIP an (weitere Informationen dazu finden Sie hier).

Der massive Anstieg des Verhältnisses Staatsverschuldung/BIP Spaniens ist auf alle drei oben genannten Variablen zurückzuführen. Betrachtet man nun jede dieser Variablen für sich, so zeigt die nachfolgende Grafik das nominale BIP-Wachstum Spaniens im Vergleich zu den nominalen Kreditkosten über sechs Jahre (genau genommen sollten in dieser Berechnung eigentlich die durchschnittlichen Zinskosten berücksichtigt werden, die für Spanien momentan bei rund 4 Prozent liegen – stattdessen habe ich die Rendite spanischer Anleihen mit 6-jähriger Laufzeit zugrunde gelegt). Von 2001 bis 2007, als Spanien noch ein nominales BIP-Wachstum von 7 bis 9 Prozent vorlegen konnte, waren Kreditkosten in Höhe von 4 Prozent in Ordnung. Heutzutage ist das nicht mehr der Fall.

Da die Kreditkosten Spaniens zurzeit höher sind als das nominale Wirtschaftswachstum des Landes, bedarf es für eine Stabilisierung der Staatsverschuldung im Vergleich zum BIP (laut Punkt 2) also eines Primärüberschusses. Allerdings weist Spanien zurzeit ein hohes Haushaltsdefizit (seit 2009 durchschnittlich 10,2 Prozent) und somit auch ein beträchtliches Primärdefizit auf. Aus der nachfolgenden Grafik geht hervor, inwieweit der IWF seine Prognosen für das spanische Haushaltsdefizit seit 2011 kontinuierlich angehoben hat.

Ein Grund dafür, dass der IWF immer weiter steigende Haushaltsdefizite erwartet, ist der Umstand, dass seine Wachstumsprognosen bisher immer übertrieben optimistisch waren. So zeigt die nachfolgende Grafik, dass der IWF für Spanien noch im Jahr 2011 von einem Wachstum von stolzen 2 Prozent ausgegangen ist. Stattdessen befindet sich Spanien aber immer noch in einem Konjunkturabschwung (erst gestern wurde bekannt gegeben, dass die Arbeitslosenquote im ersten Quartal auf ein neues Rekordhoch von 27,2 Prozent angestiegen ist). Bei den meisten langfristigen Wachstumsprognosen wird schlicht und einfach das langfristige durchschnittliche Wachstum der entsprechenden Staaten zugrundegelegt. Angesichts der hohen Verschuldung des spanischen Staates sowie des dortigen Privatsektors dürfte das Wachstumspotenzial Spaniens jedoch auf lange Sicht bei lediglich 1 Prozent p.a. liegen. Dazu trägt auch eine ungünstige demografische Entwicklung bei.

Und wie steht es um den dritten Faktor, der das Verhältnis Staatsverschuldung/BIP beeinflusst, nämlich die “stock-flow adjustments“? Unser für spanische Banken zuständiger Analyst Ed Felstead hält es nicht für undenkbar, dass selbst einige jener Banken, die vom Staat bereits rekapitalisiert worden sind, noch weitere Finanzspritzen benötigen, obwohl die meisten „faulen“ Kredite und Wertpapiere aus dem Immobiliensektor inzwischen zur spanischen „Bad Bank“ Sareb transferiert worden sind. Trotzdem ist der Anteil Not leidender Kredite sogar bei „sauberen“ Banken immer noch hoch, während die Einnahmen nach wie vor niedrig sind und die Gewinnmargen weiter schrumpfen. Deshalb würde eine weitere Verschlechterung der Asset-Qualität bei Nicht-Immobilienkrediten dazu führen, dass die Banken höhere Rückstellungen bilden müssten. Dies hätte dann aber Kapitalverluste zur Folge, die nicht wieder ausgeglichen werden könnten. Angesichts des Zustands, in dem sich die spanische Wirtschaft wie oben erläutert zurzeit befindet, ist eine solche Verschlechterung wahrscheinlich, zumal die Asset-Preise durch die Wertpapierverkäufe der Sareb momentan zusätzlich unter Druck geraten, während gleichzeitig eine schuldnerfreundlichere Gesetzgebung im Gespräch ist, die Zwangsvollstreckungen und Zahlungsrückstände neu regeln soll.

Da mit einer wundersamen Rückkehr des Wachstums zurzeit also nicht zu rechnen ist, werden die Kreditkosten Spaniens auch weiterhin über der Wachstumsrate des Landes liegen. Gleichzeitig werden die Haushaltsdefizite hoch bleiben, und es ist nach wie vor unklar, ob und in welcher Höhe die Banken zukünftig weitere Finanzhilfen benötigen werden. Mittlerweile geht auch der IWF nicht mehr davon aus, dass sich die spanische Staatsverschuldung wieder einpendeln wird. Vielmehr erwartet man inzwischen, dass die Verschuldung auf absehbare Zeit weiter ansteigen wird, wobei man allerdings von dem immer noch übertrieben zuversichtlichen Szenario ausgeht, dass das BIP-Wachstum wieder zu seinem langfristigen Mittelwert zurückkehren wird. Aus diesem Grund scheinen Anleihen von Peripheriestaaten der Eurozone, und zwar insbesondere spanische Anleihen, momentan für eine Verkaufswelle anfällig zu sein.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden