Wie wahrscheinlich ist es, dass die USA in den nächsten 12 Monaten in eine Rezession abrutschen?

Da wir wissen, wie schlecht die Notenbanken bisher bei der Prognose von Konjunkturindikatoren abgeschnitten haben, und nachdem wir die abenteuerlichen Prognosen des IWF analysiert haben, halten wir es für angebracht, die allgemeinen Marktauffassungen nur mit äußerster Vorsicht zu genießen. Eine Vielzahl statistischer Erhebungen seit den 1980er Jahren belegt, dass der Anleihenmarkt ein ziemlich guter Indikator für die Entwicklung der Realwirtschaft ist.

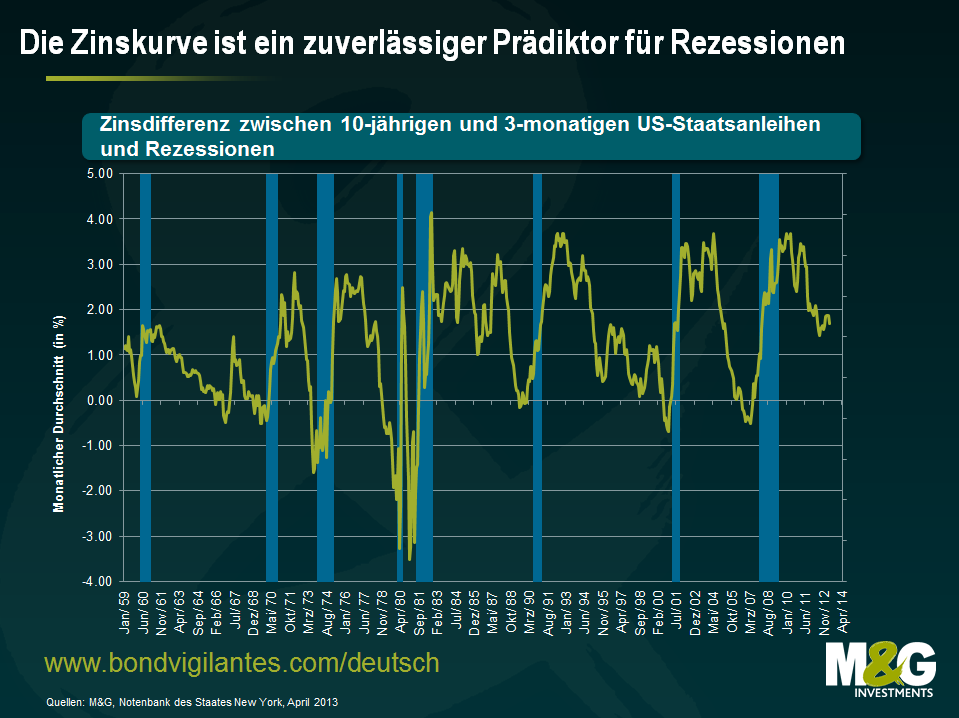

Nachgewiesenermaßen steht der Verlauf der Zinskurve unter Berücksichtigung einer Vorlaufzeit von etwa 1 bis 1,5 Jahren in einer konstant negativen Beziehung zu den US-Wirtschaftsaktivitäten. Durch die Analyse der Zinsdifferenz zwischen 10-jährigen und 3-monatigen US-Staatsanleihen (die auch als Zinskurven-Spread von US-Staatsanleihen bezeichnet wird) lässt sich die Wahrscheinlichkeit einer US-Rezession in den nächsten 12 Monaten berechnen. In der Theorie führt eine Verschärfung der Geldmarktpolitik zu einem Anstieg der Kurzfristzinsen, was dann eine flache (oder sogar invertierte) Zinskurve zur Folge hat, weil sich die Konjunktur abkühlt und die Kreditnachfrage sinkt. Gleichzeitig könnten auch die Inflationserwartungen zurückgehen.

Untersuchungen haben gezeigt, dass sich nahezu jede US-Rezession seit 1950 bereits im Vorfeld aus dem Verlauf der Zinskurve ablesen ließ. Dabei gab es lediglich einen „falschen Alarm“, als 1967 eine Kreditklemme sowie ein Rückgang der Industrieproduktion prognostiziert wurden. Dies illustriert auch die nachfolgende Grafik. Darüber hinaus hat sich aber auch gezeigt, dass ähnliche prädiktive Beziehungen auch in anderen Ländern wie etwa Deutschland und Großbritannien bestehen.

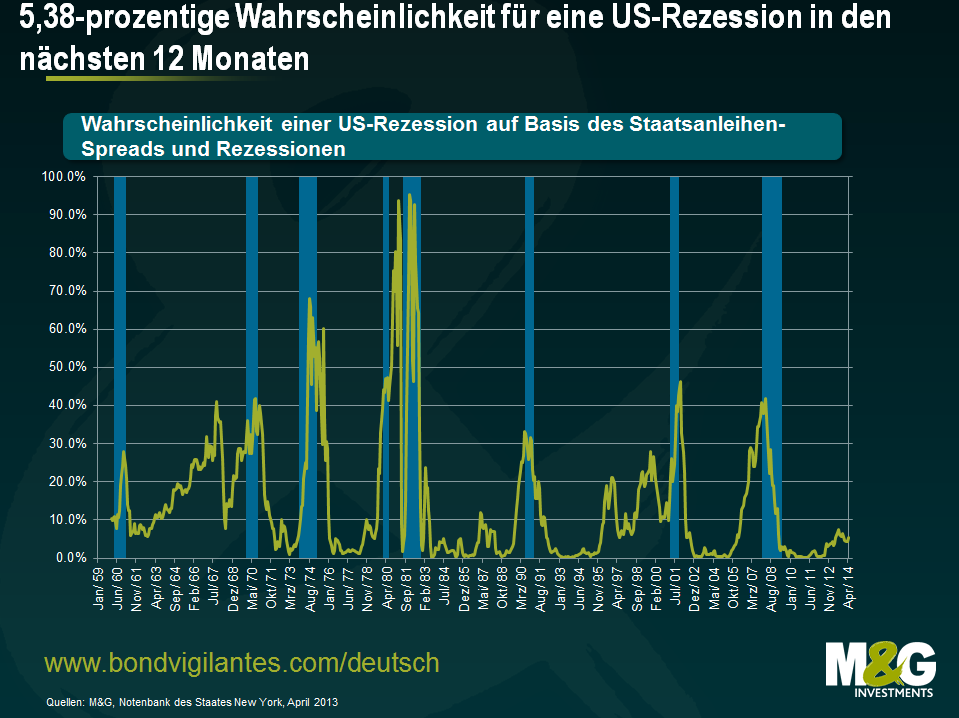

Nachdem die Vorhersagekraft der Zinskurve also schon einmal belegt worden ist, wollten die Volkswirte natürlich herausfinden, welche Aussagekraft die Zinskurve im Hinblick auf die Wahrscheinlichkeit zukünftiger Rezessionen besitzt. So erstellten Volkswirte der Notenbank des Staates New York im Jahr 1996 auf Basis des Zinskurven-Spreads erstmals eine Prognose für die Rezessionswahrscheinlichkeit.

Freundlicherweise aktualisiert die Notenbank des Staates New York ihre Untersuchungsergebnisse regelmäßig. Wie hoch ist also die Wahrscheinlichkeit einer Rezession in den nächsten 12 Monaten, wenn man die aktuellen Preise am Anleihenmarkt zugrunde legt? Exakt 5,38 Prozent. (Angesichts der umfangreichen quantitativen Lockerungsmaßnahmen, welche die Fed zuletzt ergriffen hat, ist diese Zahl wahrscheinlich niedriger als sie eigentlich sein sollte.)

Einige Volkswirte schwören auf die Vorhersagekraft der Zinskurve. Andere argumentieren hingegen, dass die Zinskurve inzwischen an Aussagekraft verloren hat, weil mittlerweile auch andere Faktoren das längere Ende der Zinskurve beeinflussen. Dazu zählen beispielsweise quantitative Lockerungsmaßnahmen, Währungskopplungen an den US-Dollar sowie aufsichtsrechtliche Vorgaben. Die einfache Faustformel, wonach die Zinsdifferenz zwischen 10-jährigen und 3-monatigen US-Staatsanleihen im Vorfeld einer Rezession stets in negatives Terrain dreht, gilt aber nach wie vor. So waren vor den Rezessionen der Jahre 1990 und 1991, 2001 sowie 2008 jeweils negative Spreads zu beobachten. Vielleicht beruhte das „Dilemma“ von Alan Greenspan in Form niedriger Langfristzinsen ja gar nicht auf dem von Ben Bernanke als „globale Sparwut“ bezeichneten Phänomen. Vielmehr deutete die Zinskurve auf eine zunehmende Rezessionswahrscheinlichkeit hin. So war die Wahrscheinlichkeit einer Rezession von 4,5 Prozent aus dem Januar 2006 bis zum Januar 2008 auf 38 Prozent gestiegen.

Somit ist und bleibt die Zinskurve für Anleger ein äußerst hilfreiches Instrument. Deren Fähigkeit, Rezessionsphasen vorherzusagen, kann nicht ignoriert werden. Hüten Sie sich also, falls die Zinskurve wieder eine inverse Struktur aufweisen sollte.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden