Sie rechnen nicht mit einer Inflation in Europa? Die Deutschen schon. Schauen Sie sich doch einfach den dortigen Immobilienmarkt an!

Als im Ausland lebender Deutscher bin ich mit der unerschöpflichen Anzahl von Klischees, was vermeintlich „typisch deutsch“ ist, bestens vertraut. Eines dieser Klischees handelt beispielsweise von der Sehnsucht der Deutschen nach Preisstabilität sowie der damit einhergehenden Angst vor steigenden Preisen. So belegen in der Tat die Ergebnisse der jüngsten Umfrage zu den Inflationserwartungen, die YouGov im Auftrag von M&G durchgeführt hat, dass sich die deutsche Bevölkerung um die aktuelle inflationäre Entwicklung Sorgen macht. Gleichzeitig geht aus der nachfolgenden Grafik hervor, dass die Deutschen den politischen Entscheidungen der EZB außerordentlich wenig Vertrauen entgegenbringen und davon ausgehen, dass die Inflation sowohl in 12 Monaten als auch in fünf Jahren über der Zielvorgabe von 2 Prozent liegen wird. Obwohl dieser Trend zwischen Februar und Mai 2013 etwas nachgelassen hat, bleiben vor allem die mittelfristigen Inflationserwartungen sehr hoch.

Ganz offensichtlich hat der metaphorische Vergleich mit Goethes Verkörperung des Teufels, Mephisto, den Bundesbankpräsident Jens Weidmann kürzlich gezogen hat, das Vertrauen der deutschen Bürger in die Fähigkeit der EZB, für Preisstabilität zu sorgen, ebenso wenig gestärkt wie die übrigen kritischen Kommentare der Bundesbank. Meiner Meinung nach haben jedoch noch weitere Faktoren dazu geführt, dass die Deutschen von einer steigenden Inflationsrate ausgehen. So hatte ich bereits zu Beginn dieses Jahres meine Beobachtungen zur Lohnentwicklung in Deutschland dargelegt, aus denen ich seinerzeit den Schluss zog, dass es 2013 zu einem recht kräftigen Wachstum der Reallöhne kommen könnte.

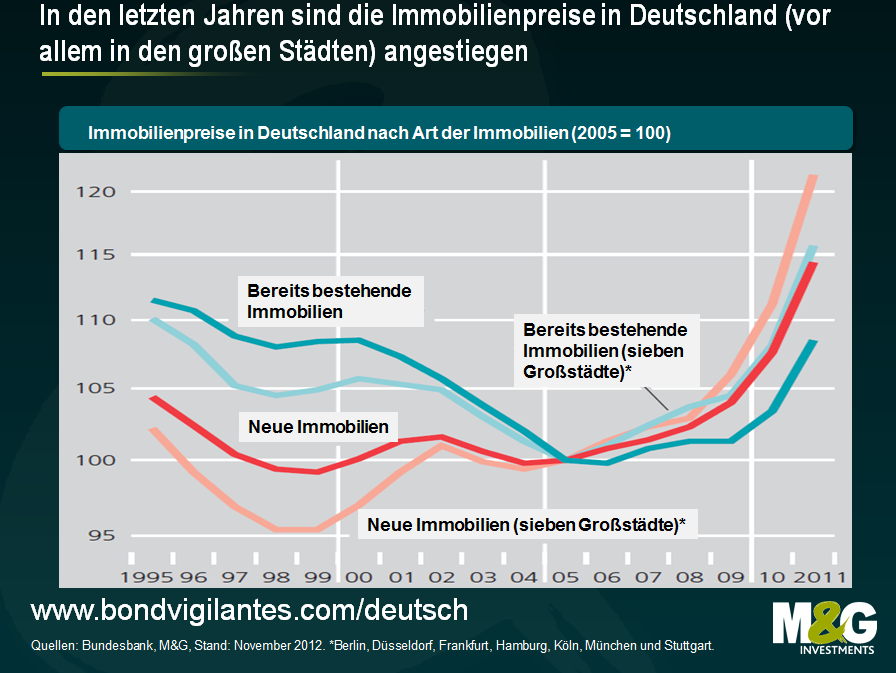

Allerdings lässt sich in Deutschland im Gegensatz zu den meisten anderen Staaten Europas derzeit auch noch eine ganz andere Form von Inflation beobachten: steigende Immobilienpreise. Obwohl es sich dabei vielmehr um eine Art Inflation der Asset-Preise als um eine Verbraucherpreis-Inflation handelt, hat auch diese Entwicklung weitreichende Auswirkungen auf das Niveau der Verbraucherpreise insgesamt. Zunächst einmal neigen Immobilienbesitzer dazu, höhere Kosten für die Refinanzierung von Hypotheken in Form höherer Mieten weiterzugeben. Da die Mietkosten eine bedeutende Komponente des deutschen CPI-Korbs (21 Prozent) bilden, wirken sich diese Mietsteigerungen auch auf die allgemeine Inflationsrate aus. Darüber hinaus sind Hauseigentümer in Phasen steigender Immobilienpreise eher in der Lage, ihre Konsumausgaben zu erhöhen, indem sie die höheren Beleihungswerte ihrer Objekte nutzen, um Kredite aufzunehmen (obwohl dies in Deutschland angesichts eines fehlenden Kreditwachstums derzeit offensichtlich nicht der Fall ist). Die nachfolgende Grafik zeigt, dass die Immobilienpreise in Deutschland zwischen 2007 und 2011 im Durchschnitt um 10 bis 20 Prozent angestiegen sind. Dabei gab es je nach Lage und Art der Immobilie beträchtliche Unterschiede. Zudem lassen sich nach Einschätzung des Deutschen Instituts für Wirtschaftsforschung (DIW) Belege dafür finden, dass dieser Trend vor allem in den deutschen Städten seitdem angehalten und sich offenbar sogar noch beschleunigt hat. So sind die Wohnungspreise in Berlin, München und Hamburg seit 2007 um schätzungsweise 10 Prozent, 7 Prozent bzw. 6 Prozent pro Jahr angestiegen.

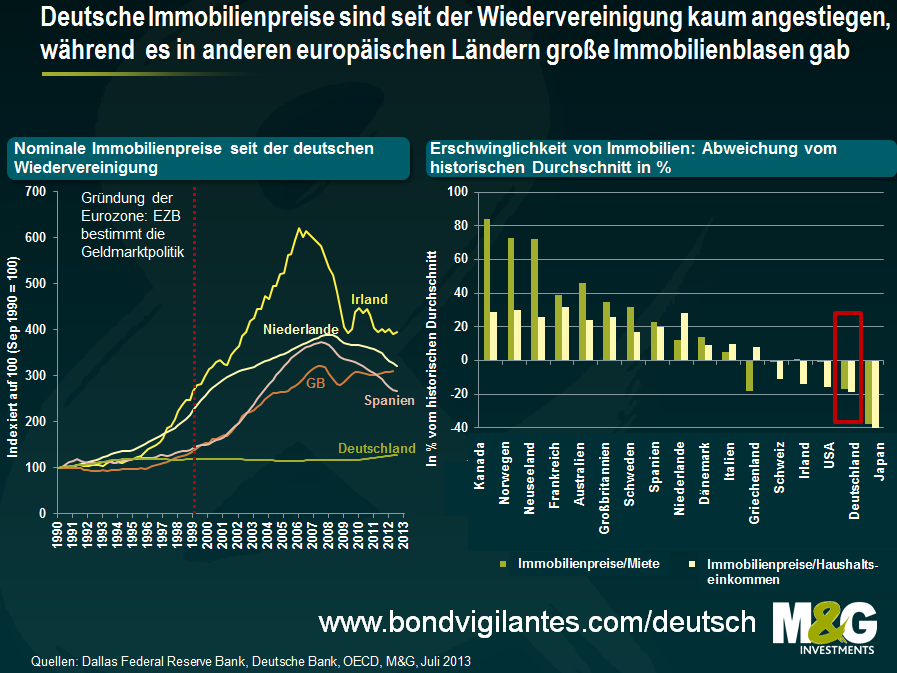

Mit seiner Entwicklung steht der deutsche Immobilienmarkt historisch betrachtet in deutlichem Gegensatz zu den Immobilienmärkten vieler anderer europäischer Staaten. Bis 2008 waren die Leitzinsen der EZB für Deutschland eigentlich zu hoch, während sie für die rasant wachsenden Volkswirtschaften Irland und Spanien zu niedrig waren. Deshalb gab es in Deutschland in den 2000er Jahren keinen kreditfinanzierten Immobilienboom, der irische und spanische Hausbesitzer letztlich in finanzielle Schwierigkeiten stürzte. Seit dem Platzen der Immobilienblasen in Irland und Spanien sind die Immobilienpreise dort zwar beträchtlich gesunken, machen im Vergleich zu der Zeit vor dem Zusammenschluss der Eurozone aber nach wie vor einen hohen Eindruck. Die Niederlande lieferten zuletzt das jüngste Beispiel für eine europäische Volkswirtschaft, die durch eine platzende Immobilienblase ins Straucheln geraten ist. So sind die Häuserpreise dort gegenüber dem Vorjahr um 9,6 Prozent zurückgegangen. Gleichzeitig scheint sich der Abschwung der niederländischen Konjunktur zu beschleunigen – eine Entwicklung, die man zweifellos sehr genau im Auge behalten muss. Interessanterweise sind die Immobilienpreise in Großbritannien mittlerweile wieder auf Vorkrisen-Niveau angestiegen, und das schlecht durchdachte „Hilfe-zum-Kauf“-Programm der britischen Regierung könnte die Preise sogar noch weiter nach oben treiben.

Zwar haben die Häuserpreise in Deutschland zuletzt wieder angezogen, doch wenn man den Zeitraum bis zur deutschen Wiedervereinigung im Jahr 1990 betrachtet, wird deutlich, dass das nominale Immobilienpreisniveau in Deutschland in den letzten 23 Jahren kaum gestiegen ist, vom realen Preisniveau einmal ganz zu schweigen. Somit hat der landesweite Aufwärtstrend bei den Immobilienpreisen, der insbesondere in Städten wie Berlin zu beobachten ist, auf einem sehr niedrigen Ausgangsniveau eingesetzt. Deshalb besteht nach wie vor ein beträchtliches Potenzial für weitere Preissteigerungen, zumal die Erschwinglichkeit von Immobilien (gemessen an den Häuserpreisen im Verhältnis zu den Mieten sowie im Vergleich zum Haushaltseinkommen) immer noch deutlich unter dem historischen Durchschnitt liegt. Derweil bleiben Immobilien in Großbritannien, Spanien und den Niederlanden im historischen Vergleich teuer. Da die Refinanzierungssätze angesichts der momentan niedrigen Zinsen also günstig sind (die Geldmarktpolitik der EZB ist für Deutschland möglicherweise zu locker) und die Immobilienpreise gleichzeitig stetig ansteigen, würde man dann nicht zwangsläufig davon ausgehen, dass die Deutschen in neue Immobilien investieren würden?

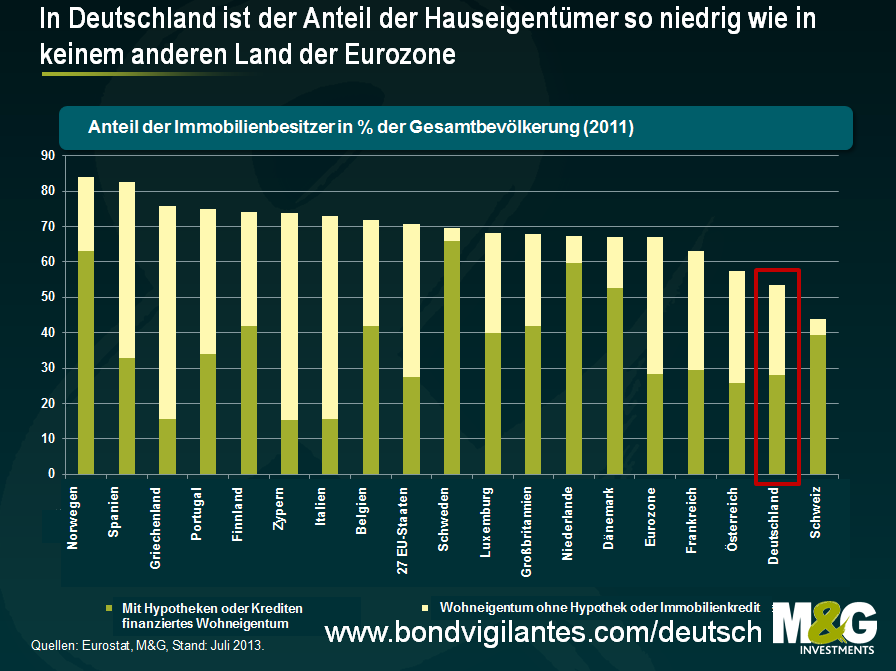

Doch bisher haben sie es zumindest unter Berücksichtigung europäischer Standards noch nicht wirklich getan. Zwar hat die Zahl der Immobilienbesitzer in den letzten Jahren zugelegt, ist aber immer noch wesentlich niedriger als in den übrigen Ländern Europas. So wohnt ungefähr lediglich die Hälfte der Bevölkerung in den eigenen vier Wänden (bei der im Jahr 2010 in Deutschland durchgeführten Volkszählung wurde festgestellt, dass der Anteil der Hauseigentümer bei 45,7 Prozent liegt, während die entsprechende Zahl von Eurostat rund 8,7 Prozent höher ist). Im Vergleich dazu beträgt der Anteil der Immobilienbesitzer auf europäischer Ebene etwa 70 Prozent. Betrachten wir deshalb einmal die Gründe, weshalb die Immobilieninvestitionen in Deutschland bisher noch nicht explodiert sind.

Immobilieneigentum ist aus einer Reihe historischer, kultureller und wirtschaftlicher Gründe nicht so stark verbreitet. Die Standards bei der inländischen Kreditvergabe sind beispielsweise seit jeher recht streng, so dass es in Deutschland keinen Hypotheken-Boom gab, der die Immobilienblasen in den USA, Irland und Spanien ausgelöst hat (leider galten diese strengen Standards nicht für Kredite, die ins Ausland vergeben wurden – das wurde während der 2008er-Krise deutlich und bestätigte sich erst kürzlich, als auch deutsche Banken durch die Insolvenz der Stadt Detroit in Mitleidenschaft gezogen wurden). Die durchschnittliche Ersttilgungsrate beträgt derzeit rund 2 Prozent, während die Beleihungsquote im Durchschnitt nach wie vor bei unter 80 Prozent liegt. Im Vergleich dazu waren Kredite ohne Ersttilgungsrate und mit einer Beleihungsquote von über 90 Prozent vor der Finanzkrise in den USA keine Seltenheit. Darüber hinaus deuten auch die aktuellen Zahlen zum Wachstum bei Hypothekenkrediten, das 2011 bei 1,2 Prozent und 2012 bei 0,3 Prozent lag, keineswegs auf einen „heiß gelaufenen“ Immobilienmarkt hin.

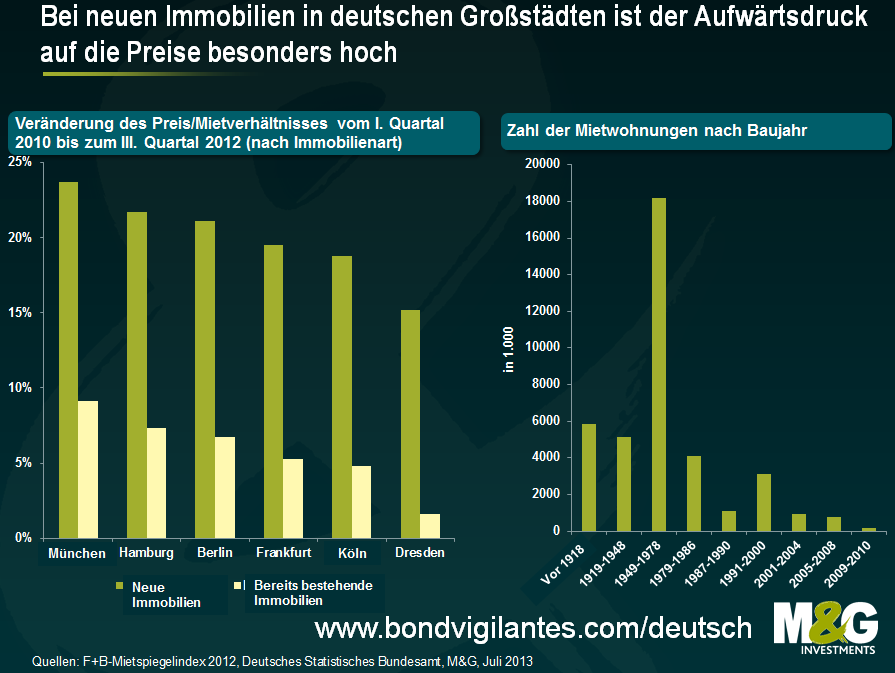

Außerdem entspricht es historisch bedingt der deutschen Wohnkultur, eine Immobilie zu mieten, und es dauert lange, bis sich eine solche Kultur wandelt. Diese Neigung zur Miete lässt sich mitunter auf die politischen Maßnahmen der deutschen Regierung nach dem Zweiten Weltkrieg zurückführen. Damals reagierte der Staat auf den akuten Wohnungsmangel, indem er den sozialen Wohnungsbau stark subventionierte anstatt günstige Finanzierungen für neue Privathäuser zur Verfügung zu stellen. Die obige Grafik zeigt, dass die Immobilieninvestitionen in Deutschland zwischen 1949 und 1979 massiv angestiegen sind und dass die aktuell vermieteten Wohnimmobilien größtenteils noch aus dieser Zeit stammen. Viele Deutsche aus der so genannten „Baby Boomer“-Generation sind in Mietwohnungen und -häusern aufgewachsen, so dass für diese Generation diese Art des Wohnens in Deutschland nicht die Ausnahme, sondern eher die Norm war. Die Grafik illustriert aber auch eindeutig, dass es in den letzten drei Jahren vor allem in vergleichsweise prosperierenden städtischen Ballungsräumen wesentlich teurer geworden ist, zur Miete zu wohnen. So konnten Vermieter die Mieten für neue Wohnimmobilien in dieser Zeit um mehr als 20 Prozent anheben. Im Oktober letzten Jahres veröffentlichte die deutsche Regierung einen Bericht, aus dem hervorging, dass die Nachfrage nach städtischem Wohnraum in wirtschaftlich starken Regionen noch bleiben wird. Der Grund dafür ist die anhaltende Abwanderung aus wirtschaftlich schwächeren Landesteilen. Deshalb geht man davon aus, dass sich der Bedarf an Wohnimmobilien in deutschen Städten bis 2025 auf 183.000 Einheiten pro Jahr belaufen wird.

Angesichts der beträchtlichen Nachfrage nach zusätzlichem Wohnraum in städtischen Gebieten sowie wegen des momentan günstigen Investitionsumfelds könnten die Immobilienpreise in Deutschland also noch eine Weile weiter ansteigen. Vor allem in florierenden Ballungszentren wie Hamburg, Stuttgart und München scheinen Preissteigerungen für neu entwickelte Immobilien in den nächsten Jahren unvermeidlich zu sein. Eine Immobilienblase ist derzeit aber nicht in Sicht, weil aufgrund des nachwievor lediglich begrenzten Kapitals der Banken kein übertriebenes Kreditwachstum zu beobachten ist. Auch das Bewertungsniveau spricht momentan nicht für eine Blasenbildung, denn die Erschwinglichkeit von Immobilien wirkt im historischen Vergleich immer noch vernünftig. Vielmehr haben wir es in Deutschland zurzeit mit einer natürlichen Korrektur der Immobilienpreise zu tun – eine Entwicklung, die im Endeffekt auch der Eurozone insgesamt zugute kommen könnte. Denn ein Anstieg der Immobilieninvestitionen würde letztlich zu einem Rückgang der extrem hohen Sparquote in Deutschland führen. Dadurch wiederum würde der beträchtliche Leistungsbilanzüberschuss schrumpfen, was für eine ausgeglichenere Struktur innerhalb der Eurozone von Vorteil wäre.

Beeinträchtigt werden könnte dieser natürliche Bereinigungsprozess bei den Immobilienpreisen in Deutschland aber durch die Einflussnahme des deutschen Staates. Die deutschen Bürger beobachten momentan nämlich mit großer Sorge, dass Mietwohnungen immer teuerer werden. So haben nicht nur die eher linksgerichteten deutschen Parteien, sondern auch die Christdemokraten (CDU) von Angela Merkel inzwischen die Einführung einer so genannten „Mietpreisbremse“ in ihr Wahlprogramm aufgenommen. Dabei handelt es sich um ein politisches Instrument, das Erhöhungen des Mietpreises bei der Neuvermietung eines Hauses oder einer Wohnung nach oben hin begrenzen soll. Da die FDP, der Koalitionspartner der CDU, eine solche politische Initiative offenbar als einzige große deutsche Partei nicht befürwortet, ist es durchaus möglich, dass nach der Bundestagswahl im September tatsächlich eine Art „Mietpreisbremse“ eingeführt wird. Eine solche Maßnahme hätte dann wahrscheinlich einen disinflationären Effekt, der sich auch in den mittelfristigen Inflationserwartungen der Bevölkerung widerspiegeln könnte, die dann von ihrem derzeit hohen Niveau sinken könnten. Letztlich würde sich eine solche „Mietpreisbremse“ auch auf die Immobilienpreise auswirken, denn die Aussicht, höhere Preise und Finanzierungskosten nur noch eingeschränkt in Form einer höheren Miete an den Mieter weitergeben zu können, könnte die Attraktivität von Immobilieninvestitionen beeinträchtigen. Diesem Argument könnte man jedoch entgegenhalten, dass die aktuelle Wohnraumknappheit am deutschen Immobilienmarkt Engpässe hervorrufen könnte und letztlich dazu führen wird, dass die Preise weiter ansteigen, falls nicht wieder verstärkt in Wohnimmobilien investiert werden sollte. Damit könnte die Inflation der Asset-Preise in Deutschland anhalten, während sich das Mietpreiswachstum gleichzeitig ebenso wie die Inflation der Verbraucherpreise abschwächt. Vor diesem Hintergrund sollten man sowohl den deutschen Immobilienmarkt als auch die Inflationserwartungen der Deutschen unbedingt im Auge behalten!

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden