Warum der US-Dollar gegenüber, nun ja, praktisch allen anderen Währungen inzwischen einen preiswerten Eindruck macht

Bereits im Januar dieses Jahres hatte ich darüber berichtet, warum wir den US-Dollar so mögen und uns um die Schwellenländerwährungen Sorgen machen. Ein Update zu den Schwellenländermärkten gab es dann im Juni (siehe auch Fonds für Schwellenländeranleihen erlitten Rekordabflüsse auf Tagesbasis – ist es schon das große Beben oder lediglich ein erster Vorgeschmack?). Und demnächst werde ich noch einen weiteren Bericht über die Schwellenländermärkte verfassen (kurz gesagt, ich gehe darauf ein, dass es sich bei den jüngsten Turbulenzen zwar „nur“ um eine Erschütterung gehandelt hat, ich aber in zunehmendem Maße befürchte, dass „das große Beben“ erst noch kommen wird).

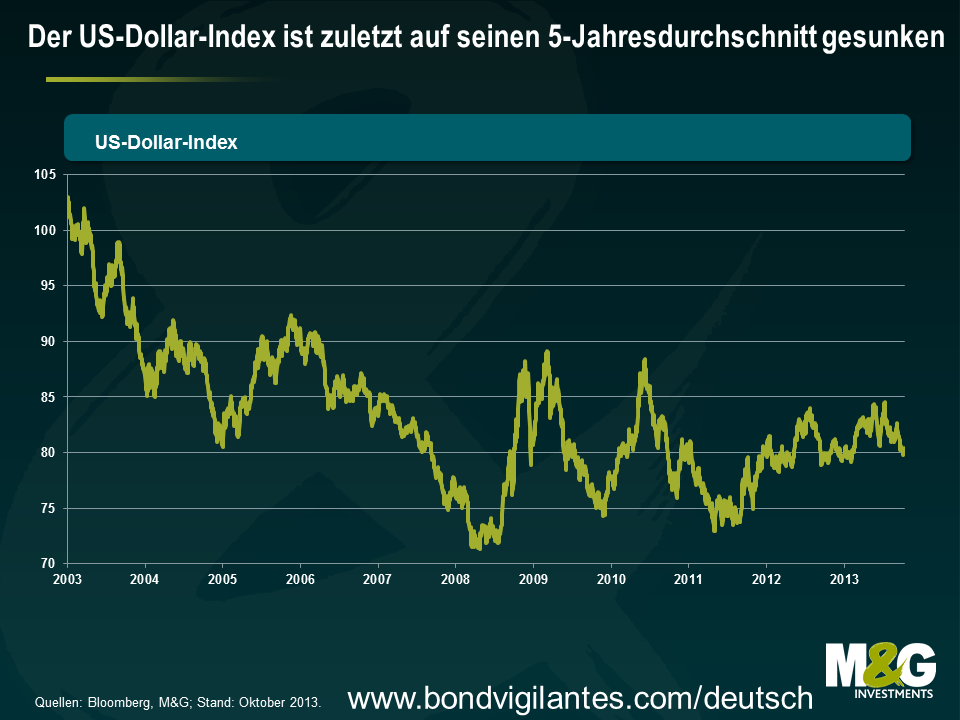

Im I. und II. Quartal dieses Jahres tendierte der US-Dollar zunächst fest. Im III. Quartal war dann aber interessanterweise zu beobachten, dass der Greenback mit den meisten Schwellenländerwährungen zwar ganz gut mithalten konnte, sich gegenüber den Währungen der übrigen Industrienationen jedoch äußerst schlecht entwickelte. In der nachfolgenden Grafik wird der US-Dollar-Index, ein Barometer für die Performance des US-Dollar, gegenüber einem Korb weltweit bedeutender Währungen, abgebildet. Dieser Währungskorb besteht aus dem Euro (57,6 Prozent), dem japanischen Yen (13,6 Prozent), dem britischen Pfund (11,9 Prozent), dem kanadischen Dollar (9,1 Prozent), der schwedischen Krone (4,2 Prozent) sowie dem Schweizer Franken (3,6 Prozent). Mittlerweile notiert der US-Dollar-Index wieder auf demselben Niveau, auf dem er bereits zu Beginn dieses Jahres gelegen hatte, und das trotz der im Vergleich zu anderen Industriestaaten starken US-Konjunktur. Der Index liegt nunmehr lediglich dem Durchschnittniveau der letzten fünf Jahre.

Es gab Gründe dafür, warum wir (ebenso wie immer mehr andere Beobachter) in den letzten 18 Monaten vom US-Dollar so begeistert waren. Dazu zählten das attraktive Bewertungsniveau der US-Währung (nachdem es 10 Jahre lang gesunken war), eine sich verbessernde Leistungsbilanz, ein rasanter Trend hin zu einer Energieautarkie sowie eine sich beschleunigende US-Konjunkturerholung, die dazu führt, dass auch der Häusermarkt wieder anzieht. In Verbindung mit einer stetig sinkenden Arbeitslosenquote erhöht diese Tendenz auch die Wahrscheinlichkeit dafür, dass die USA als einer der ersten Staaten weltweit ihre Geldpolitik wohl auch wieder verschärfen werden.

Die Argumente, die auf lange Sicht für den US-Dollar sprechen, gelten zwar auch weiterhin, sind zuletzt aber durch einige negative Faktoren überschattet worden. Was hat sich also geändert? Die jüngste Schwäche des US-Dollar hängt möglicherweise damit zusammen, dass die US-Notenbank ihre quantitative Lockerungspolitik im September nun doch nicht hat auslaufen lassen. Weitere Gründe dafür könnten der blödsinnige Haushaltsstreit sowie der Umstand sein, dass zuletzt in sehr großem Stil eine Vielzahl von Long-Positionen im US-Dollar aufgelöst wurde.

Da diese negativen Aspekte aber offensichtlich allmählich schwinden, ist es durchaus angebracht, den US-Dollar wieder zuversichtlicher zu beurteilen.

Nehmen wir zunächst einmal die unverminderte Fortsetzung des QE-Programms. Schon vor der Entscheidung über eine mögliche Abkehr von der quantitativen Lockerungspolitik hatten die Renditen von US-Staatsanleihen ebenso wie der US-Dollar bereits zu sinken begonnen, da sich auch die US-Wirtschaftsdaten zuletzt wieder etwas eingetrübt hatten. Dabei gingen die Renditen 10-jähriger US-Papiere von 3 Prozent vom 5. September bis zum 18. September auf 2,9 Prozent zurück. Gleichzeitig büßte der US-Dollar-Index 2 Prozent ein. Trotzdem zeigten sich die Märkte letztlich doch überrascht, so dass die US-Staatsanleihenrenditen und der US-Dollar weiter an Wert verloren. In diesem Zusammenhang gaben die Renditen 10-jähriger US-Staatspapiere bis Ende September auf unter 2,6 Prozent nach, während der US-Dollar-Index noch einmal fast 2 Prozent einbüßte.

Am Mittwoch wurde dann aber das Protokoll der September-Sitzung des Offenmarktausschusses der US-Notenbank (FOMC) veröffentlicht, das unerwartet aggressiv klang. Der Entscheidung, die QE-Maßnahmen doch nicht herunterzufahren, war nämlich eine ganz knappe Abstimmung vorausgegangen, weil fast alle Mitglieder eine Beendigung der quantitativen Lockerungspolitik noch in diesem Jahr eigentlich nach wie vor für angemessen hielten. Gleichzeitig vertrat man die Auffassung, dass die Wertpapierkäufe bis Mitte nächsten Jahres eingestellt werden sollen. Der so genannte „Shutdown“ im US-Staatshaushalt, der nach dieser Sitzung eingetreten ist, beginnt aber natürlich inzwischen offenbar auch, die US-Wirtschaftsdaten zu beeinträchtigen (was die Belastung für das US-BIP im IV. Quartal insgesamt betrifft, gehen die Prognosen derzeit noch weit auseinander), so dass der Termin für eine schrittweise Beendigung der quantitativen Lockerungsmaßnahmen durch diese schwächeren Wirtschaftsdaten wohl noch ein wenig hinausgezögert werden wird. Geht man allerdings davon aus, dass es sich bei diesem „Shutdown“ um ein einmaliges und temporäres Ereignis handelt (was zugegebenermaßen keine wirklich sichere Annahme ist), sollte die Entscheidung hinsichtlich einer Reduzierung der Anleihenkäufe sowie die damit einhergehende Normalisierung der US-Geldpolitik dadurch nicht dauerhaft aufgeschoben, sondern lediglich moderat verzögert werden.

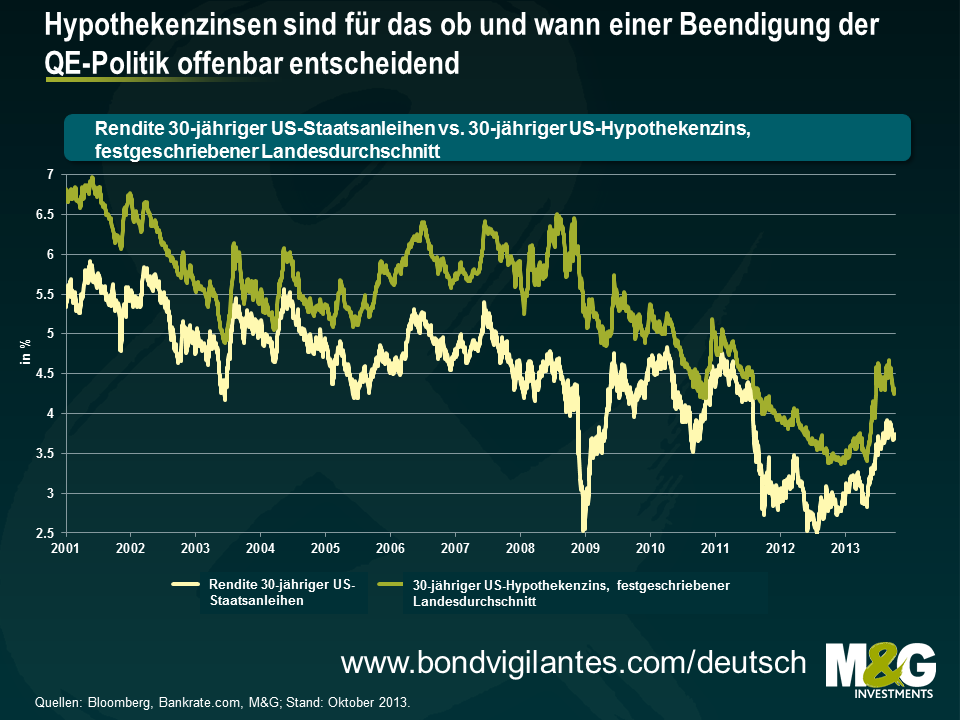

Abgesehen davon gab das Protokoll der September-Sitzung des FOMC vor allem in einem Aspekt aber ein wenig Anlass zur Sorge: So spielte der Anstieg der Hypothekenzinsen bei der Entscheidung, die QE-Maßnahmen vorerst noch nicht auslaufen zu lassen, eine bedeutsame Rolle. Einige Mitglieder befürchteten nämlich, dass eine Reduzierung der Wertpapierkäufe „unerwünschte Folgen in der Hinsicht haben könnte, dass sich das Finanzierungsumfeld noch weiter verschärft“. Kevin Logan von der HSBC weist an dieser Stelle richtigerweise darauf hin, dass höhere Hypothekenzinsen die politischen Entscheidungsträger der Fed in eine Zwickmühle bringen. Denn falls die Zinsen ansteigen würden, weil die Märkte von einer Beendigung der QE-Politik ausgehen, und dies die US-Notenbank im Gegenzug dann davon abhalten würde, die quantitativen Lockerungsmaßnahmen einzustellen, würde jeder Ausstieg aus dem QE-Programm grundsätzlich ziemlich schwierig werden. Offenbar hat die Fed mittlerweile aber ein zusätzliches Kriterium gefunden, das vor einer Reduzierung der quantitativen Lockerungsmaßnahmen erfüllt sein muss. So müssen nicht nur die Wirtschaft und der Arbeitsmarkt wieder anziehen. Darüber hinaus dürfen auch die Langfristzinsen weder im Vorfeld noch während des eigentlichen Beendigungsprozesses allzu stark ansteigen. Falls aber die Entscheidung der US-Notenbank gegen eine Abkehr von der quantitativen Lockerungspolitik tatsächlich in hohem Maße durch den jüngsten Anstieg der Hypothekenzinsen beeinflusst worden ist, sollten die Befürchtungen der Währungshüter mit der nachfolgenden Grafik jedoch beschwichtigt werden. In Verbindung mit den Auswirkungen, welche die Hypothekenzinsen auf den US-Häusermarkt haben, hat diese Grafik zuletzt zweifellos noch an Aussagekraft gewonnen.

Und wie sieht es mit den anhaltend nervigen Haushalts- Diskussionen aus? Hierbei bedarf es eigentlich eines gewissen Vertrauensvorschusses. Doch in den Preisen am Markt spiegelt sich allmählich das Risiko wider, dass die ganze Sache wirklich richtig schief gehen könnte. So kletterten die Renditen von T-Bills kürzlich ebenso deutlich nach oben wie die Spreads für 1-jährige US-CDS (also die Kosten einer Absicherung gegen einen Zahlungsausfall der USA; siehe auch nachfolgende Grafik). Diese Turbulenzen am Markt sollten jedoch eigentlich die Wahrscheinlichkeit einer Einigung in diesem Streit erhöhen – eine Tendenz, die sich inzwischen offenbar sogar bereits abzeichnet. Es ist zwar gefährlich, in den schlagzeilenträchtigen Schlagabtausch der beiden politischen Lager allzu viel hineinzuinterpretieren, aber mittlerweile scheinen sowohl die Spitzenvertreter der Republikaner als auch die der Demokraten für eine kurzfristige Anhebung der Schuldenobergrenze offen zu sein. Und vergessen Sie bitte nicht, dass die Schuldenobergrenze seit März 1962 bereits 74 Mal angehoben worden ist. Natürlich weiß jeder, dass die Entwicklung in der Vergangenheit kein Hinweis auf zukünftige Ereignisse ist, aber auch wenn die aktuelle Diskussion besonders chaotisch verläuft, warum sollte sie diesmal letztlich anders ausgehen?

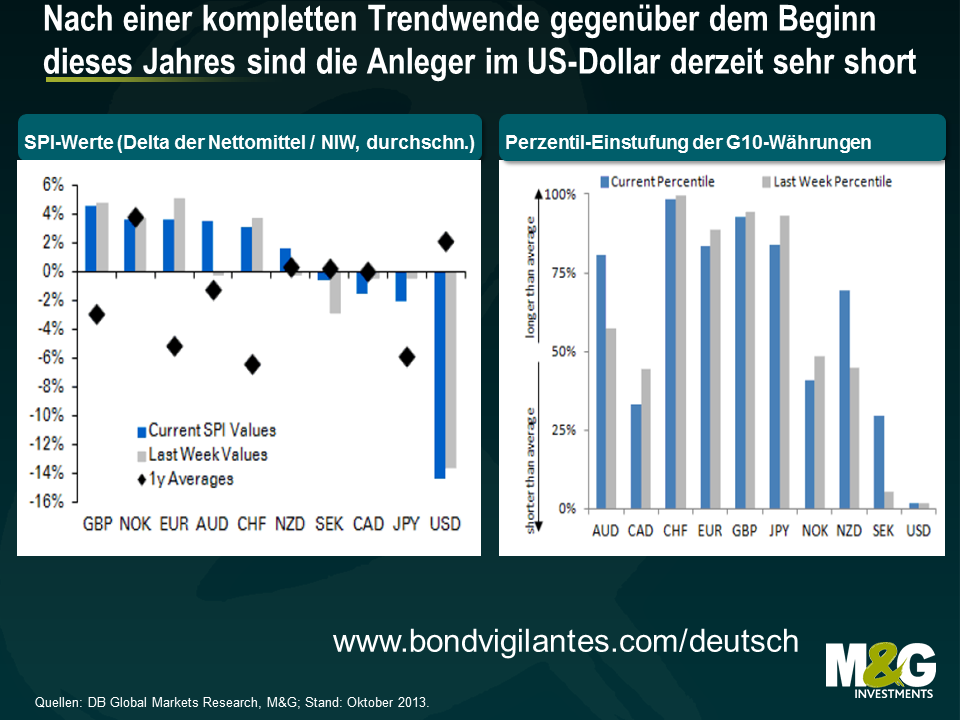

Unter technischen Gesichtspunkten ist der US-Dollar schließlichmittlerweile ebenfalls wesentlich attraktiver geworden. So kam es bei US-Dollar-Engagements im Vergleich zum Jahresbeginn zuletzt zu einer ausgeprägten Trendwende. Die Deutsche Bank geht davon aus, dass der US-Dollar die einzige Währung ist, die am Markt derzeit massiv geshortet wird (siehe nachfolgende Grafik). Aber ist das so wichtig? Um mit einem Zitat von John Maynard Keynes* über Investments zu schließen: „Die Kapitalanlage ist der eine Bereich im Leben, wo Sieg, Sicherheit und Erfolg immer der Minderheit gehören und nicht der Mehrheit. Wenn Sie jemanden finden, der Ihnen zustimmt, sollten Sie Ihre Meinung ändern. Wenn ich den Vorstand meiner Versicherungsgesellschaft davon überzeugen kann, eine bestimmte Aktie zu kaufen, dann – so weiß ich aus Erfahrung – ist es an der Zeit, sie zu verkaufen.“

*Keynes war zwar für sein Investment-Geschick berühmt, im Jahr 1920 musste ihm sein Vater mit einem Notfallkredit von Sir Ernest Cassel dann aber unter die Arme greifen. Auch während der Börsencrashs der Jahre 1929 und 1937 stand er ganz kurz vor seinem finanziellen Ruin. Deshalb kann der breite Markt bisweilen auch mal richtig liegen.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden