Kämpfen Sie für Ihre Rechte! Die vertraglichen Grundlagen von Hochzinsanleihen bröckeln

Im Hinblick auf das Neuemissionsvolumen war 2013 für den europäischen Hochzinsmarkt ein Rekordjahr. Unternehmen unterhalb Investmentstatus begaben Erhebungen von Moody’s zufolge Papiere im Wert von insgesamt 106 Mrd. US-Dollar. Obwohl dieser Trend dem Diversifikationsgrad sowie dem Wachstum dieses Marktes auf lange Sicht zugute kommt, lassen sich in diesem Zusammenhang aber auch einige negative Entwicklungen beobachten. Denn aufgrund der regen Nachfrage nach Neuemissionen konnten die Unternehmen und deren Berater die anhaltende Aushöhlung diverser Anleiheninvestoren-Rechte zu ihrem eigenen Vorteil nutzen. Doch auf welche Art und Weise geht diese Aushöhlung der Rechte vonstatten und weshalb kann sich diese Entwicklung für Anleiheninvestoren als äußerst kostspielig erweisen? Nachfolgend möchten wir einige spezielle Änderungen hervorheben, die sich im Laufe der letzten zwei Jahre bei der Anleihendokumentation „eingeschlichen“ haben, und anhand einiger Beispiele deren potenzielle wirtschaftliche Auswirkungen für die Anleger illustrieren.

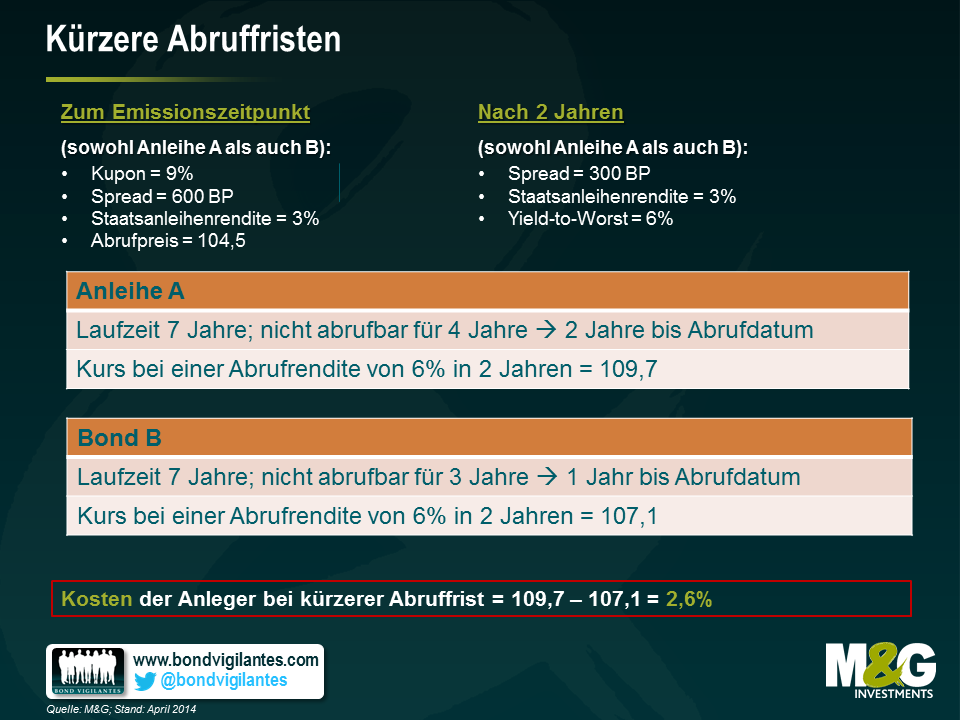

1) Kürzere Abruffristen: Hochzinsanleihen sind oftmals mit so genannten Call-Optionen ausgestattet, die den Emittenten die Möglichkeit einräumen, ihre Anleihen zu einem bestimmten Zeitpunkt in der Zukunft zu einem vorab festgelegten Kurs abzulösen. Der Vorteil für die Emittenten besteht darin, dass sie ihre Anleihen vorzeitig abrufen und zu günstigeren Zinsen refinanzieren können, falls sich ihre Geschäftstätigkeit positiv entwickelt und ihr finanzielles Risiko sinkt. Im Gegenzug profitieren die Anleiheninvestoren davon, dass damit der Call-Preis in der Regel einige Prozentpunkte über dem Nennwert der entsprechenden Anleihe liegt, so dass auch die Anleger zu einem gewissen Teil an dem Aufwärtspotenzial partizipieren können. Entscheidend ist dabei aber auch, wie viel Zeit bis zum nächsten Abruf vergeht. Denn je länger dieser Zeitraum ist, desto höher sind auch die potenziellen Kapitalerträge für die Anleiheninvestoren. Der Grund dafür ist die sinkende Risikoprämie (in Form schrumpfender Zinsdifferenzen). Je kürzer also die Abruffrist, desto geringer die Wahrscheinlichkeit dafür, dass der jeweilige Emittent einen hohen Kupon zahlt. Betrachten wir in diesem Zusammenhang einmal das nachfolgende Beispiel. Darin schlägt die Reduzierung der Abruffrist für die Anleger mit einem entgangenen Kapitalzuwachs in Höhe von 2,6 Prozent zu Buche.

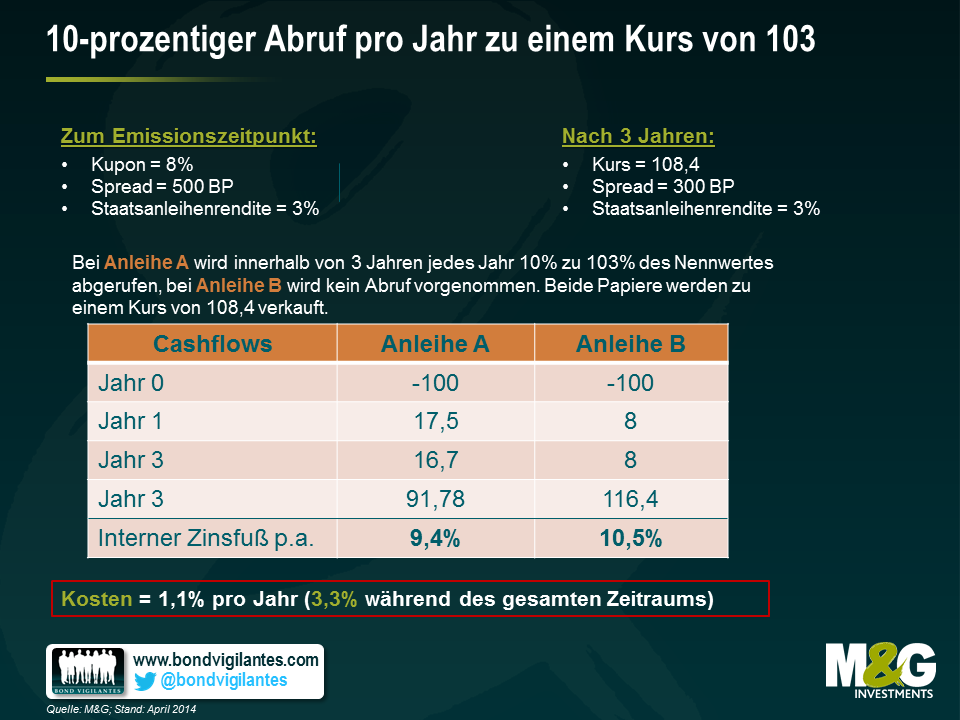

2) 10-prozentiger Abruf pro Jahr zu einem Kurs von 103: Wie das obige Beispiel zeigt, wird das Ertragspotenzial der Anleger durch die Fähigkeit des Emittenten, eine Anleihe vor deren Fälligkeit abzurufen, beeinträchtigt. Eine Neuerung zugunsten der Emittenten ist die Einführung des so genannten „10-prozentigen Abrufs“. Dabei können auch innerhalb der „Nicht-Abrufphase“ pro Jahr 10 Prozent des Umlaufvolumens eines Papiers abgerufen werden. Üblicherweise geschieht dies zu einem Pauschalpreis von 103 Prozent des Nennwertes. Bei einer „Nicht-Abrufphase“ von drei Jahren kann somit fast ein Drittel des Umlaufvolumens einer Anleihe zu einem vergleichsweise geringen Aufschlag auf den Nennwert bereits vorzeitig abgelöst werden. Nehmen wir einmal das nachfolgende hypothetische Szenario. In diesem Beispiel hat die Einführung eines solchen „Zusatz-Calls“ das Ertragspotenzial für die Anleiheninvestoren über die gesamte Haltedauer um 3,3 Prozent geschmälert.

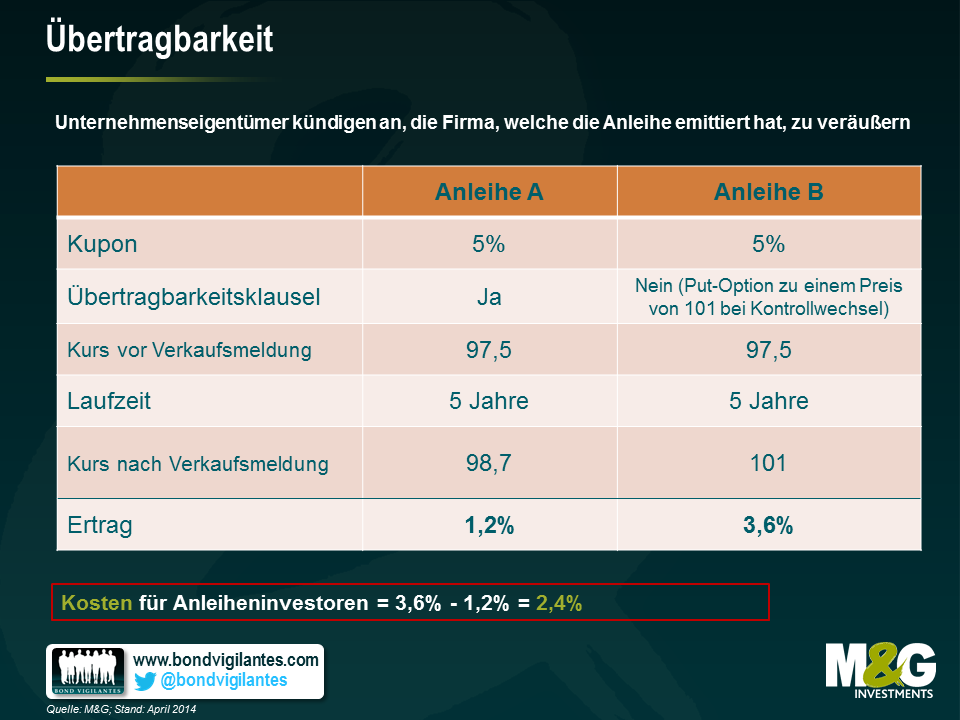

3) Übertragbarkeit: Einer der wirksamsten Mechanismen zum Schutz von Anleiheninvestoren ist der so genannte „Put im Falle eines Kontrollwechsels“. Dieses Instrument gibt Anleiheninvestoren das Recht, Anleihen eines Unternehmens im Falle eines Eigentümerwechsels zu einem Kurs von 101 Prozent des Nennwertes an den Emittenten zurückzugeben. Allerdings sind die Anleger dazu nicht verpflichtet. In erster Linie sollen die Investoren damit davor geschützt werden, dass die Anleihen eines Emittenten abgewertet werden, falls er von einem höher verschuldeten oder riskanter aufgestellten Unternehmen übernommen wird. Für die Firmeneigentümer hat sich dies jedoch als schmerzhafte Einschränkung erwiesen, weil potenzielle M&A-Aktivitäten dadurch stark behindert werden können, wenn im Anschluss an eine Übernahme oder Fusion eine komplette Kapitalstruktur refinanziert werden muss. Vor kurzem hat man mit der so genannten „Übertragbarkeitsklausel“ dann jedoch einen Weg gefunden, diesen „Notausgang“ im Falle eines Eigentümerwechsels auszuhebeln. Eine solche Klausel besagt üblicherweise, dass der „Put im Falle eines Kontrollwechsels“ unter Berücksichtigung eines „Leverage-Tests“ sowie zeitlicher Einschränkung nicht gilt (und die im Rahmen einer Emission begebenen Anleihen dadurch „übertragbar werden; dann gehen sie mit dem gesamten Unternehmen auf dessen neuen Besitzer über, von dessen Seite aber vielleicht gar kein Bedarf besteht, diese Verbindlichkeiten zu refinanzieren). Da ein Großteil der Papiere am Markt derzeit deutlich über 101 Prozent des Nennwertes gehandelt wird, hat dieser „Put im Falle eines Kontrollwechsels“ zuletzt auch etwas an Bedeutung verloren, so dass einige Investoren darin keine allzu schlimme Beschneidung ihrer Rechte sehen. Andererseits erfreuen sich die neuen Eigentümer emittierender Firmen beim Kauf und Verkauf von Unternehmen nun eines höheren Maßes an Flexibilität. Diese Option kann vor allem dann von beträchtlichem Vorteil sein, wenn Anleihen unter ihrem Nennwert gehandelt werden. Aus dem folgenden Beispiel geht hervor, dass die Berücksichtigung einer Übertragbarkeitsklausel für die Anleger mit Kosten in Höhe von 2,4 Prozent einhergeht.

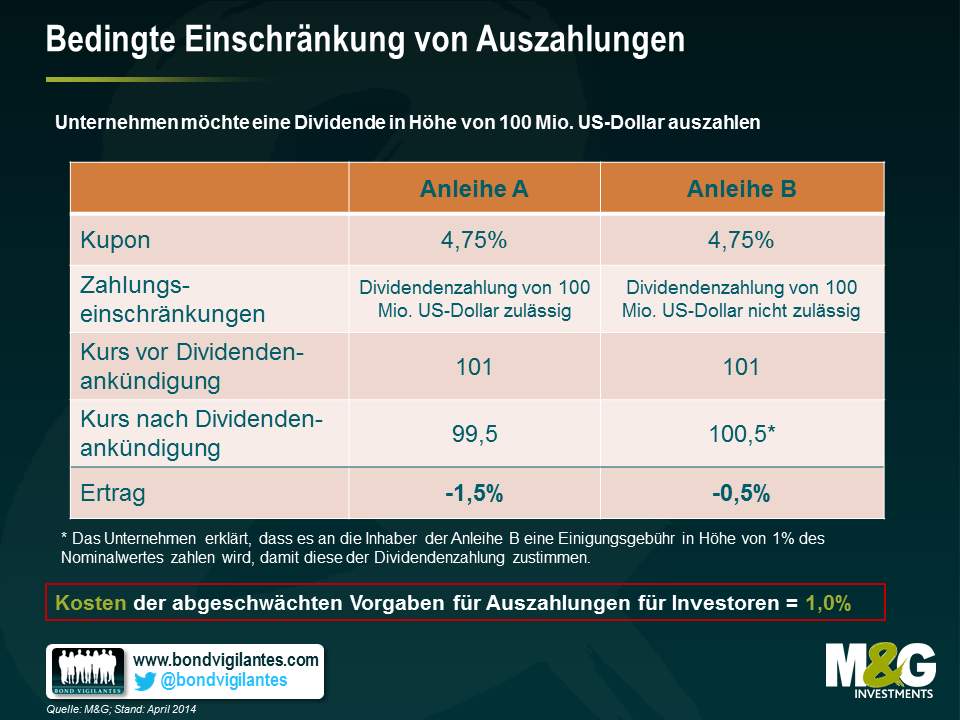

4) Bedingte Einschränkung von Auszahlungen: Eine weitere Absicherung für High Yield-Investoren besteht in der Begrenzung von Dividendenzahlungen. Dadurch wird verhindert, dass Unternehmenseigentümer in großem Stil Liquidität ausschütten und dadurch das Verschuldungsniveau sowie das Risiko auf Bilanzebene erhöhen. Angenommen, eine Firma hätte sich sehr gut entwickelt, und die Eigentümer möchten nun eine hohe Dividende auskehren. Eigentlich müssten sie jetzt entweder ihre Verbindlichkeiten refinanzieren oder aber mit den Anleiheninvestoren eine einvernehmliche Vereinbarung treffen, um eben dies tun zu können. Dann aber würden die Call-Absicherungen greifen, so dass auch die Anleiheninvestoren von der erfolgreichen Geschäftstätigkeit des emittierenden Unternehmens profitieren könnten. Im Rahmen einer aktuellen Neuerung sind diese „Auszahlungsbeschränkungen“ zuletzt jedoch gelockert worden. Somit können Firmen zukünftig in unbegrenzter Höhe Liquidität ausschütten, sofern sie im Vorfeld einen „Leverage-Test“ durchgeführt haben. Aus diesem Grund können die Unternehmenseigentümer auf Bilanzebene zwar noch keine beliebig hohen Schuldenberge anhäufen, aber wenn nicht mehr die Notwendigkeit gegeben ist, Anleihen zu refinanzieren, wird dadurch die Verhandlungsposition der Anleiheninvestoren geschwächt, so dass diese in bestimmten Situationen wieder einmal das Nachsehen haben dürften. In unserem Beispiel hat dies ein Minus von 1,0 Prozent zur Folge.

Was aber können Anleger tun, um mit diesen unliebsamen Veränderungen umzugehen? Am wirkungsvollsten wäre vermutlich eine Art kollektiv organisierter Widerstand – Anleiheninvestoren müssen bereit sein, für ihre Rechte zu kämpfen. Angesichts der hohen Mittelzuflüsse in diese Anlageklasse sowie wegen der beträchtlichen Liquidität, die es zurzeit zu investieren gilt, wird sich dies aber als schwierig erwiesen. Solange der Markt nicht wieder nachgibt und sich die Verhandlungsmacht von den Emittenten nicht wieder zugunsten der Anleiheninvestoren verlagert, dürfte die pragmatischste Vorgehensweise wohl darin bestehen, dass Anleger mögliche Veränderungen auf Einzelfallbasis beurteilen und diese dann in ihren Renditeanforderungen berücksichtigen. Auf diese Art und Weise könnten Investoren für diese Veränderungen zumindest eine angemessene Risikoprämie fordern. Und falls diese Prämie ihrer Meinung nach nicht ausreicht, könnten sie sich immer noch schlicht und einfach gegen das Engagement in einer bestimmten Anleihe entscheiden. Bis dahin gilt wie gehabt: Alle Angaben wie immer ohne Gewähr.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden