Die Lehren, die die Industriestaaten aus der Entwicklung der japanischen Wirtschaft ziehen können

Eines der Themen, über das an den Finanzmärkten derzeit mit am meisten berichtet wird, ist die Angst vor einer Disinflation bzw. einer Deflation. Damit einher geht die Frage, welche wirtschaftlichen Maßnahmen die geldpolitischen Behörden ergreifen müssen, um nicht das „nächste Japan“ zu werden. Im Februar hatte ich mich bereits mit dem Umstand auseinandergesetzt, dass die Furcht vor einer Disinflation bzw. einer Deflation eigentlich gar nicht so schlüssig ist wie man vielleicht annehmen könnte. Vielmehr sollte man sich meiner Meinung nach auch einmal mit der allgemeinen Auffassung beschäftigen, dass die etablierten Industriestaaten nicht wie Japan enden wollen.

Japan gilt im Allgemeinen als das aktuelle Paradebeispiel für eine ineffektive Geld- und Regierungspolitik. So geht man davon aus, dass die politischen Fehlentscheidungen der japanischen Behörden aus den 1990er Jahren die Wirtschaft des Landes so stark belastet haben, dass diese in den letzten 25 Jahren stagniert hat. Diese Einschätzung ist auch darauf zurückzuführen, dass die Finanzmärkte eine Volkswirtschaft oftmals lediglich anhand der Tendenz des entsprechenden Aktienmarktes bewerten. Angesichts des Kurseinbruchs, den der Nikkei Anfang der 1990er Jahre erlitten hat (von über 40.000 Zählern auf nunmehr lediglich rund 16.000 Punkte), ist die Entwicklung des Aktienmarktes als Barometer für den Zustand der japanischen Wirtschaft mittlerweile tief in der Psyche des Marktes verwurzelt.

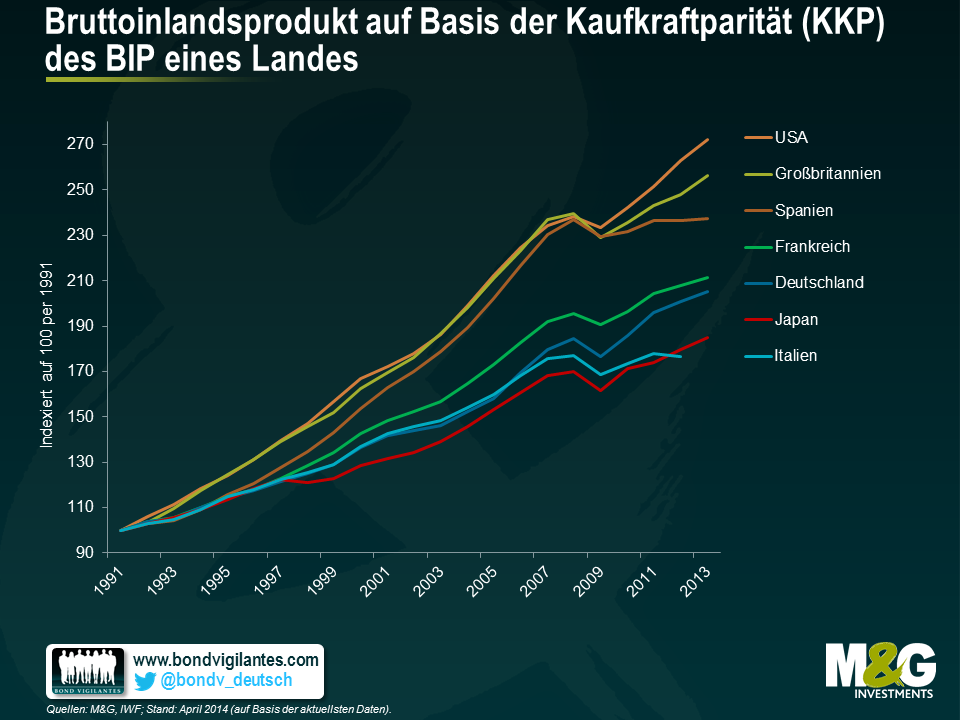

Eigentlich sollte man die Stärke einer Volkswirtschaft aber nicht auf Basis der Aktienmarkt-Performance, sondern vielmehr anhand ihrer Wirtschaftsleistung bewerten. In diesem Zusammenhang belegen die staatlichen Wirtschaftsdaten, dass sowohl das nominale als auch das reale Wirtschaftswachstum in Japan niedriger ausgefallen ist als in den meisten anderen Ländern.

Die einfachen Kennzahlen für das nominale sowie das reale BIP werden häufig herangezogen, wenn es darum geht, warum man bitte nicht so enden möchte wie Japan. Doch was aus volkswirtschaftlicher Sicht wirklich zählt, ist das Pro-Kopf-BIP. Die Tatsache, dass ein Land kräftiger wächst als ein anderes, ist ökonomisch betrachtet noch lange kein Grund zum Feiern, sofern dieses Wachstum beispielsweise ausschließlich auf ein Bevölkerungswachstum zurückzuführen ist.

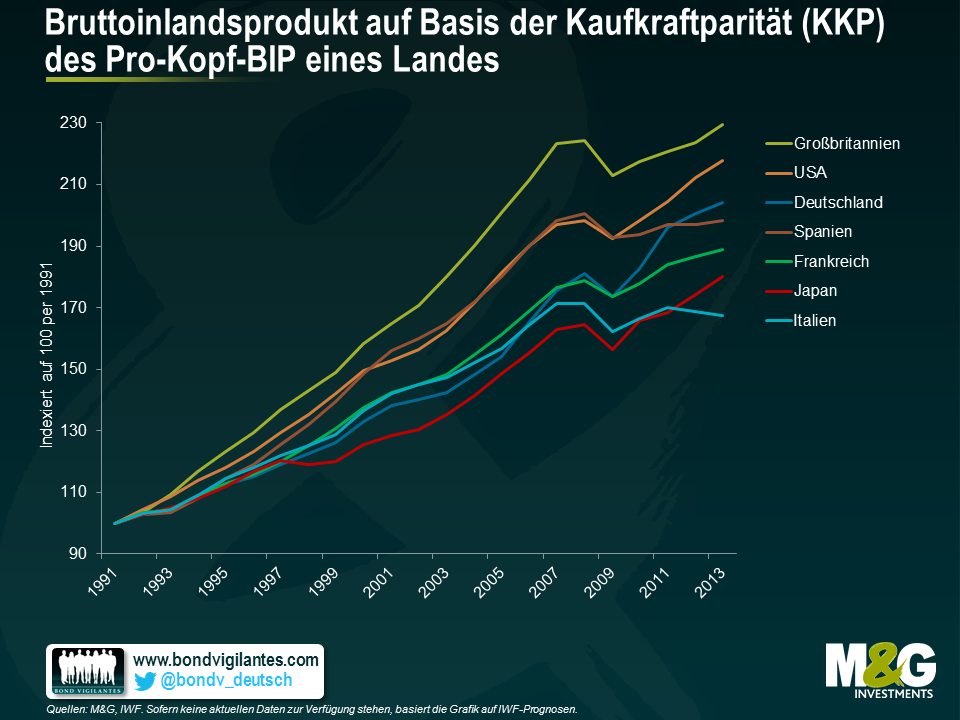

In der nachfolgenden Grafik wird das reale BIP pro Kopf dargestellt. Es wird deutlich, dass Japan im lokalen Vergleich wirtschaftlich keineswegs gescheitert ist. Vielmehr hat sich die japanische Wirtschaft sogar recht positiv entwickelt, denn der Lebensstandard der japanischen Durchschnittsbürger ist in den letzten 25 Jahren gestiegen.

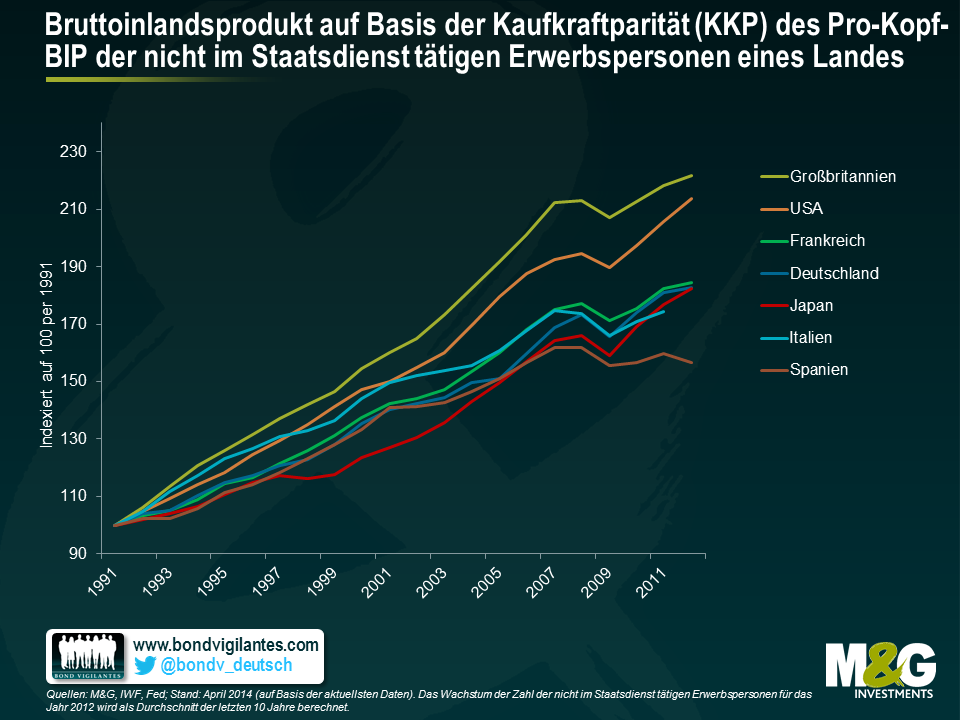

Die obige Grafik illustriert aber auch, dass die japanische Konjunktur nach wie vor hinterher hinkt. Kein Wunder also, dass sich die Volkswirte immer noch vor einem Schicksal wie dem Japans fürchten. Ich bin jedoch der Meinung, dass eine noch aussagekräftigere Kennzahl für das BIP nicht nur die Tendenz der Bevölkerungszahlen eines Landes, sondern auch die Auswirkungen des langfristigen demografischen Wandels berücksichtigen sollte. Ein Staat mit hohen Geburtenraten dürfte während einer solchen Boom-Phase ein vergleichsweise hohes BIP erwirtschaften, während das BIP nach derart geburtenstarken Jahrgängen wohl in der Regel vergleichsweise schwächer ausfällt. Arbeitnehmer gehen in den Ruhestand, woraufhin der Konsum und die Investitionsaktivitäten nachlassen. Um das „wahre“ Pro-Kopf-BIP zugrunde zu legen, muss man diese Kennzahl zudem unter Berücksichtigung der Zahl der Erwerbstätigen und nicht nur im Hinblick auf die Gesamtbevölkerung betrachten. In der nachfolgenden Grafik wird deshalb das Pro-Kopf-BIP der erwerbstätigen Bevölkerung dargestellt. Diese Modifikation erlaubt eine aussagekräftigere Analyse des BIP pro Kopf, und auch hier steht Japans im relativen Vergleich wieder besser da.

Welche Lehren kann man also aus der Lage Japans ziehen? Zunächst einmal ist die Situation dort unter Berücksichtigung des tatsächlichen BIP-Potenzials pro Kopf gar nicht so schlecht wie sie es auf den ersten Blick zu sein scheint. Offenbar haben die Geld- und die Fiskalpolitik in Japan also doch funktioniert. Natürlich fürchten wir ebenso wie die monetären Entscheidungsträger eine niedrige Inflation und einen Leitzins von 0 Prozent. Aber vielleicht haben wir vor einer einfachen Analyse allgemeiner Kennzahlen auch schlicht zu viel Angst.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden