Mini-Anleihen – Wer kauft diese Papiere eigentlich?

Eine der vielen unbeabsichtigten Folgen der strukturell niedrigen Zinsen der letzten Jahre ist das zunehmende Aufkommen so genannter Mini-Anleihen in Großbritannien. Dabei handelt es sich üblicherweise um nicht-handelbare Schuldverschreibungen, die von den entsprechenden Unternehmen direkt an einzelne Investoren ausgegeben werden.* Wir hatten bereits über eine solche Anleihe berichtet, die von Chilango (einem in London ansässigen Anbieter von mexikanischem Essen) emittiert worden ist. In diesem Zusammenhang hatten wir auch einige der Risiken, mit denen diese Papiere im Vergleich zum etablierteren institutionellen Anleihenmarkt behaftet sind (nur sehr begrenzte Offenlegungspflichten, keine rechtlich bindenden Bedingungswerke, ein fehlender Abrufschutz sowie keine Sekundärmarktliquidität), hervorgehoben.

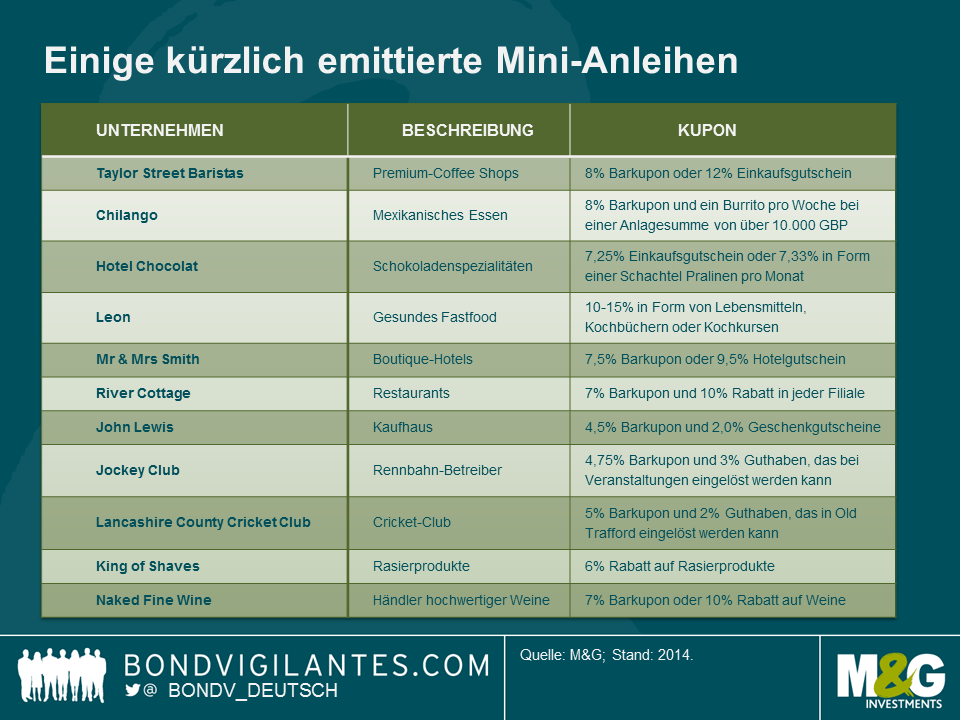

Nichtsdestotrotz erfreuen sich diese Anlageinstrumente zunehmender Beliebtheit, und zwar nicht nur wegen der Zinsen, die sie bieten, sondern auch aufgrund einiger eher exotischer Eigenschaften wie etwa Kupons in Form von Gütern und Dienstleistungen. Der jüngste Neuzugang in dieser Gruppe von Papieren ist die Firma Taylor Street Baristas, bei deren Anleihe die Investoren zwischen einem 8-prozentigen Barkupon und einem Einkaufsgutschein in Höhe von 12 Prozent wählen können.

Die Frage, die uns wirklich fasziniert, ist aber die, wer diese Anleihen denn überhaupt kauft. Schaut man sich einige der in den letzten drei Jahren emittierten Mini-Anleihen sowie die Nicht-Barkupons an, die diese Papiere bieten, können wir auf dieser Basis ein interessantes Profil des typischen „Mini-Anleihen-Investors“ erstellen.

Unter Berücksichtigung der oben genannten Informationen ergibt sich daraus folgendes Anlegerprofil:

Wohnsitz: London. Das Angebot an Nahrungsmitteln (Taylor St Baristas, Chilango und Leon) kann nämlich nur dann wirklich genutzt werden, wenn man in London lebt und arbeitet und die entsprechenden Filialen somit auch regelmäßig besuchen kann. Solange diese Ketten nicht auch Filialen außerhalb der Hauptstadt eröffnen, ist der typische Mini-Anleihen-Anleger mit an Sicherheit grenzender Wahrscheinlichkeit deshalb also ein Londoner.

Urlaub: Im Südwesten. In Verbindung mit dem River Cottage-Rabatt (dessen Filialen sich hauptsächlich im Westen des Landes befinden) haben die Mr & Mrs Smith-Gutscheine zur Folge, dass es für unseren Mini-Anleihen-Investor durchaus reizvoll sein kann, seinen Urlaub in einem Boutique-Hotel dieses Unternehmens im Südwesten Englands zu verbringen.

Ernährung: Dürftig. Während River Cottage und Leon noch vergleichsweise gesunde Lebensmittel anbieten, sprechen der wöchentliche Burrito, Kaffeespezialitäten, jede Menge Schokolade sowie eine kontinuierliche Versorgung mit Weinen für einen recht ausschweifenden Lebensstil.

Hobbys: Cricket bzw. Pferderennen: Die vielen Veranstaltungen des Jockey Clubs bieten eine Vielzahl von Möglichkeiten, einen Tag auf der Rennbahn zu verbringen und als Sahnehäubchen noch einen Ausflug nach Old Trafford zu machen.

Ich möchte natürlich nicht so weit gehen zu behaupten, dass die Zielgruppe von Mini-Anleihen ausschließlich aus übergewichtigen Londoner Weinliebhabern besteht, die gelegentlich auch mal nach Newmarket fahren. Denn es gibt auch einen ernsten Aspekt, den es mit Blick auf die effekthascherischen Features dieses Marktes hervorzuheben gilt.

Zu einem Zeitpunkt, zu dem man von Banken nur unter schwierigen Bedingungen Kredite erhält, ist eine neue Finanzierungsquelle für Unternehmen stets willkommen. Uns gefällt allerdings nicht, dass dies auf Kosten des Anlegerschutzes geht, den Anleiheninvestoren ja eigentlich genießen. Diese Schutzmechanismen haben sich im Laufe von Jahrzehnten am institutionellen Anleihenmarkt entwickelt und dienen einem wichtigen Zweck: dem Schutz der Rechte und damit auch des Kapitals der Investoren. Diese Mechanismen greifen nämlich, wenn es wirklich darauf ankommt und etwas schief geht. Bisher ist an diesem „speziellen“ Markt aber noch kein Zahlungsausfall aufgetreten, so dass diese Unzulänglichkeit bisher auch noch nicht zum Tragen gekommen ist.

Vor diesem Hintergrund würden wir uns wünschen, dass Mini-Anleihen zukünftig folgende Kriterien erfüllen:

- Abrufschutz: Falls ein Emittent seine Anleihe bereits vor ihrem eigentlichen Fälligkeitsdatum ablösen möchte (und zu diesem Zweck die so genannte Call-Option zieht), sollte der Investor eine Prämie auf den Nennwert der Anleihe erhalten, um dadurch möglicherweise entgangene Kuponzahlungen wieder auszugleichen.

- Adäquate Finanzdokumentation: Eine Historie der testierten Wirtschaftsabschlüsse einschließlich einer vollständigen Bilanzprüfung, einer Aufstellung der Cashflows sowie einer Gewinn- und Verlustrechnung muss offen gelegt werden. Außerdem muss sich der Emittent dazu verpflichten, die Investoren zeitnah über neue Prüfungsergebnisse zu informieren.

- Ausdrückliche Absicherung und/oder Pfandhinterlegung durch die Vermögenswerte des Unternehmens: Für den Fall einer Nichtbedienung sollte die Rangfolge der Anleihe innerhalb der Kapitalstruktur durch die Bezugnahme auf einen Bilanzwert ausdrücklich geregelt worden sein.

- Kapitalbeteiligung/Rendite: Sollte ein Emittent Kapital zur Finanzierung aggressiver Expansionspläne aufnehmen wollen, so ist es in Ermangelung einer Absicherung oder einer Kreditsicherheit nur fair, dass ein Investor, der sein Kapital riskiert, entweder in Form eines hohen Kupons oder durch eine Art Kapitalbeteiligung an den Erträgen solcher Aktivitäten ebenfalls partizipiert.

- Einschränkungen bei Auszahlungen und Kreditaufnahmen: Der Spielraum des Unternehmens, auf Kosten der Anleiheninvestoren Liquidität in Form von Dividenden auszuschütten, sollte ausdrücklich eingeschränkt werden. Gleiches gilt auch für die Möglichkeit, zusätzliche Kredite aufzunehmen, da dies für bereits die bestehenden Gläubiger ein Risiko darstellt.

- Transferierbarkeit: Die Option, eine Anleihe vor ihrer Fälligkeit von Dritten zu erwerben oder an Dritte zu verkaufen, würde einem Investor wesentlich mehr Spielraum verschaffen, sein Risiko und sein Engagement zu steuern.

Mit diesen zusätzlichen Eigenschaften würden auch Mini-Anleihen-Investoren in den Genuss einiger Vorzüge des institutionellen Marktes kommen, während sie gleichzeitig von den teilweise recht exotischen Kupons profitieren könnten, die diese Papiere bieten. Andernfalls ziehen Mini-Anleihen-Anleihen trotz Gratis-Wein und -Burritos im Vergleich zu den etablierteren Märkten für Unternehmensanleihen nämlich den Kürzeren.

*Anmerkung: Parallel dazu hat sich in Großbritannien, Italien und Deutschland ein vergleichsweise stärker regulierter Retail-Anleihenmarkt entwickelt, an dem die Emittenten einer strengeren Kontrolle unterliegen und die entsprechenden Anleihen börsengehandelt werden und damit transferierbar sind.

Der Wert der Vermögenswerte des Fonds und die daraus resultierenden Erträge können sowohl fallen als auch steigen. Dies führt dazu, dass der Wert Ihrer Anlage steigen und fallen wird, und Sie bekommen möglicherweise weniger zurück, als Sie ursprünglich investiert haben. Die frühere Wertentwicklung stellt keinen Hinweis auf die künftige Wertentwicklung dar.

17 Jahre Blog-Beiträge

Entdecken Sie vergangene Blogs aus unserem umfangreichen Archiv mit unserer Funktion "Blast from the past". Sehen Sie sich die beliebtesten Blogs an, die in diesem Monat veröffentlicht wurden - vor 5, 10 oder 15 Jahren!

Bond Vigilantes

Bleiben Sie mit Bond Vigilantes auf dem Laufenden